En los primeros seis meses de su funcionamiento, entre julio y diciembre de 2023, se registraron en el sistema casi 6 millones de “transferencias pull”, una herramienta financiera que está en el centro de la disputa entre los bancos y Mercado Libre por la regulación del negocio de los medios de pago.

Las transferencias pull fueron suelen aparecer en las apps de los bancos bajo el nombre “Ingresar dinero” o similar y permiten concentrar todas las cuentas en una única aplicación. En las transferencias convencionales, conocidas como “push”, desde la aplicación en el banco A se transfiere a la entidad B. En las “transferencias pull”, en cambio, desde la app del banco A puede tomarse dinero de una cuenta de la entidad B sin salir del banco A, siempre que ambas cuentas estén a nombre de la misma persona.

La relevancia de esta operación se incrementó desde que el BCRA decidió desactivar el Débito Inmediato (Debin), un mecanismo que utiliza Mercado Pago para que sus usuarios carguen sus tarjetas y cuentas en su billetera. Ese canal será reemplazado por las “transferencias pull”, que utilizan las demás apps, incluyendo las bancarias.

Tras varias postergaciones, la norma del BCRA debe entrar en vigencia el próximo 30 de abril. Cuando eso ocurra, 4 millones de usuarios de Mercado Pago deberán “enrolar” sus cuentas bancarias nuevamente en la billetera. Desde la empresa de Marcos Galperín rechazan el cambio porque aseguran hay bancos que tienen problemas técnicos para hacer las transferencias pull, algo que los bancos niegan, replicando que es Mercado Pago quien no quiere abrirse al resto del sistema.

No obstante, ya se realizaron 6 millones de operaciones. Solamente en diciembre se hicieron 2.359.478 “transferencias pull con consentimiento”, totalizando en el segundo semestre del año 5.905.722 transacciones, según datos del Indicador Coelsa, un informe sobre la evolución de los medios de pago en la Argentina emitido por la empresa que administra gran parte de su funcionamiento. El uso del Debin, atado al enorme volumen de operaciones de Mercado Pago, creció un 46% en el último año.

Más allá del contrapunto entre la banca tradicional y la principal fintech del país, el informe de Coelsa al que accedió Infobae recoge una serie de datos muy relevantes que reflejan el crecimiento de los medios de pago digitales en la Argentina:

– En el país existen 130,4 millones de cuentas bancarias (con CBU) y 47,2 millones de cuentas de billeteras virtuales (con CVU). En 2023, se incorporaron casi la misma cantidad de unas y otras: 14,3 millones y 13 millones, respectivamente. Existe un promedio de 3,4 cuentas CBU y 1,8 cuentas CVU por persona, considerando tanto las físicas como las humanas.

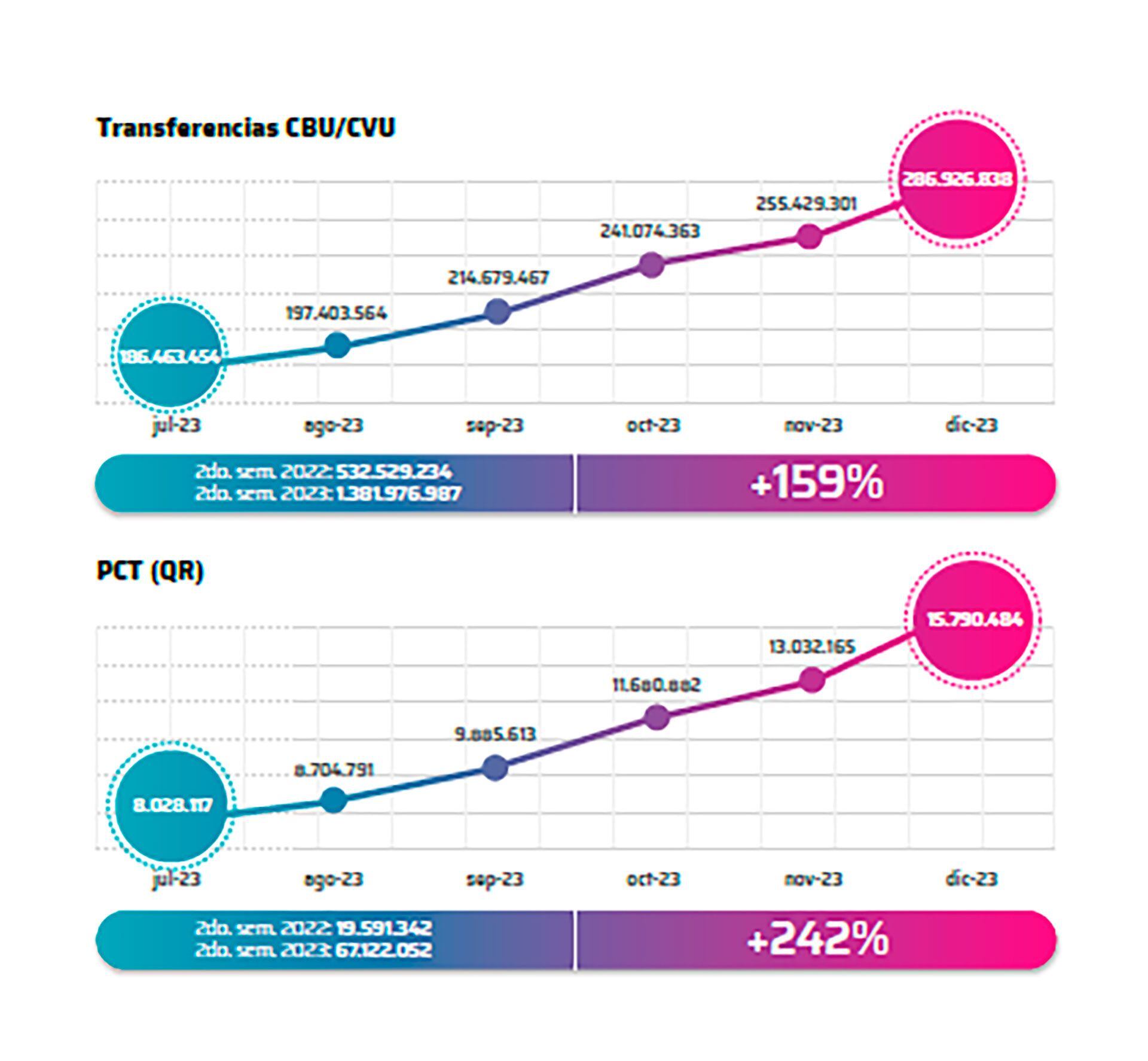

– Todas las formas de pago digitales tuvieron un crecimiento abrumador a lo largo del año pasado con relación a 2022: las transferencias inmediatas crecieron un 137% y los pagos con transferencia (PCT) a través de un código QR aumentaron un 242%. Según Coelsa, “en fechas especiales como el Día de la Madre o las fiestas de fin de año, los PCT se utilizaron en un 250 por ciento y un 286% más, respectivamente, que en las mismas jornadas de 2022″.

-Otro instrumento digital de gran evolución en el año fue el cheque electrónico (e-cheq). En el segundo semestre del año pasado se presentaron al cobro 31 millones de e-cheq, un 41% de los cheques totales. Su emisión creció un 56% en relación al año anterior.

-El 65% del dinero que circuló en cheques en 2023 fue a través de cheques electrónicos, con una ventaja clave: su porcentaje de rechazos fue de 1,27%. Los cheques en papel, en cambio, tuvieron el doble de documentos rechazados, un 2,9% del total

– El monto promedio ponderado (personas jurídicas y humanas) de un e-cheq en el segundo semestre de 2023 fue de 2.033.525 pesos.

Hacer Comentario