Las acciones de First Republic Bank (FRC) cayeron hasta un 20% a última hora del lunes y primeras horas del martes después de que el prestamista publicara sus primeros resultados trimestrales desde la reciente crisis bancaria.

La entidad financiera con sede en San Francisco informó de que los depósitos cayeron en USD 72.000 millones el trimestre. El mes pasado, un consorcio de los mayores bancos de EE.UU. se unió para rescatar al prestamista con USD 30.000 millones de depósitos no asegurados para evitar una retirada masiva de depósitos; excluyendo estos depósitos, First Republic vio cómo salían del banco más de USD 100.000 millones en el primer trimestre.

Los ingresos del trimestre ascendieron a USD 1.200 millones, un 13,4% menos que en el mismo periodo del año anterior, pero por encima de las estimaciones de 1.120 millones de dólares. El beneficio por acción del primer trimestre fue de 1,23 dólares, frente a las expectativas de Wall Street de 85 centavos.

El banco también dijo que planea recortar entre el 20% y el 25% de su plantilla en el segundo trimestre de este año, mientras que el banco está “buscando opciones estratégicas para acelerar su progreso al tiempo que refuerza su posición de capital.”

“Con la estabilización de nuestra base de depósitos y la solidez de nuestra calidad crediticia y posición de capital, seguimos tomando medidas para reforzar nuestro negocio”, rezaba un comunicado de resultados conjunto de Jim Herbert, fundador y presidente ejecutivo, y Mike Roffler, CEO y presidente de First Republic.

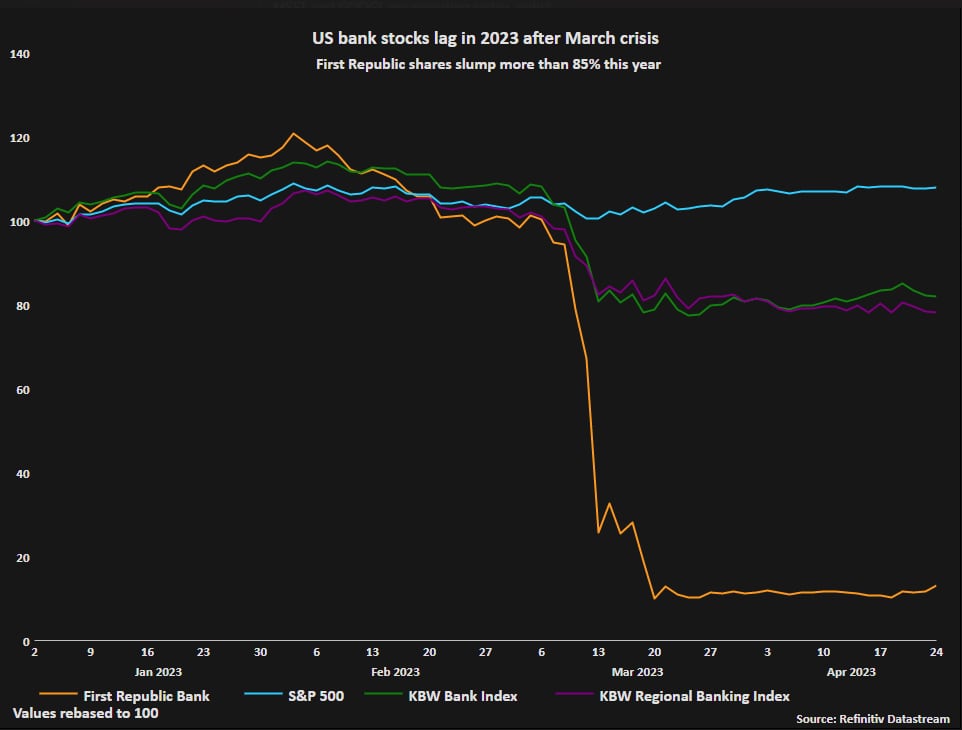

Las acciones de otros bancos regionales, PacWest Bancorp y Western Alliance Bancorp, cayeron un 2,9% y un 2,5%, respectivamente. La acción de First Republic pierde el 85% de su valor en lo que va del año y el sector bancario en general desempeña muy por debajo de los índices de mercado.

“El problema para First Republic y el grupo bancario en general es lo poco que ha avanzado el banco”, dijo en una nota Mike O’Rourke, estratega jefe de mercado de JonesTrading. “Los bancos regionales tuvieron una mala actuación la semana pasada, y esto sólo recordará a los inversores que todavía hay riesgos materiales”.

Marzo maldito

El mes pasado, tres prominentes bancos cayeron en desgracia y sacudieron al mercado global. Silicon Valley Bank fue el más notorio, por su rol clave en el financiamiento del pujante sector tecnológico estadounidense, pero también asustaron a los inversores y depositantes el cierre de Signature Bank y el derrumbe, con posterior compra por parte de UBS, del gigante suizo Credit Suisse.

Las dudas sobre la salud de los bancos en los países centrales ya no aterrorizan a los mercados, pero están lejos de haber desaparecido. Los inversores siguen de cerca novedades respecto de la estabilidad de los depósitos de bancos pequeños y medianos.

Entre los grandes bancos, según datos de Reuters, las salidas de depósitos se mantienen todavía entre leves y nulas en el primer trimestre del año. En JPMorgan Chase, el total de depósitos aumentó un 2%, hasta 2,38 billones de dólares. En Bank of America los depósitos totales disminuyeron un 1%, hasta 1,91 billones, Citigroup el total de depósitos disminuyó un 3%, hasta 1,33 billones, en Wells Fargo los depósitos totales disminuyeron un 2%, hasta 1,36 billones y en Goldman Sachs Group el total de depósitos disminuyó un 3%, hasta 375.000 millones de dólares.

Esta semana, incluso, se sumó un dato preocupante que llegó desde Europa cuando en un reporte de resultados inferior a lo esperado debido a la incorporación de un nuevo impuesto a los bancos de España, el gigante Santander informó también una reducción de en torno al 5% en sus depósitos.

Seguir leyendo:

Dólar soja 3: el Gobierno necesita que se duplique el ritmo de liquidación de las primeras semanas

Hacer Comentario