La Argentina es la evidencia contundente de lo que significa adoptar teorías económicas desacertadas, especialmente la referida a la moneda. Los datos son elocuentes, desde que el país abandonó el uso serio de la moneda ingresó en un camino de decadencia severo: del desarrollo al subdesarrollo, y descendiendo.

Conforme no hay mejor práctica que una buena teoría, es evidente que la debacle económica Argentina tiene origen en adoptar una teoría monetaria desacertada.

Siguiendo la lógica deductiva de Carl Menger, una buena teoría de la moneda se desarrolla a partir de una definición adecuada de la moneda. Lamentablemente cometió el error -que perdura hasta nuestros días (origen de la insatisfacción sobre las teorías monetarias que manifestara Friedrich von Hayek)- de asignar como función esencial de la moneda a su uso como medio de cambio (moneda liquidez), lo cual confina a referirla a la acción humana de intercambiar. Ello implica relegar a su función como unidad de medida en el cálculo económico, a la cual considera accesoria y surgida de la evolución del uso de la moneda liquidez.

De esta forma, se aprecia en Menger que la moneda liquidez no sólo es la principal, sino que precede, y le da origen a la moneda cálculo.

La moneda liquidez no sólo es la principal, sino que precede, y le da origen a la moneda cálculo

La riqueza (valor subjetivo que se asigna a los bienes económicos) se distribuye conforme la presencia simultánea de las acciones humanas, las cuales se guían en base a un orden de utilidad marginal decreciente para generarla y conservarla, y creciente para destruirla e intercambiarla -teoría que otorga rigor científico a las acciones humanas de Ludwig von Mises.

El cálculo económico

Surge evidente que el cálculo económico precede a toda acción humana, entre ellas la de intercambiar riqueza, origen de la moneda liquidez. Es decir, la moneda cálculo no sólo precede a la moneda liquidez, sino que la determina, con lo cual el orden de importancia y causalidad de las funciones de la moneda es inverso al que considerara Menger.

A partir de lo anterior, se hace imprescindible comprender el significado y comportamiento de cada tipo de moneda, lo cual permitirá deducir la correlación de ambas con la evolución de la riqueza, con lo cual se comprenderá el caso argentino.

Si aumenta el valor relativo de la riqueza que se entrega, aumenta la cantidad de bienes económicos que se recibirá a cambio. Así, si aumenta el valor de la moneda que se entrega se recibirá más bienes económicos a cambio, y viceversa.

Se deduce entonces que el valor de la moneda (que lo representa el interés expresado en moneda: i$) y la riqueza monetaria (W) tienen una correlación positiva, en tanto suben y bajan en forma simultánea.

Para comprender el comportamiento de la moneda cálculo hay que recurrir a la ley de la riqueza: la utilidad que aporta cada unidad incorporada es inferior al de la precedente, por estar contenida en todas ellas -implica una teoría de la unidad de medida económica independiente de la moneda-, a diferencia de las teorías vigentes que hacen teoría de la moneda cálculo a partir de la teoría de la moneda liquidez.

De ahí se desprende que el valor de la moneda (que lo representa el interés expresado en riqueza monetaria: iw = u) y la riqueza monetaria (W) tienen una correlación negativa, mientras una sube la otra baja.

La moneda tiene distinto comportamiento según las funciones que cumple: conforme aumenta la riqueza monetaria baja la moneda cálculo y sube la moneda liquidez y viceversa.

Conforme aumenta la riqueza monetaria baja la moneda cálculo y sube la moneda liquidez y viceversa

Por otro lado, está la correlación amplia de Adam Smith: conforme aumentan los intercambios de bienes económicos crece su cantidad total generada. A su vez, el aumento de la producción de bienes económicos implica mayor empleo y capital invertido para generar los excedentes de riqueza con destino al intercambio.

Además, dado que los valores son los que determinan el intercambio, de donde surgen los precios, es que los valores relativos tienen una correlación positiva con ellos. Es decir, si bajan los valores relativos de los bienes económicos (por el aumento de su producción), bajan también sus precios. También se sabe que la baja de los precios implica una suba del salario real.

Combinando todas las correlaciones precedentes tenemos la correlación de la evolución económica, la cual aquí parte de la suba del valor-precio de la moneda liquidez: si sube el valor de la moneda liquidez aumenta la riqueza, los intercambios, bajan los precios y sube el salario real, lo que a su vez conduce a una baja de la unidad de medida económica, es decir de la moneda cálculo.

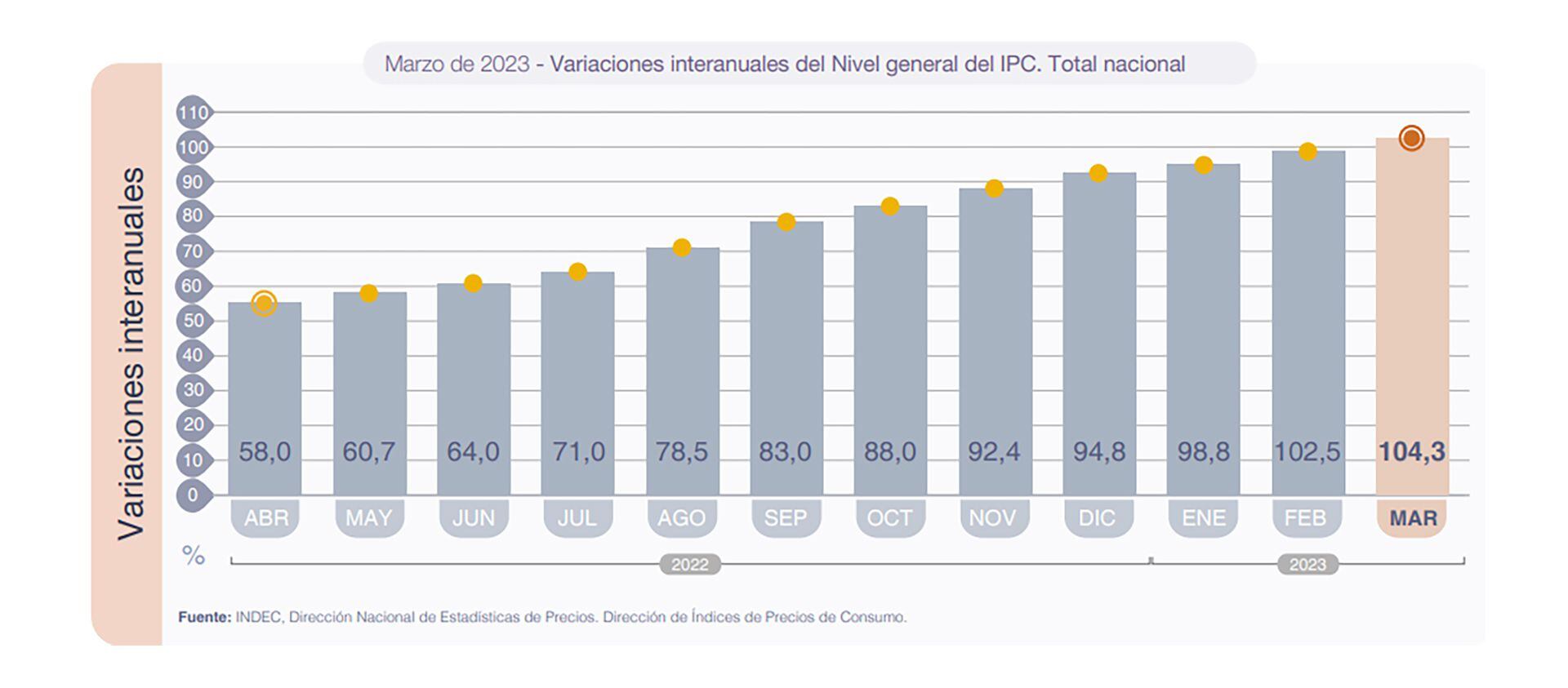

De la correlación precedente se puede deducir la correlación de la involución económica Argentina de los últimos 100 años, porque la inflación siempre va acompañada de recesión, no es un hecho esporádico como se supone.

Conforme la teoría monetaria expuesta, la moneda liquidez siempre tiene mayor valor-precio (interés monetario) que el de la moneda cálculo (interés real), motivo por el cual es inviable la política monetaria keynesiana tendiente a que aquella sea igual o inferior a la última.

Dolarizar o no

Queda en evidencia que la discusión sobre dolarizar o repetir la convertibilidad (dólar o cesta de monedas) no tiene sentido alguno si no se hace en el contexto de una teoría monetaria adecuada. Al respecto es relevante saber que teóricamente la expansión monetaria “neutral”, que surge de la ley de distribución de la riqueza, debería ser del orden del 2% anual, lo cual está corroborado por el crecimiento de los países desarrollados en los últimos 150 años.

La Carta Orgánica del Banco Central es el marco normativo que dio origen a la debacle argentina

Surge evidente que la Carta Orgánica del Banco Central es el marco normativo que dio origen a la debacle argentina mencionada, en tanto en ella se le otorgan facultades que van en contra de la evolución económica natural: El banco tiene por finalidad promover, en la medida de sus facultades y en el marco de las políticas establecidas por el gobierno nacional, la estabilidad monetaria, la estabilidad financiera, el empleo y el desarrollo económico con equidad social.

Esta es la reflexión para considerar para opinar sobre la pertinencia y normativa de las instituciones monetarias, lo cual corrobora que: sin una teoría económica consistente (en la cual los datos operan como corroboración) que respalde cualquier ordenamiento jurídico, las prácticas estarán plagadas de volatilidad y contramarchas. Es como legislar en contra de la ley de gravedad.

Seguir leyendo:

Las 5 señales de alerta para el Banco Central en los próximos meses que impactarán en la inflación

Hacer Comentario