REUTERS/Diego Vara (Reuters Photographer/)

“La tercera edición del USD “soja” está generando menor oferta inicial de divisas a la anticipada por el Gobierno y no está contribuyendo al objetivo de acumular reservas” señaló en su informe semanal la consultora Quantum, fundada por el exsecretario de Finanzas Daniel Marx, asesor ad-honorem del actual equipo económico en materias de deuda y financiamiento.

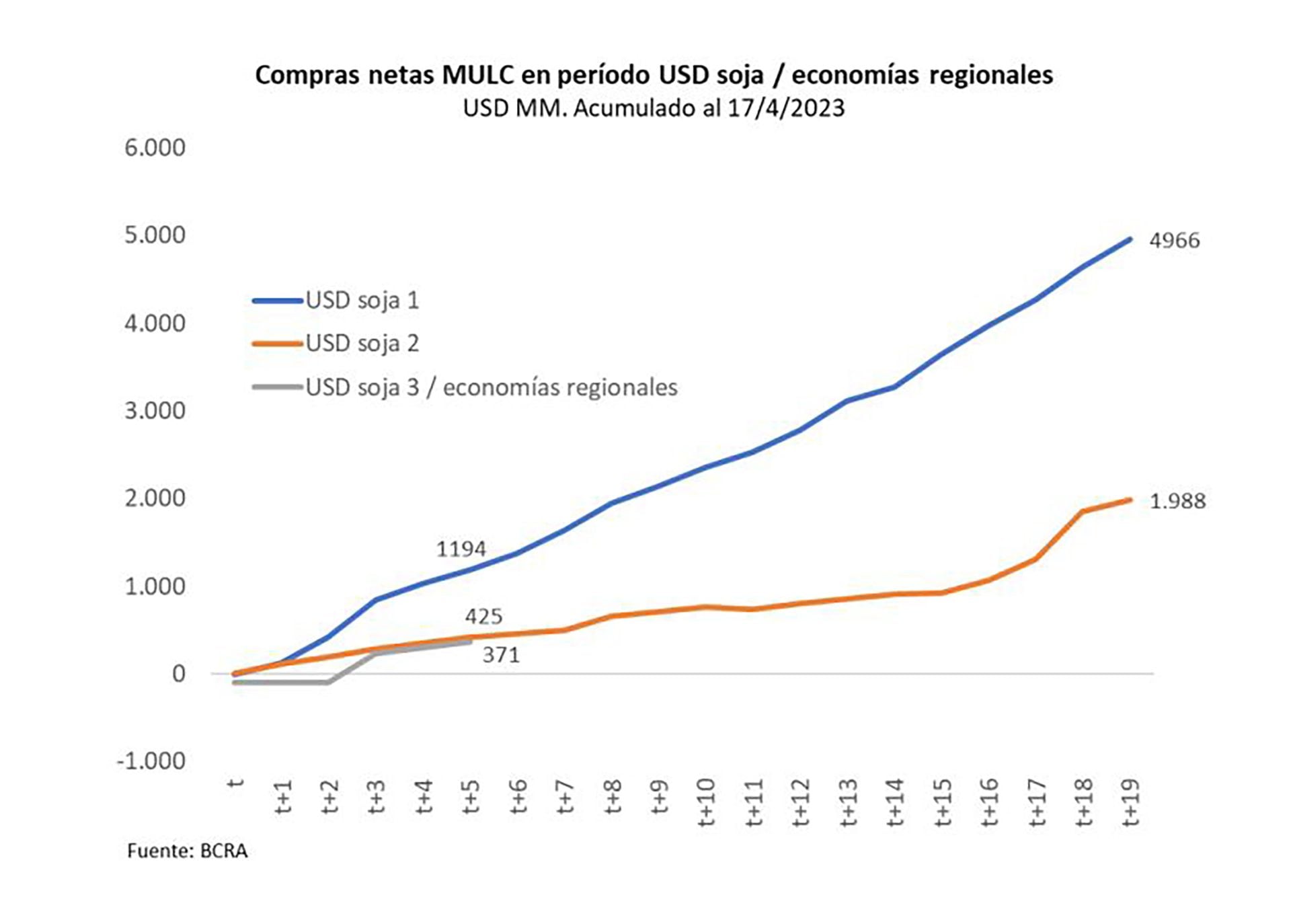

El paper precisa que hasta el inicio de la semana las compras netas acumuladas efectuadas por el Banco Central en el Mercado Único y Libre de Cambios (MULC) se ubicaban “levemente por debajo de lo ocurrido en la versión 2, y muy por debajo de la versión 1, cuando en el mismo tiempo las compras netas acumuladas alcanzaron USD 1.194 millones”.

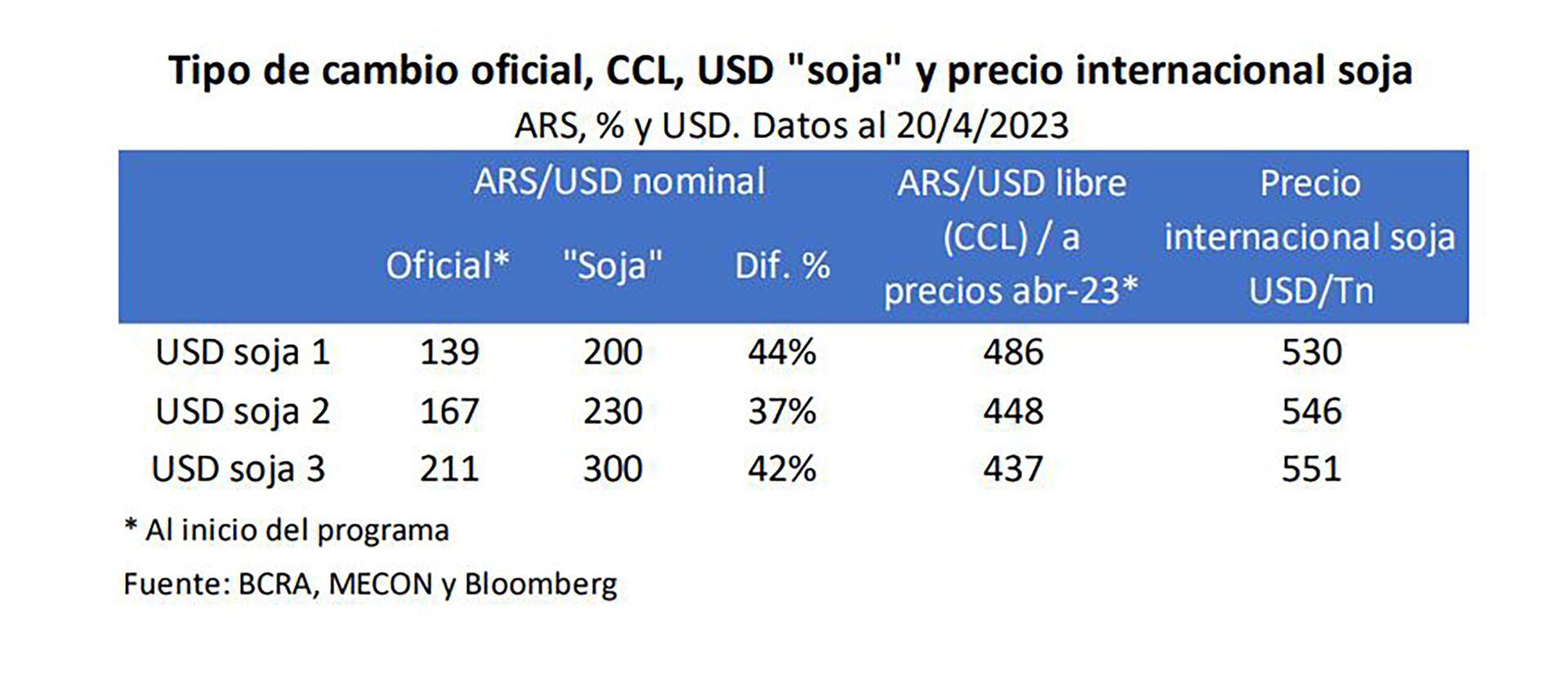

Eso sucede, explica el informe pese a que el incentivo para exportar medido por la diferencia porcentual entre el dólar soja y el oficial en la versión 3 del programa es de 42%, apenas dos puntos porcentuales por debajo de la brecha de 44% de la primera versión y unos nítidos cinco puntos por encima del 37% de la segunda versión del oficialmente denominado “Programa de Incremento Exportador” (PIE).

Pero sucede, dice el trabajo que ahora la tasa de inflación y la tasa de devaluación del tipo de cambio oficial corren más rápido. “Por otro lado –prosigue- para el mismo volumen exportado las liquidaciones de dólares aumentan si aumenta el precio internacional del commodity. Ello efectivamente ocurrió en el caso de la soja, aunque en magnitud no muy significativa. El precio actual de la tonelada es de USD 551 y supera en 4,0% y 0,9% al de las versiones 1 y 2, respectivamente”.

Aunque el panorama fue distinto este viernes, con la liquidación de USD 185 millones, los “factores principales” que incidieron negativamente en la etapa inicial del dólar soja 3 son, según Quantum, una menor disponibilidad de producto, un desalineamiento entre los incentivos de productores y exportadores, una menor diferencia del precio en pesos, una expectativa más marcada de devaluación, en un contexto político y económico de creciente incertidumbre.

Así lo resumen la conclusión del informe: “La interacción entre las dificultades de acumular reservas, las incertidumbres derivadas del proceso electoral y las gestiones en el exterior para lograr mayores desembolsos de organismos internacionales, incluyendo el FMI, generan un contexto complejo, propicio para que se produzcan tensiones en los mercados de cambios que contrarrestan los incentivos del mayor tipo de cambio para incrementar y acelerar la liquidación de exportaciones”.

Parte por parte

-Volúmenes disponibles: en septiembre de 2022, al implementarse el dólar soja 1 se estimaba un stock acumulado en silobolsas de más de 17 millones de toneladas, producto de una importante cosecha 2022 (de 42 millones de toneladas), en cambio ahora los stocks en silobolsas no llegarían a los 8 millones de toneladas y la cosecha sería de 22,5 millones. En suma, “una caída superior al 45% en los volúmenes disponibles”.

-Incentivos para liquidar: Son distintos para productor y exportador, “lo cual incide sobre los precios locales a los que se comercializa el producto”, dice el trabajo. Al iniciarse el “dólar soja 3″, el precio de la tonelada en el mercado local en pesos es solo 19% superior al previo a su vigencia (peses a que el tipo de cambio es un 42% mayor al oficial). A un precio comercializado de $100.800, la tonelada equivale a una mejor en dólares oficiales de 75 por mayor tipo de cambio, contra 114 en la versión 1 y 67 en la versión 2. Además, medido en dólares libres, los ingresos adicionales del productor suben en USD 36 por tonelada en la actual versión, contra UDD 53 en la primera versión y USD 33 en la segunda versión.

La agrónoma e investigadora del Conicet y el INTA Pergamino María Elena Otegui expuso la cuestión en un posteo en Twitter: ”Dame UNA buena razón para vender a un precio irrisorio. Cuando hay un faltante descomunal el precio lo pongo yo, no vos. ¿No te gusta y falta para la industria? Importá soja a ver cuánto la pagás. La realidad se lleva puestas las retenciones…”. Otegui fue una de las pocas voces que ya en julio de 2021 había alertado sobre el riesgo de prolongación de la escasez hídrica que asoló la campaña agrícola 2022/2023.

Expectativa de devaluación: Este factor pesa para productores y exportadores y se asociada con la dificultad del BCRA para acumular reservas, “algo que no ocurría tan nítidamente en los momentos en que se implementaron las versiones anteriores”, dice el informe. Esa expectativa, a su vez, se confirma en el aumento de los dólares libres y la cotización del tipo de cambio futuro, “en particular en los plazos más allá de agosto 2023″. Esto es, más allá de las PASO.

La apuesta oficial, despejado el ruido por la eyección de Antonio Aracre y su plan económico alternativo y la presión del kirchnerismo duro para que el presidente Alberto Fernández desistiera -como finalmente hizo- de su candidatura presidencial, es a la aceleración de liquidaciones. En ese sentido, la Bolsa de Comercio de Rosario precisó que este viernes se liquidaron 7.400 toneladas de soja, llegándose a un acumulado de 707.800 toneladas entre poroto, aceite y subproductos. Por otra parte, en concepto de “dólar agro” se llevan liquidadas, a este viernes, 9.000 toneladas de maní, 3.000 de girasol confitero, 7.500 de maíz pisingallo y más de 10.200 toneladas del “complejo legumbres”.

La esperanza de Economía es que las liquidaciones del viernes marquen un quiebre de tendencia.

Seguir leyendo:

Hacer Comentario