El Directorio del BCRA dispuso extender de 90 a 180 días el plazo mínimo para los depósitos en UVA para personas físicas con opción de precancelación a partir de los 30 días. También estableció que los bancos los deberán ofrecer por un monto de hasta $5 millones por cliente, pudiendo aceptarlas por importes superiores.

“Cuando se trate de imposiciones constituidas a nombre de dos o más personas humanas, a los fines de computar ese límite, el monto del depósito a plazo fijo se distribuirá proporcionalmente entre sus titulares”, señaló la comunicación del BCRA.

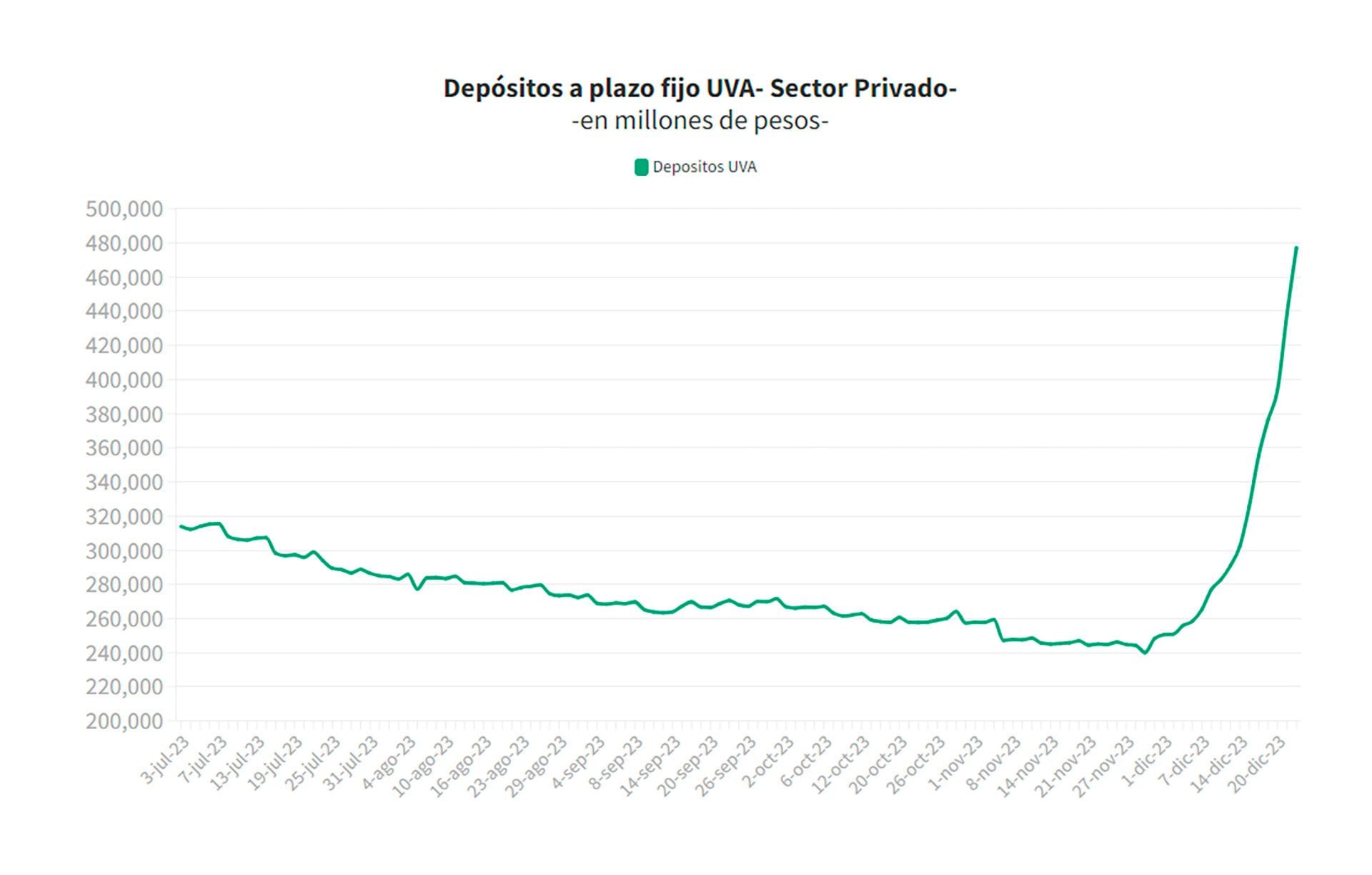

De este modo, el Banco Central respondió a un pedido concreto de las entidades financieras para limitar el crecimiento de los plazos fijos en UVA, que se habían vuelto una opción muy atractiva de inversión ante el salto de la inflación que se espera para los próximos meses tras la fuerte devaluación del peso implementada por el Gobierno el pasado 13 de diciembre. En lo que va de diciembre, el stock de plazos fijos ajustados por UVA del sector privado creció un 86% y alcanzó los $462.000 millones al 22 de diciembre, último dato oficial.

Tal como había adelantó Infobae oportunamente, las cámaras bancarias le habían hecho un pedido concreto en ese sentido al nuevo Gobierno a través de los primeros contactos con el ministro de Economía Luis Caputo y el presidente del BCRA Santiago Bausili, para desactivar este instrumento.

Ofrecer los plazos fijos en UVA seguirá siendo obligatorio para los bancos hasta el nuevo tope de $5 millones por cliente, que hasta ahora no existía

Tras el fuerte crecimiento de los plazos fijos en UVA registrado en la última semana, en lugar de cancelarlos el Central optó por desalentar su utilización. Congelar un depósito en pesos a un plazo de 180 días, aún cuando asegure no perder frente a la inflación, puede resultar demasiado largo ante la particular situación cambiaria: el Gobierno inició un ajuste fiscal contrarreloj con el ancla adicional de la fuerte suba del tipo de cambio.

No obstante, ofrecer los plazos fijos en UVA seguirá siendo obligatorio para los bancos hasta el nuevo tope de $5 millones por cliente, que hasta ahora no existía. La semana pasada, al establecer su nueva tasa de política monetaria, el BCRA había advertido: “El Directorio considera que resulta necesario que el sistema bancario continúe ofreciendo al público depósitos a plazo fijo ajustables por UVA. Para otorgarle previsibilidad a la disponibilidad de los recursos, decidió eliminar la tasa mínima de precancelación de estos últimos”.

Ese último aspecto también reafirma el alargamiento del plazo para quien desee colocar sus pesos en UVA. Hasta ahora, el BCRA fijaba una tasa para quienes deseaban precancelar el plazo fijo en UVA a partir del día 31 del depósito; ahora, en caso de cancelación anticipada cada banco podría fijar libremente la tasa que va a pagar.

Con la tasa del plazo fijo convencional al 9% mensual con un índice de precios que, al menos en diciembre, se espera con un crecimiento que por lo menos duplica esa cifra, los ahorristas no tienen demasiadas vías para protegerse de la inflación. Y para los bancos, directamente, los plazos fijos UVA son un mal negocio. Deben remunerar al cliente con un interés alto e incierto (la inflación) y siempre les dejó un margen muy bajo.

Por otra parte, es más que claro que los bancos no tienen dónde colocar préstamos UVA de ninguna clase con ese dinero que captan de sus clientes. Si bien son una porción muy pequeña de los depósitos privados totales, cercana al 3%, se trata de 462.000 millones de pesos depositados en esa condición que podrían generar perjuicios. Por eso habían pedido que deje de ser obligatorio ofrecerlos.

Quitarle al depositante en pesos su único paraguas contra la inflación sería una señal negativa, pero hay otro factor que hubiera sido aún más complejo para eliminar los plazos fijos en UVA. ¿Cómo se explicaría la imposibilidad de ofrecer depósitos en UVA y, al mismo tiempo, mantener las mismas condiciones para los cerca de 100.000 deudores hipotecarios en UVA que todavía, y por varios años, van a tener que devolver sus préstamos?

Transferencias en dólares

Asimismo, el Directorio del Banco Central también aprobó hoy una norma relevante para las operaciones en dólares y eliminó una traba que complicaba muchas transacciones en el mercado de capitales. A partir de hoy, ya no regirá la limitación de recibir solamente una transferencia por mes calendario para las cuentas en moneda extranjera.

A través de la Comunicación A 7933, el BCRA dejó sin efecto la norma que obligaba a los bancos a diferir hasta el día siguiente y, eventualmente, rechazar, toda transferencia hacia una cuenta en dólares realizada por segunda vez dentro de un mismo mes calendario “hasta eliminar cualquier sospecha de incumplimiento normativo en lo que se refiere a la compra de moneda extranjera por parte de personas humanas residentes para la formación de activos externos”.

De esa forma, ya no habrá un límite para la recepción de transferencias en las cuentas bancarias nominadas en moneda extranjera. Y los bancos ya no podrán bloquear los CBU que hagan más de una de esas operaciones en el mes.

Hacer Comentario