El descongelamiento de las tasas de interés de los plazos fijos desde agosto del año pasado favoreció a los plazos fijos tradicionales e hizo caer la cantidad de depósitos UVA, indexados a la inflación, de acuerdo a datos oficiales. El Banco Central seguirá el IPC de marzo que se conocerá este viernes para tomar una decisión sobre las tasas de referencia, mientras el Fondo Monetario presiona para que la entidad monetaria mantenga el interés de los pesos por encima del ritmo inflacionario.

La tendencia que marcan los datos del BCRA respecto a los plazos fijos deja ver que hubo una migración de pesos depositados en plazos fijos indexados hacia los tradicionales a tasa fija, lo que pudo responder a que los reajustes de tasas que aplicó el Central, y que impactan de manera directa en los depósitos porque la normativa establece un piso mínimo para esas inversiones de acuerdo a la tasa de las Leliq. Como referencia: en agosto la tasa de referencia era de 60% y fue elevada rápidamente a 75 por ciento. Mantuvo esa cifra durante medio año hasta hace un mes, cuando pasó a 78% nominal anual, lo que implica un interés efectivo de 113 por ciento.

Para algunos analistas ese nivel de tasa es positivo contra la inflación, pero la presión del ritmo de precios acotaría ese margen. Este viernes se conocerá el índice de precios al consumidor de marzo, que el mercado espera por encima del 7 por ciento. Será un día después de la reunión de directorio del Banco Central. Fuentes de la entidad aseguraron a Infobae que mañana no estará en la agenda del directorio un análisis algún reajuste “preventivo” de tasas de las Leliq.

En ese plano, los plazos fijos tradicionales ofrecen hoy un interés de 78% nominal y 113% efectivo anual, para el caso de que los ahorristas renueven su depósito cada treinta días. Según el Informe Monetario publicado en las últimas horas por el BCRA, “los depósitos a plazo fijo en pesos del sector privado, en términos reales y sin estacionalidad, habrían crecido en marzo (0,6 por ciento)”.

“Así, estas colocaciones siguieron posicionándose en torno a los niveles máximos de las últimas décadas. Como porcentaje del PBI este tipo de depósitos se habría ubicado en 7,5% en marzo (0,1 punto porcentual más que en febrero)”, señaló la autoridad monetaria que preside Miguel Pesce. En ese plano, el Central consideró que “analizando la evolución de las colocaciones a plazo por estrato de monto se observa un comportamiento heterogéneo”.

“Los depósitos de $1 a $20 millones y los mayoristas (más de $20 millones) registraron un aumento en promedio en el mes, mostrando estos últimos una aceleración en su ritmo de expansión mensual. Esta dinámica fue compensada por la caída de los depósitos minoristas (menos de $1 millón)”, explicó. Esos pesos podrían haber encontrado destino en otro tipo de inversiones, entre otras a los dólares paralelos, que tuvieron en marzo un aumento de precio de 11,8% para el caso de la divisa MEP y de 5,3% para el dólar blue.

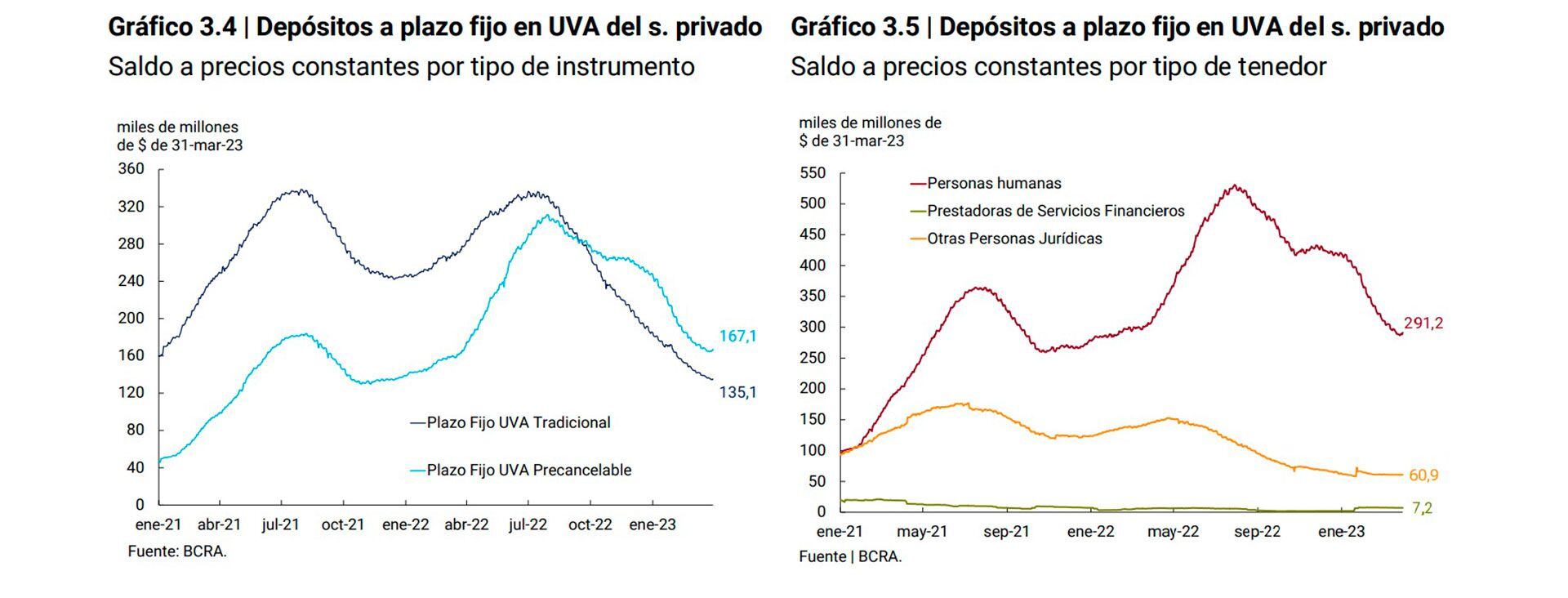

En ese sentido, el BCRA aseguró que “el segmento de depósitos a plazo fijo ajustables por CER exhibió una nueva contracción en términos reales, acumulando 8 meses consecutivos de caídas”, midió. “La disminución se verificó tanto en las colocaciones en UVA tradicionales como en las precancelables, cuyas tasas de variación mensual fueron -10,2% y -10,7% respectivamente”, registró el informe monetario.

“Distinguiendo por tipo de tenedor se comprueba que la caída se explicó casi en su totalidad por la dinámica de las colocaciones de personas humanas, que concentran cerca del 85% del total. De esta forma, los depósitos en UVA alcanzaron un saldo de $302.200 millones a fines de marzo, lo que representó un 3,1% del total de los instrumentos a plazo denominados en moneda doméstica”, continuó.

De acuerdo a la base de datos del BCRA, en lo que va del año -enero hasta la primera semana de mayo- el stock de depósitos a plazo fijo del sector privado, en términos generales, creció 27%, desde lo 7,9 billones de pesos hasta casi 10,1 billones. En el mismo lapso, el monto de plazos fijos UVA constituidos por el sector privado -incluyendo opciones con precancelación- cayó en términos nominales, desde los $348.000 millones hasta $301.180 millones.

Para Guillermo Barbero, socio de la consultora First, también puede existir un desincentivo de los bancos a ofrecer ese tipo de depósitos indexados. “Las entidades tienen, para captar esos depósitos, aplicarlos a algún activo, sino comprar activos que se actualicen de la misma manera. Si el banco no tiene muchos activos en UVA, muchas veces no están interesados en ese tipo de depósitos sino que priorizan tener depósitos en alguna cláusula que puedan derivar en préstamos al sector privado, puede haber falta de incentivos a captar depósitos”, dijo a Infobae.

La cuestión de las tasas de interés y la necesidad de que se mantengan en terreno positivo atraviesa de manera central el acuerdo con el FMI. “El BCRA elevó recientemente las tasas de interés de política en 600 puntos a 113 por ciento (en términos efectivos anuales), muy por encima de la tasa de inflación de referencia (101 por ciento) y las expectativas de inflación a 12 meses (103,5 por ciento)”, concedió el Fondo Monetario.

“Además, las diversas tasas de interés de política ahora están mejor alineadas: se elevó la tasa de depósito a un día para bancos y fondos mutuos (y se redujeron las diferencias entre las dos), así como la tasa de facilidad de préstamo. De acuerdo con el marco, las tasas de interés de política se mantienen por encima del crawling peg (ritmo de depreciación del peso), que se ajusta con la inflación para garantizar mejoras en la competitividad a lo largo del tiempo”, continuó el FMI en su último informe técnico sobre la economía argentina.

También marcó que la tasa de interés será, en caso de que la situación se complique más, un elemento de contención de daños. “La planificación de contingencia y el ajuste ágil de la política macroeconómica serán aún más críticos en el futuro. Será necesario considerar políticas macroeconómicas más estrictas de lo programado para salvaguardar la estabilidad, particularmente en el caso de un déficit en las exportaciones o el financiamiento interno. Esto significará tasas de interés reales más altas y recortes de gastos más pronunciados, pero también medidas de política cambiaria que aborden el desajuste del tipo de cambio”, cerró el organismo.

Seguir leyendo:

Dólar agro: las empresas analizan estrategias para aprovechar al máximo la ventana cambiaria

La Argentina ocupa el tercer puesto en el ranking de los países con mayor inflación de alimentos

El Banco Central sigue interviniendo en el mercado para contener a los dólares financieros

Hacer Comentario