El Impuesto para una Argentina Inclusiva y Solidaria (PAIS) es un tributo que afecta ciertas operaciones en moneda extranjera, con el objetivo de cuidar las reservas internacionales del Banco Central.

Este impuesto de emergencia, que aplica a nivel nacional durante 5 períodos fiscales, fue sancionado el 21 de diciembre de 2019, por tanto debería quedar sin efecto para fines del corriente año.

Desde 2011, el país se acostumbró a convivir con el cepo cambiario, a medida que fueron pasando los años, las regulaciones se fueron intensificando. En 2019, por la Emergencia Económica, se sanciona el Impuesto PAIS, que también a medida que fue pasando el tiempo, fue extendiendo su alcance.

No se debiera olvidar que meses previos a su sanción, el país transitaba por una corrida hacia el dólar, producto de la incertidumbre que generaban las PASO para un nuevo período presidencial, donde la divisa en la franja libre aumentó de $45 a $60 en un solo día. Este descreimiento que sufre el país por su moneda es lo que hace entender el porqué de la implementación de este impuesto para cuidar las reservas, a tal punto que limita la compra de USD 200 por mes.

El descreimiento que sufre el país por su moneda es lo que hace entender el porqué de la implementación de este impuesto para cuidar las reservas

Según la Administración Federal de Ingresos Públicos (AFIP), lo recaudado por el Impuesto PAIS debe destinarse a: Programas a cargo de Anses y PAMI; Obras de vivienda social, Fideicomiso Fondo de Integración Socio urbana, obras de infraestructura económica y fomento del turismo nacional; Prestaciones a cargo del Instituto Nacional de Servicios Sociales para Jubilados y Pensionados.

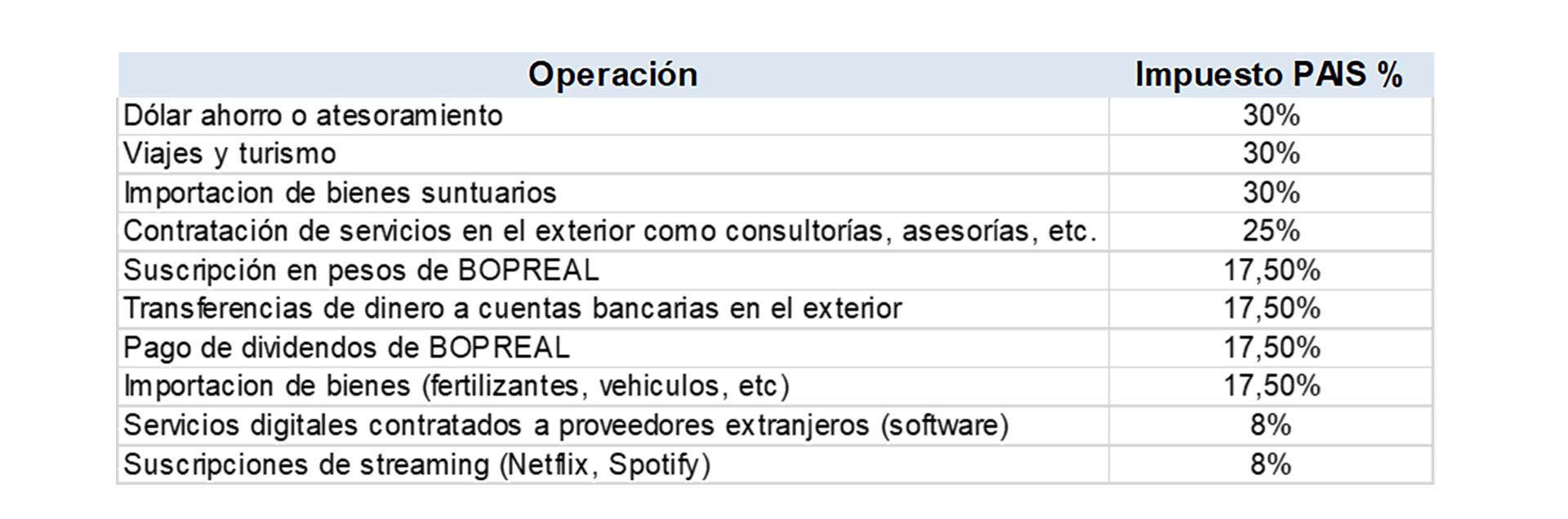

¿En cuántas actividades hoy está presente el Impuesto PAIS?

Fuente: Focus Market

El Impuesto PAIS, como se trata de un tributo que afecta a la compra de divisas, perjudica de manera directa a múltiples sectores de la economía.

En el sector turístico, todas las compras con tarjeta de crédito o débito realizadas en el exterior, el pago de vuelos y hoteles, abonan el 30 por ciento.

El sector financiero es afectado por el cupo de la compra de USD 200 mensuales para atesoramiento, las transferencias al exterior, la suscripción del Bopreal, como también por el giro de dividendos a casas matrices de empresas extranjeras.

Las importaciones de bienes en general (automóviles, fertilizantes, insumos, etc.), están gravadas con 17,5% de Impuesto PAIS y eso repercute como si fuese un arancel, incrementando el costo y perdiendo competitividad.

Como sostiene Leonard Read en su trabajo “Yo, el lápiz”, todos los sectores de la economía están interrelacionados por lo que, aún para aquellos sectores que no son alcanzados por un impuesto, de manera indirecta serán perjudicados.

Cabe aclarar que hay bienes que están eximidos del pago de la alícuota, entre ellos, los referidos a prestaciones de salud, empresas del Estado, importación de insumos y bienes vinculados en forma directa a productos de la canasta básica.

Están eximidos del pago de la alícuota, entre ellos, los referidos a prestaciones de salud, empresas del Estado, importación de insumos y bienes vinculados en forma directa a productos de la canasta básica

En ciertas operaciones, como por ejemplo suscribirse a una plataforma digital, también hay que sumarle otros impuestos adicionales, como es el caso de percepción de Ganancias, que se cobran en el momento de hacer la operación.

Precios y cantidades

Estas medidas intervencionistas, las aplican aquellos países que tienen problemas con la credibilidad de sus monedas domésticas, buscando controlar las reservas de sus bancos centrales. Si se fija el valor del tipo de cambio, lo que varía es la cantidad de reservas. Si se fija la cantidad de reservas, el tipo de cambio varía. Si se busca controlar el tipo de cambio y la cantidad de reservas, inexorablemente el resultado es un mercado paralelo libre, en nuestro país llamado mercado o dólar “Blue”.

Desde su implementación en diciembre del 2019 hasta julio del 2023, la incidencia del Impuesto PAIS en el total recaudado era de 1,46% promedio. Luego de las modificaciones, en la extensión del alcance en julio del 2023, fue tomando mayor fuerza, hasta llegar a representar más del 8% en la actualidad.

Como lo establece la Ley 27.541, su existencia es por 5 períodos fiscales, por tanto, debería quedar sin efecto para fines de este año. Muchos de los impuestos que se cobran en Argentina, se suponían en un principio “temporales” y destinados para ciertas “emergencias”, pero con el paso del tiempo, no se revocaron, sino que todavía siguen vigentes.

De la historia moderna, los impuestos más recordados que iban a ser temporales son: IVA, la suba al 21% en 1995 iba a ser por un solo año y ya lleva 29 años; Bienes personales, se creó por una emergencia en 1991, cuando las autoridades prometieron que iba a dejar de existir en 1999, ya lleva 31 años; Impuesto a los Débitos y Créditos Bancarios (al cheque), existe desde 2001 e iba a durar menos de 2 años, ya cumplió 23 años de vigencia.

El presidente, Javier Milei, prometió en campaña eliminar este impuesto, pero, a días de asumido, amplió el alcance del gravamen.

Por su parte, el ministro de Economía, Luis Caputo, dijo que en caso de que la Ley Bases se apruebe, se iba a bajar la alícuota de 17,5% a 7,5%. Ahora aprobada se anunció será reducido en septiembre próximo, cuando se perciban los efectos del Paquete Fiscal.

El Gobierno sabe que mantener el cepo cambiario es perjudicial para las inversiones, que son indispensables para mejorar los niveles de actividad, salarios y desocupación

El Gobierno sabe que mantener el cepo cambiario es perjudicial para las inversiones, que son indispensables para mejorar los niveles de actividad, salarios y desocupación, luego de la recesión del primer trimestre.

Entonces… ¿Por qué mantiene este impuesto? Porque no tiene reservas internacionales, y para aumentar la actividad en el segundo semestre, necesita dólares para poder hacer frente al pago de importaciones; a su vez, debe abortar el deseo del Presidente de dolarizar la economía.

El Gobierno apuesta a ir reduciendo su alícuota, hasta su eliminación a fin de año, mientras refuerza las reservas en el banco central.

Diversos economistas advierten que el cepo debería levantarse cuanto antes, y que el tipo de cambio debería pactarse libremente entre oferta y demanda, porque, en realidad, porque su extensión, al fijar un precio máximo, genera desabastecimiento y causa la falta de reservas en el Banco Central.

Sin embargo, otros economistas que comparten la necesidad de levantar el cepo, destacan que previamente es necesario generar las condiciones óptimas para evitar cualquier turbulencia que derive en más costos que beneficios.

El autor es analista económico

Hacer Comentario