La caída de reservas y, por ende, el resto que tiene todavía el Banco Central para mantener bajo control la cotización de los dólares financieros es uno de los grandes focos de tensión en el mercado por estos días.

Sin embargo, a la par de esa preocupación, avanza otro motivo de inquietud entre los analistas igual de serio y determinante del indicador que todos los meses difunde el Indec y que, desde enero, mantiene una firme tendencia de suba ininterrumpida: la emisión monetaria que, según fuentes privadas, alcanzó casi $2 billones en los primeros cinco meses del año.

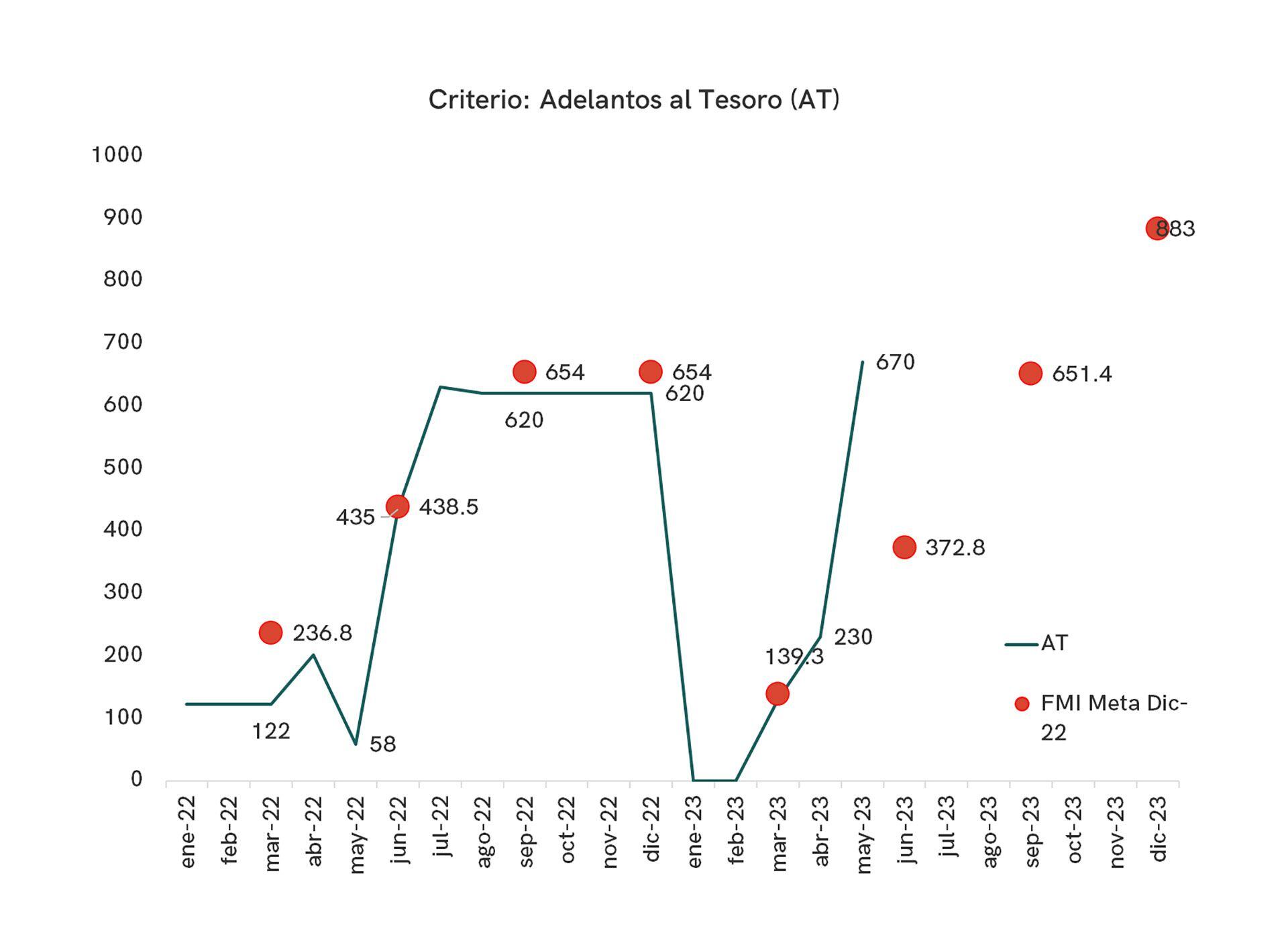

A pesar de que el ministro de Economía, Sergio Massa, prometió cuando asumió en agosto 2022 que no recurriría a la asistencia -al menos directa- del Banco Central para financiar el déficit fiscal, el compromiso se hizo insostenible este año, en el marco del fuerte impacto negativo de la sequía no sólo en el flujo de liquidación de divisas sino también en los ingresos fiscales de origen agrícola.

Fuerte impacto negativo de la sequía no sólo en el flujo de liquidación de divisas sino también en los ingresos fiscales de origen agrícola

El derrumbe de la recaudación tributaria, con un nivel mínimo de recursos por retenciones sobre las exportaciones del complejo agrícola, difícil de compensar con el ajuste del gasto público, disparó la vieja práctica de auxilio al Tesoro por parte del BCRA.

La autoridad monetaria ya emitió $670.000 millones para cubrir las necesidades financieras del Estado desde principio de año, de los cuales unos $440.000 millones se giraron desde el 4 de mayo.

Perspectiva que inquieta

Es decir, la emisión se aceleró en el mes previo a uno de los períodos más deficitarios del año. Los meses de junio y diciembre, impactados por el pago de aguinaldo a los empleados públicos, jubilaciones y bonos extraordinarios, son los meses más exigentes en materia de gasto público. Es decir, que es de esperar que la tendencia registrada en mayo se sostenga en el segundo semestre, particularmente en el contexto de la campaña electoral.

“Sin crédito, los adelantos transitorios son la única fuente de financiamiento del Gobierno. La semana pasada sumaron $300.000 millones, un estimado, y $440.000 millones en el mes”, apuntó el economista de EcoGo, Sebastián Menescaldi. El economista aludió apenas a la asistencia directa de la autoridad monetaria.

La cifra se triplica, en cambio, si se computa también la emisión para financiar, por vía indirecta, las cuentas públicas. En ese renglón, el Banco Central habría sumado según la consultora 1816, otros $1,3 billones. Sumados a los adelantos transitorios, la ayuda superó entonces los $1,9 billones.

Se trata de la emisión para intervenir en el mercado de deuda en pesos mediante la compra de bonos en moneda nacional. La estrategia está particularmente apuntada a los organismos y bancos públicos, que se desprenden de su tenencia en cartera para orientar los fondos obtenidos a las nuevas licitaciones primarias del Tesoro.

La compra de bonos en pesos debutó en junio 2022, en el pico de una corrida contra la deuda en moneda local, para poner freno a la caída de los precios de los títulos. Con el correr de los meses, la medida de crisis se convirtió en práctica habitual de financiamiento del sector público.

“Según nuestros cálculos, todo el financiamiento neto que consiguió el Ministerio de Economía en el año fue provisto indirectamente por el Central vía compra de T2X3 y TDL23 a entidades públicas”, afirmó la consultora.

La compra de bonos en pesos debutó en junio 2022, en el pico de una corrida contra la deuda en moneda local, para poner freno a la caída de los precios de los títulos

Vale notar que hasta hace menos dos semanas, la cifra de emisión total para cubrir el déficit fiscal ascendía al $1 billón, justo en la previa del inicio de los vencimientos de deuda entre el viernes pasado hasta fin de mes. Dado el desafío que representa su refinanciación de cara a los próximos meses, en la medida que avanza el calendario hacia las elecciones presidenciales, el mercado da por descontado que la emisión se acelerará aún más en el segundo semestre. El corolario será mayor presión sobre la inflación.

“Pensamos que el 8,4% de inflación de abril, que es 163% anualizado, no será el pico del año. Creemos que un escenario ´bueno´ es uno con 150% de inflación este año”, vaticinó la consultora de análisis económico.

Seguir leyendo

Dólar: cuál fue la alarma que hizo correrse al Gobierno del mercado y cómo seguirá la intervención

Las claves del giro que hizo el Banco Central en su estrategia para contener los dólares financieros

Con la inflación en alza y el dólar inestable, qué refugio pueden encontrar ahorristas e inversores

Deuda en moneda local: seis de cada diez pesos de los vencimientos de bonos se pagarán después de las PASO

Hacer Comentario