La sequía reducirá las exportaciones agrícolas en alrededor de USD 20.000 millones. Un shock externo negativo de casi 4% del PBI. Sin embargo, las turbulencias que aquejan a la economía hoy son, fundamentalmente, consecuencia de una serie de errores de política económica.

Antes de profundizar el análisis, debe mencionarse que las sequías no son una novedad en la Argentina. Hubo fuertes caídas de la producción agrícola en 2008 y 2018, sólo para recordar las más recientes. Un gobierno prudente debió ahorrar pesos de la recaudación por retenciones y acumular dólares en el BCRA en los momentos de vacas gordas. Y hubo vacas muy gordas.

La mejora en los términos del intercambio ocurrida post pandemia ayudó a aumentar las exportaciones de un promedio de USD 61.000 millones al año en 2016-2019, a USD 78.000 millones en 2021 y USD 88.000 millones en 2022. En esos dos años, sólo se acumularon reservas por algo menos de USD 7.000 millones y no se logró erradicar siquiera el déficit fiscal primario -superó 2% del PBI en 2022- , a pesar de que los ingresos fiscales volvieron a los niveles de 2019 cuando había un virtual equilibrio antes de intereses.

Si la actividad económica se recuperó plenamente de la pandemia de Covid-19 no se justifica que el gasto público no haya retornado a los niveles de 2019. Sin embargo, es casi 2% del PBI mayor, incluso a pesar de la “licuación” que sufrieron los jubilados que permitió reducir el gasto previsional en alrededor de 1% del PBI.

Las turbulencias que aquejan a la economía hoy son, fundamentalmente, consecuencia de una serie de errores de política económica

La economía todavía sufre las consecuencias del “plan platita” de 2021 y de la decisión de atrasar el tipo de cambio real oficial, también con un claro propósito electoral, primero, y de utilizarlo como ancla nominal, después, aún sin contar con el paraguas de un programa con el Fondo Monetario Internacional.

Así, entre diciembre de 2020 y abril de 2022, el tipo de cambio se depreció 37%, menos de la mitad de la inflación observada en ese mismo período, que alcanzó al 86%. La indecisión fiscal también aportó su grano de arena a las dificultades para renovar la deuda doméstica.

La monetización de parte de los vencimientos sólo agregó más combustible a una economía con exceso de pesos que, en parte, se esterilizan con Leliq, provocando un déficit cuasifiscal de proporciones. Así, el remedio empieza a parecer peor que la enfermedad.

De hecho, el monto de pasivos remunerados del BCRA resta efectividad a uno de los instrumentos de política monetaria que utilizan los bancos centrales en la mayoría de los países del mundo: la tasa de interés. Una suba en la tasa, que habitualmente es una señal que se utiliza para enfriar a economías recalentadas, en la Argentina resulta en un aumento en los pagos que realiza la autoridad monetaria, lo que despierta temores de un efecto dominó.

Además, la obsesión por controlar los tipos de cambio alternativos sacrificando reservas del BCRA ha sido una práctica habitual de los ministros del gobierno actual. A pesar de ello, la inconsistencia del programa económico de turno mantuvo la brecha elevada. Y cuando la brecha es alta, los dólares que genera la economía empiezan a escaparse de las manos del BCRA.

La inconsistencia del programa económico de turno mantuvo la brecha elevada

La respuesta oficial de profundizar todavía más los controles genera algún alivio de corto plazo pero que luego resulta en menores ingresos de divisas o mayores pagos al exterior por el canal oficial. No es casual que, desde 2019 en adelante, virtualmente se perdieran los aportes al mercado de cambios de los turistas del exterior, del financiamiento externo neto a empresas privadas, y de la inversión extranjera directa. A la corta o a la larga, el perro de los controles se muerde la cola y la decisión oficial fue siempre profundizar los controles.

Más recientemente aparecieron los programas Soja 1, 2 y 3 que, además de generar una pérdida para el BCRA por pagar más caras las divisas que compra que las que vende (que resulta en más emisión), adelantan divisas y recaudación. El problema es que en algún momento el futuro llega y queda poco o nada por vender; en los primeros meses de 2023, se nota la falta de divisas y de ingresos fiscales que se adelantaron a 2022.

Recurso de última instancia

Y también aparecen medidas desesperadas para postergar vencimientos de deuda en pesos a tasas elevadas y de obligar a los organismos estatales a desprenderse de títulos en dólares con el objetivo de reducir la brecha, pero al costo de aumentar el riesgo país.

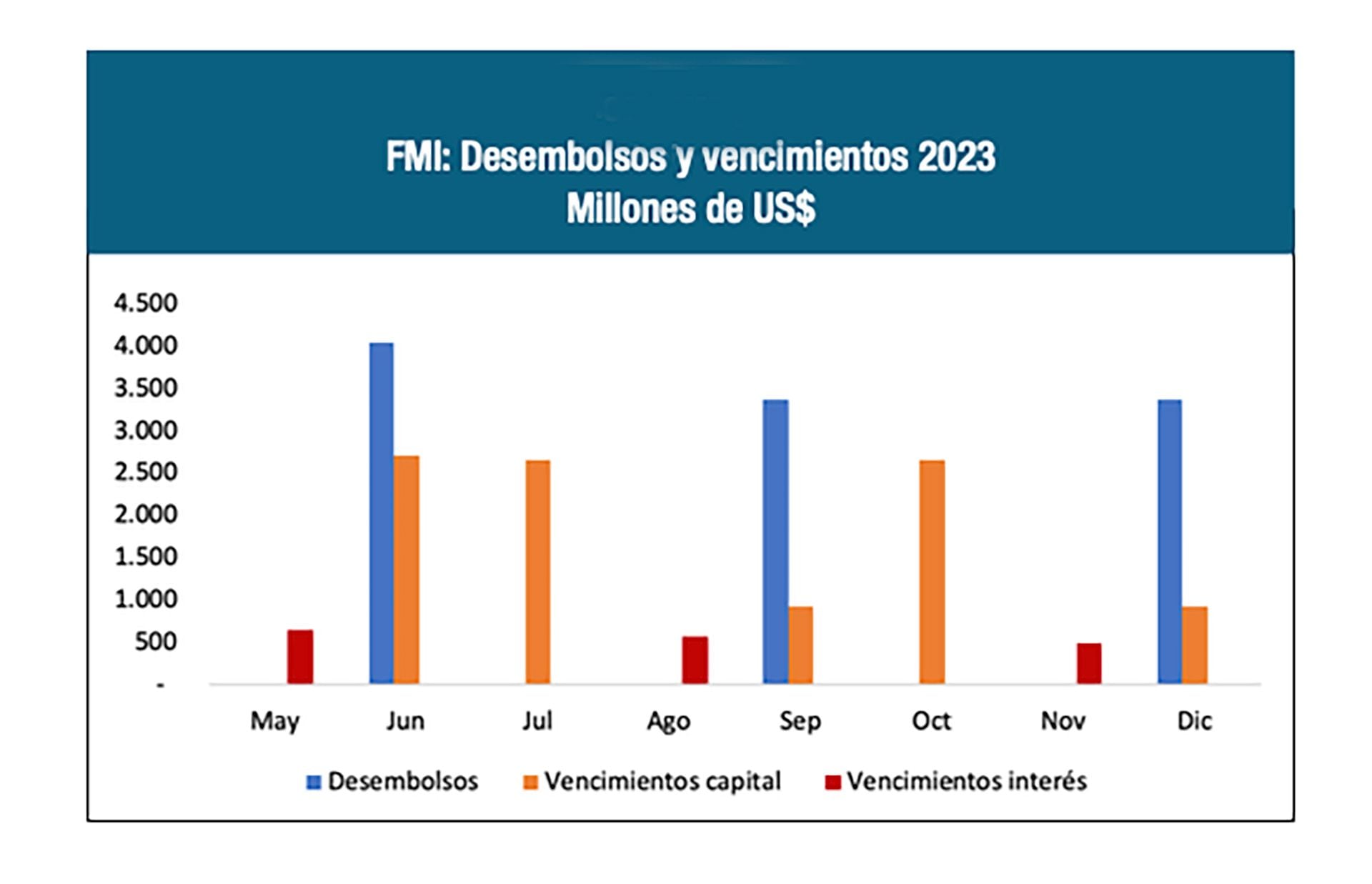

Ahora la estrategia oficial parece ser similar a la de 2019, al pedir un aporte adicional del FMI por la vía de un adelantamiento en los desembolsos previstos para lo que resta de 2023 (unos USD 10.800 millones).

Sin embargo, ya estaba previsto que se desembolsen USD 4.000 millones antes de las PASO. La clave sería lograr que además se posterguen los pagos de capital al FMI (USD 5.400 millones antes de las PASO, más USD 4.500 millones adicionales en los últimos 4 meses del año.

Pero, aún con algo de dinero del FMI, parece inevitable que la recesión se agrave para que se reduzca la demanda por importaciones.

En resumen, en lugar de que la inflación de algún mes empiece con 3, parece que será la caída de actividad económica la que empiece con ese dígito. Crónica de una muerte anunciada, diría el famoso escritor colombiano.

Esta columna fue publicada en Indicadores de Coyuntura 652 de FIEL

Seguir leyendo:

La deuda pública total alcanzó en abril a USD 396.209 millones y equivale al 62% del PBI

Hacer Comentario