El déficit cuasifiscal aparece como consecuencia de evitar que se espiralice la inflación. Desde la salida de la Convertibilidad hasta el 10 de diciembre de este año, el Banco Central emitió dinero para poder financiar el déficit fiscal. Pero para que esa emisión no generara un impacto pleno en la inflación, retiró/esterilizó una parte emitiendo títulos de deuda con diferentes denominaciones: Lebac, Leliqs, Pases y otros.

Valga la paradoja, durante casi dos décadas la narrativa oficial consistió en la negación de la emisión como origen de la inflación. Pero al mismo tiempo la oficina de servicios monetarios adscripta a la Presidencia, el Banco Central, retiraba/esterilizaba parte de la emisión realizada para solventar el gasto público (dominancia fiscal). En términos simples, se emitía dos pesos y se retiraba uno. En términos burdos, se postergaba 1 de los dos pesos para emisión futura. Sin esterilización, la mega inflación actual del 300% anual sería del 600 por ciento.

Pero el déficit cuasifiscal surge también como necesidad de incentivar a que los depositantes de los bancos no se vayan a dólares. En efecto, la tasa de interés de las Leliqs que emite el Central fija la tasa pasiva mínima de los plazos fijos de personas físicas y minoristas. Cada vez que hay una disrupción cambiaria, por lo general se recurría a subir las tasas de las Leliqs para que a su vez los bancos la trasladen a los depósitos. De esa manera, se incentiva a que los depositantes de pesos renueven sus plazos fijos en lugar de retirarlos de los bancos y cambiarlos por dólares.

Desde la salida de la Convertibilidad hasta el 10 de diciembre de este año, el Banco Central emitió dinero para poder financiar el déficit fiscal

A mayor expectativa de inflación y devaluación, mayor tasa de interés. A mayor tasa de interés mayor emisión para pagarla. Como resalta el economista Carlos Rodríguez, el déficit cuasifiscal es un sistema que emite dinero para pagarle intereses al dinero.

Por lo tanto, los depósitos de los argentinos están sujetos a un verdadero “Ponzi” agitado por el Banco Central, cuya bola de nieve de Leliqs crece con cada disrupción cambiaria o inflacionaria.

La nueva Cuenta Institucional de Las Sociedades de Depósitos (Bancos) y Banco Central de las Cuentas Nacionales de Indec recientemente publicada, por primera vez en Argentina, brinda la posibilidad de cuantificar y analizar el impacto de las Leliqs en el Sistema financiero y en el Banco Central.

Las cuentas nacionales definen la actividad productiva del sistema bancario consiste en la intermediación financiera de depósitos de los ahorristas para dar préstamos al sector productivo y hogares, así como también las comisiones cobradas por los servicios financieros tales como cuentas corrientes, cajas de ahorro, emisión de tarjetas de crédito y otros. En cambio, los intereses obtenidos por la tenencia de títulos de deuda del sector público o privado constituyen una renta por la propiedad de esos títulos y por lo tanto no son producción. Asimismo, los efectos de la riqueza que producen las variaciones de valor de estos activos constituyen una ganancia por tenencia o revalorización independiente de la actividad productiva.

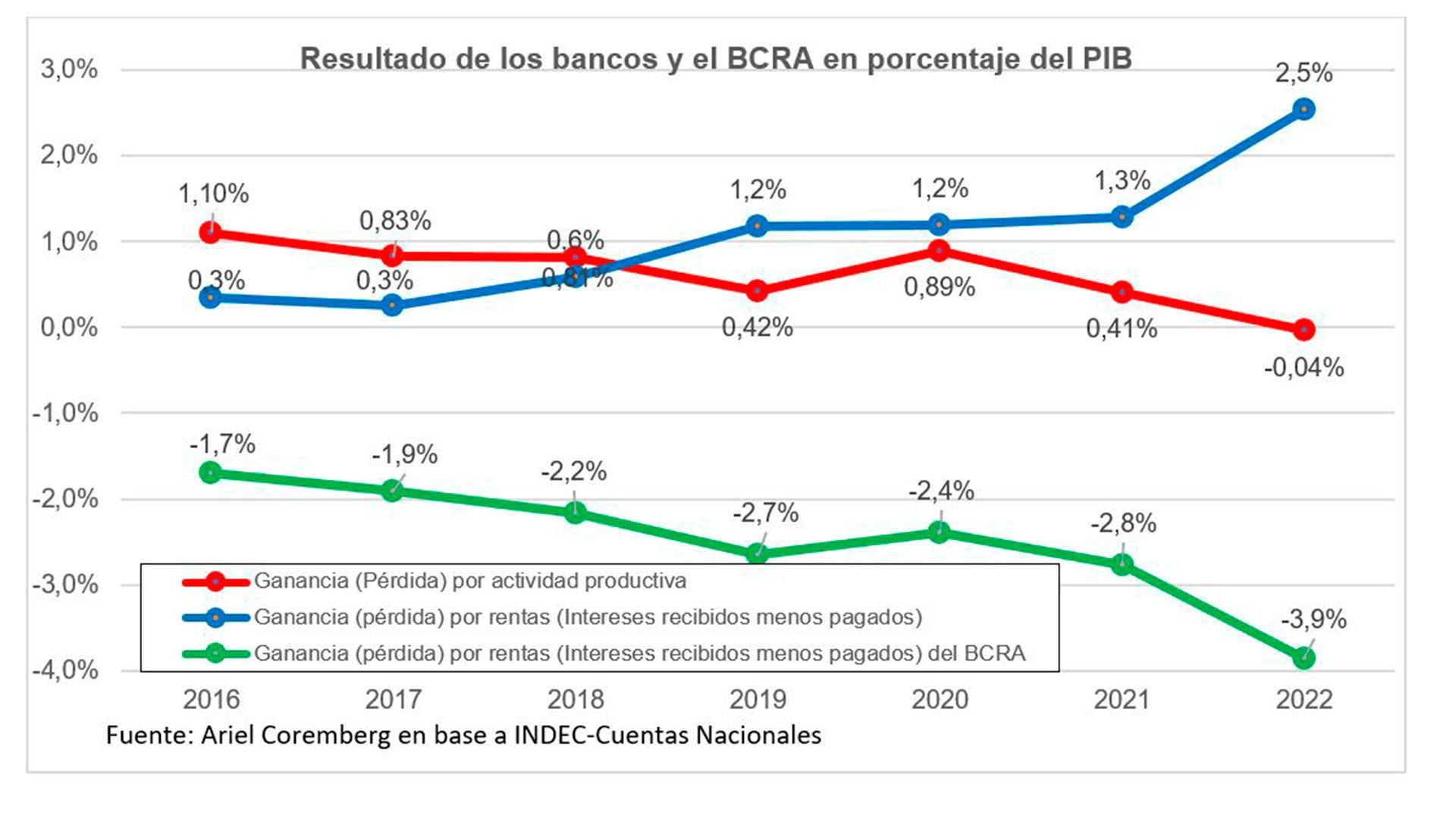

Los resultados presentados por las Cuentas Nacionales del Indec son elocuentes. Si no fuera por las Leliqs, los bancos prácticamente no tendrían ninguna utilidad de su actividad productiva.

Durante casi dos décadas la narrativa oficial consistió en la negación de la emisión como origen de la inflación

El excedente de los bancos provenientes de las actividades de intermediación financiera pasó del 0,8% del PBI a negativo por un -0,04% en el año 2022.

En otros términos, los bancos durante el año pasado tuvieron pérdidas por prestar a la actividad productiva y a los hogares.

¿Pero entonces, no era que los bancos obtienen ganancias que incluso se refleja en las cotizaciones bursátiles de sus acciones? Y de ser así, ¿cómo se sostiene la actividad económica de los bancos ante semejante fragilidad?

Las entidades financieras presentan balances con utilidades positivas y crecientes, cuyo criterio es el de la contabilidad empresarial basada en exigencias legales. Pero el origen de las utilidades de los balances de los bancos no proviene del ejercicio de la intermediación financiera sino por los intereses de títulos públicos del Banco Central y del Tesoro Nacional que constituyen casi la totalidad de sus tenencias.

En efecto, Leliqs, pases y otros títulos de deuda pública constituían hasta el año pasado más del 70% de la liquidez bancaria. Pero las Leliqs no cotizan en el mercado y por lo tanto se registran en el balance de los bancos por su valor nominal como así también sus intereses.

Si las Leliqs y otros títulos cotizaran en el mercado, el patrimonio neto de los bancos sería mucho menor.

La renta por intereses de los títulos de deuda del Estado Argentino registrados a valor nominal es la que permite a los bancos presentar balances con utilidades positivas.

(Sebastian Catalano/)

La renta neta obtenida por los bancos por su tenencia de títulos deuda pública (neta de los intereses pagados por sus deudas), que no es actividad productiva, pasaron del 0,3% del PBI en el año 2017 al 2,5% en el año 2022.

El espejo de estas cifras es pérdida por las rentas obtenidas por el Banco Central. Los intereses netos obtenidos por las tenencias de títulos del BCRA fueron negativas en un -1,7% del PBI en el año 2017, duplicándose al -3,9% del PBI durante el año 2022.

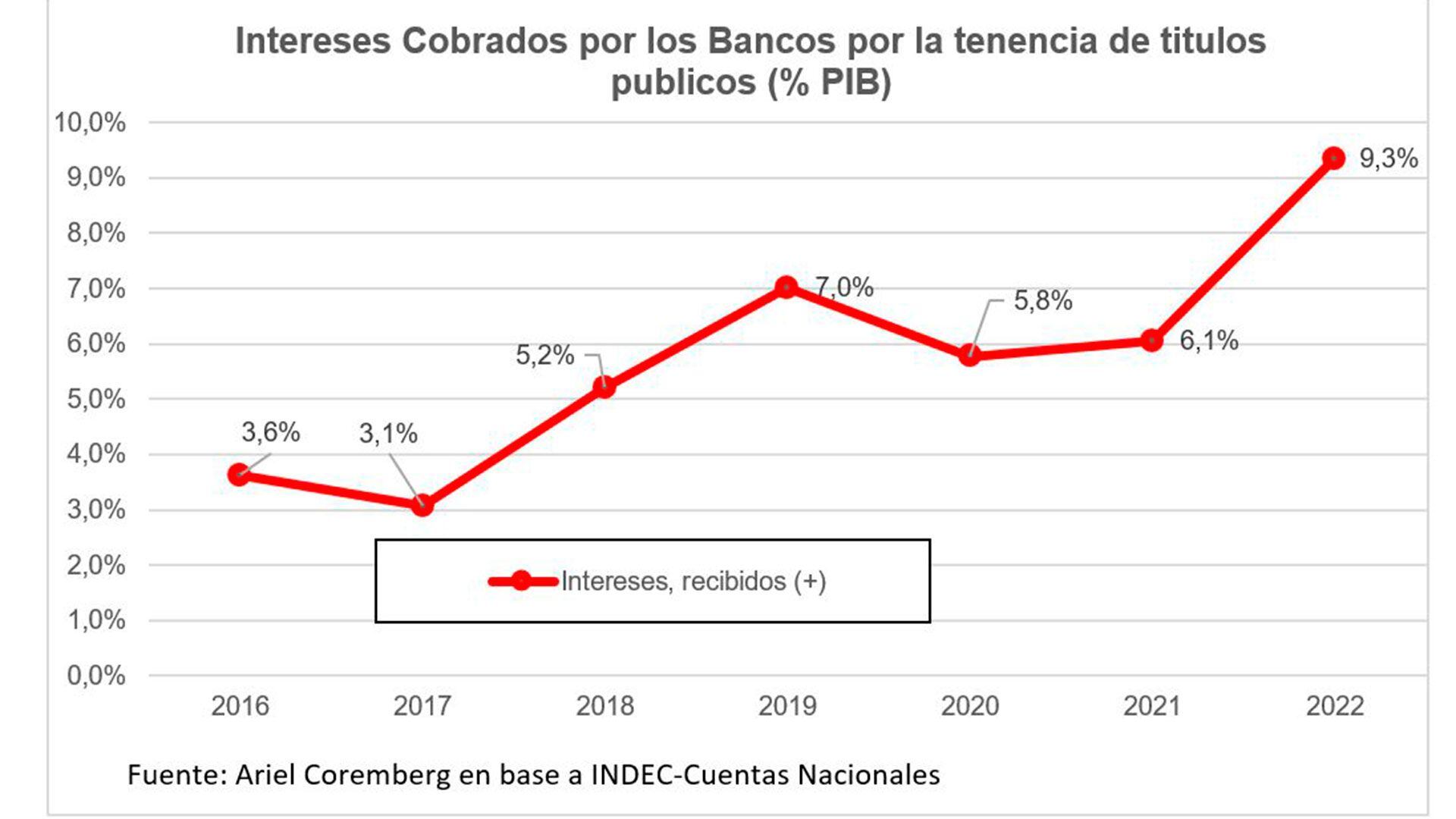

El anterior análisis refleja los intereses netos cobrados menos pagados por títulos que tienen los bancos en su activo neto de sus pasivos. La verdadera magnitud del impacto del “Ponzi” generado por el Banco Central para evitar que los argentinos se vayan a dólares se debe a la renta bruta (sin netear deudas de los bancos) obtenida por los bancos por los intereses cobrados por su tenencia de títulos mayormente de deuda pública.

Por lo tanto, el Banco Central necesita endeudarse por 9% del PBI con los bancos; cifra que representa el doble del actual déficit financiero de la administración central (déficit fiscal primario más intereses de la deuda pública). De esta manera se incentiva los depósitos de los ahorristas cuyos intereses se pagan con las Leliqs en lugar de generar intereses por préstamos al sector productivo.

Las Leliqs son un verdadero “Ponzi” macroeconómico que evita que los argentinos se vayan a dólares, sostenido por criterios contables sujetos a legislación, pero no por mercado, al costo de anular el crédito al sector productivo y el desarrollo de nuestro querido país.

El nuevo gobierno ha sincerado esta situación. Toda estrategia de eliminación de los pasivos del Banco Central deberá tener como horizonte y precepto respetar el ahorro de los argentinos para tener una perspectiva de progreso y bienestar para nuestros hijos y nietos.

El autor es asesor presidencial, profesor UBA de Crecimiento Económico; en Udesa de Economía Argentina

Hacer Comentario