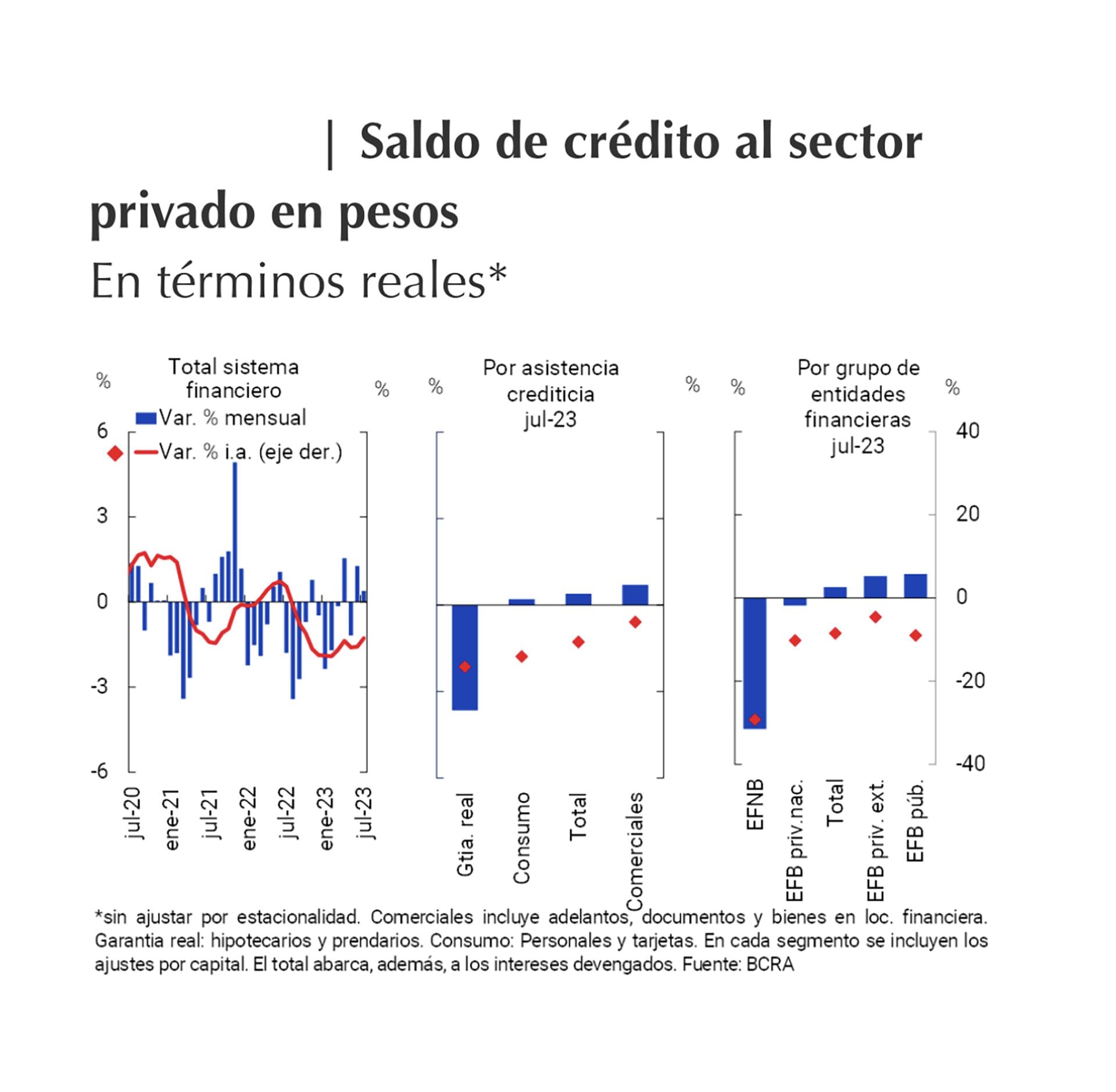

Las principales variables sistema financiero se movieron con relativa estabilidad en el mes la previo a las PASO: tanto los depósitos como los préstamos al sector privado mantuvieron variaciones positivas aunque en el caso del crédito, si bien avanzó apenas 0,4% mensual, mantuvo la caída que evidenció durante todo el año en términos interanuales con una contracción de 8,5% medida en términos reales.

El dato se desprende del Informe de Bancos publicado hoy por el Banco Central correspondiente a julio en el que se destacó que “el saldo real de financiamiento en moneda nacional al sector privado se incrementó 0,4% con respecto al mes anterior”, incremento que se explicó por la leve expansión del segmento comercial y de consumo. En contrapartida, se señaló, el saldo de las financiaciones con garantía real se redujo. La mejora, precisó el informe oficial, se reflejó mayormente en las entidades bancarias públicas y en las privadas de origen extranjero.

“En términos interanuales el saldo de crédito al sector privado en pesos se redujo 8,5% real”, apuntó el Banco Central y agregó que “en particular, el saldo estimado de la Línea de Financiamiento para la Inversión Productiva de MiPyMEs (LFIP) totalizó casi $1,8 billones en julio, representando 13% del saldo de crédito total sector privado, con una suba 0,5 puntos porcentuales en relación a un año. La línea subsidiada ya representa, en el contexto de una retracción del crédito, el 22,6% del saldo total de préstamos a las empresas.

En cuanto a los depósitos, el saldo real en pesos del sector privado se incrementó 1,2% en el período, lo que equivale 1,5% en términos interanuales, impulsado principalmente por los depósitos a plazo. “Con el objetivo de anclar las expectativas cambiarias y propender hacia retornos reales positivos sobre las inversiones en pesos, a mediados de agosto el BCRA elevó 21 puntos porcentuales. la tasa interés nominales de las LELIQ a 28 días y la tasa mínima de interés para los depósitos a plazo en pesos de hasta $30 millones de las personas humanas, llevándolas a 118% TNA (111% para el resto de los depósitos a plazo fijo)”, recordó el Banco Central respecto de la última suba de la tasa de política monetaria que acompañó la devaluación post PASO.

Respecto de los depósitos en dólares, el BCRA indicó que en julio los depósitos en moneda extranjera del sector privado aumentaron 0,5%. “Como resultado, el saldo real de los depósitos totales de las empresas y familias (contemplando moneda nacional y extranjera) aumentó 1,2% con relación al mes anterior”, puntualizó.

La publicación del Banco Central también puso de relieve la evolución de otras variables clave del sistema financiero, como medios de pago, el nivel de mora y de liquidez . A saber:

- En julio continuaron creciendo la cantidad de operaciones y el monto real cursado a través de los principales medios de pago electrónico. La cantidad de transferencias inmediatas acumuló un aumento de 109,8% anual. (25% en montos en términos reales), 276% anual. para los pagos con transferencias (200% real) y 30,5% anual para los ECHEQs (18,2% real). Por otro lado, el rechazo de cheques por falta de fondos sobre el total compensado se mantuvo sin cambios de relevancia en el último mes, situándose por debajo del promedio de 2023.

- El ratio de irregularidad del crédito al sector privado se ubicó en 3,1%, en niveles similares al del mes pasado y al de un año atrás. Desagregado por segmento, tanto las financiaciones a familias como a empresas no registraron variaciones significativas en la tasa de morosidad (totalizando 2,9% y 3,3%, respectivamente). Las previsiones del conjunto de entidades financieras representaron 3,8% del saldo de crédito total al sector privado y 124% de la cartera en situación irregular en el período.

- Finalmente, en el comienzo de la segunda mitad del año, la liquidez del sistema financiero se mantuvo en niveles relativamente elevados. En julio los activos líquidos en sentido amplio totalizaron 81,3% de los depósitos totales (80,1% para las partidas en pesos y 88% para el segmento en moneda extranjera), 0,2 puntos porcentuales por debajo del mes pasado, aunque 12,3 puntos por encima del mismo período de 2022 y 26,2 puntos del promedio de los últimos 10 años.

Hacer Comentario