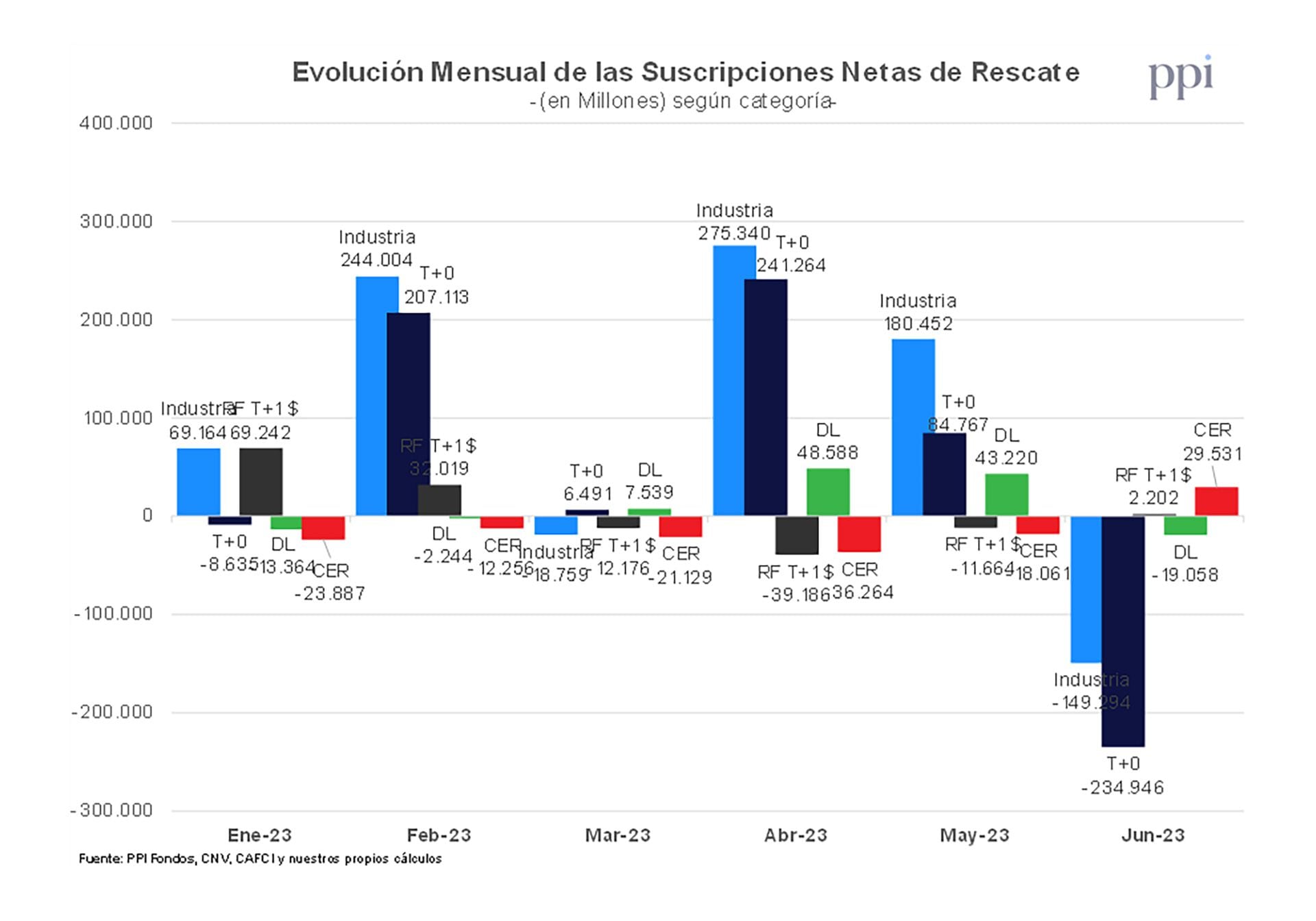

Nuevamente en junio, y al igual que en marzo previo, la fuerte volatilidad de los flujos fue un rasgo de la industria de FCI (Fondos Comunes de Inversión); y el resultado terminó siendo un rojo aún más profundo que en esa ocasión, con los fondos de liquidez inmediata como los grandes perdedores -restaron más de $235.000 millones-. No obstante, es una realidad que puede adjudicarse a la estacionalidad de mitad de año, parte al menos del cierre de mes de la industria (y en particular, del segmento).

Las salidas netas totales -en cuanto a flujo- representan 2,4% del patrimonio total de la industria. Esto solo se acerca a caídas como la de mayo 2021 (un 3% de los activos bajo administración -AUM-), pero sigue muy lejos del 10% que cayó post reperfilamiento en agosto 2019.

Hacia adelante, la volatilidad de los flujos esperamos se mantenga; y estos sigan condicionados al juego sobre las expectativas electorales. Mayor posibilidad de una transición ordenada podría convertirse en un catalizador positivo para la industria, impulsando un mayor apetito por fondos de renta fija de mayor duration (T+1/T+2), renta mixta y variable.

Mayor posibilidad de una transición ordenada podría convertirse en un catalizador positivo

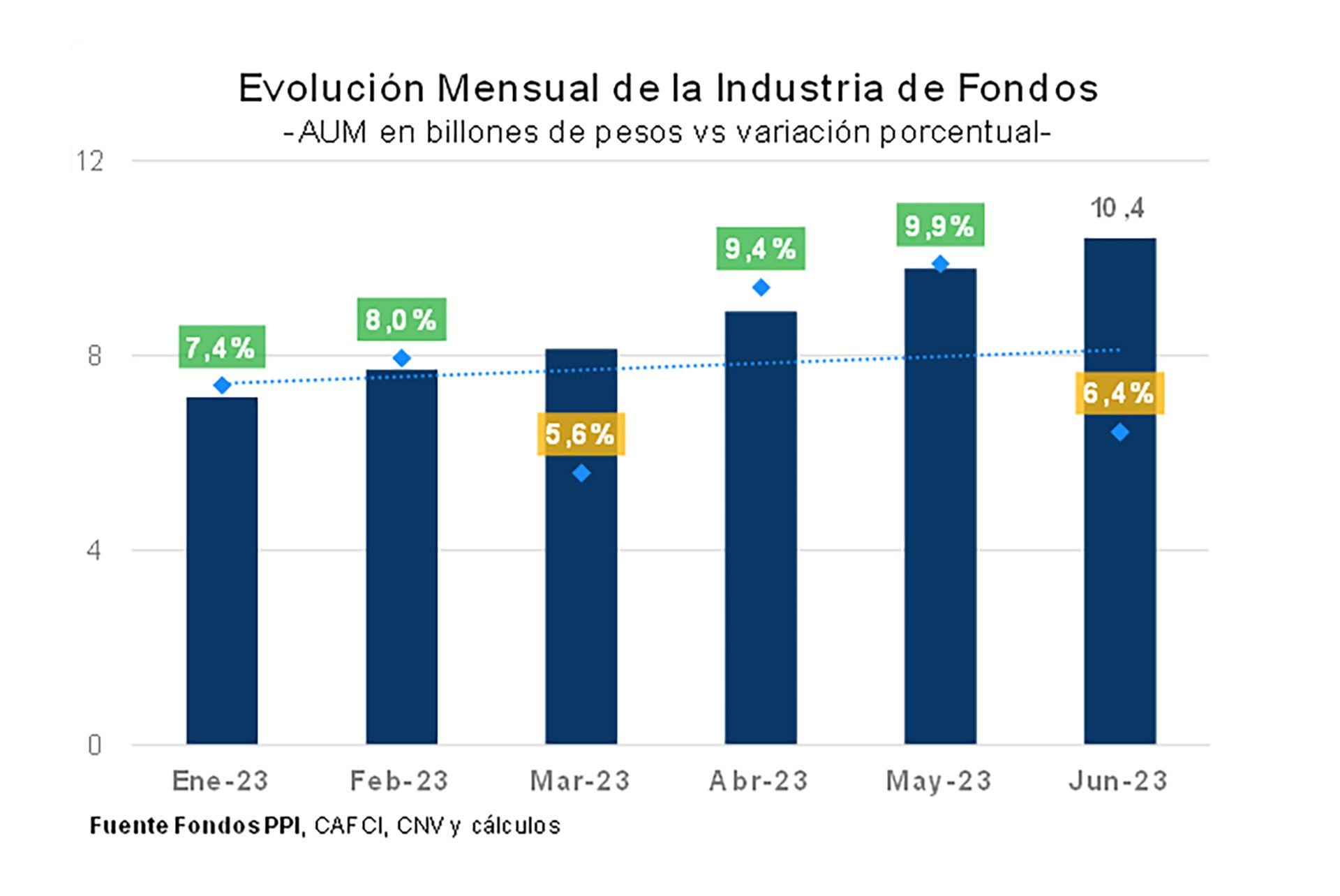

Sólo en dos oportunidades (en el año) creció por debajo de la inflación. En junio, y como en marzo, el patrimonio no logró superar la evolución de los precios.

Si bien en términos netos se mantiene en niveles récord y supera $10,4 billones, esto implicó un crecimiento del 6,4%, niveles por debajo de la variación esperada del IPC del Indec para el mes bajo análisis y por debajo del promedio mensual del año (7,3 por ciento).

No obstante, en el primer semestre la industria creció 57% en el primer semestre, por encima de la inflación acumulada en el período, en torno al 52/53 por ciento.

Si se mide en dólares, y utilizando la cotización del dólar CCL (contado con liquidación), el patrimonio logró superar nuevamente USD 20.000 millones. Esto significó un crecimiento del 2,4% (vs el 3,9% que avanzó el USD en igual período), estirando el avance en el año hasta el 5,7 por ciento.

Rescates netos (y fuerte selectividad) por segunda vez en el año. Los cierres de trimestre no han sido favorables para los fondos. Al igual que en marzo, aunque esta vez por distintas razones, la industria terminó con flujos negativos.

Los cierres de trimestre no han sido favorables para los fondos

En concreto, los rojos alcanzaron los $150.000 millones, aunque si se considera sólo el segmento de los Money Market (Mercado de Dinero) las pérdidas superaron $235.000 millones.

A menor escala, los Dólar Link mostraron rojos por $19.000 millones -cambiando la tendencia de los últimos tres meses donde el segmento había recibido flujos promedio por $33.000 millones-.

Ahora bien, no todos perdieron. Hubo ingresos netos en algunos segmentos que ayudaron a compensar parte de la pérdida de los fondos de Liquidez Inmediata (T+0) y Dólar Link (DL). ¿De qué hablamos? De las suscripciones netas recibidas principalmente por Renta Fija, Infraestructura y Renta Variable.

En el primer grupo se destacan las estrategias de CER. Este grupo finalizó el mes liderando los ingresos de la industria, gracias a inflows por $29.500 millones -y cortando una racha negativa que afectaba a la categoría desde noviembre último-.

Una mención especial para los fondos de Renta Variable porque ocuparon el segundo lugar, sumando $18.200 millones, y refleja en parte el “trade” que suele ganar espacio en meses de elecciones. Así lograron aportar un incremento del 8% al patrimonio total de la categoría -que igual solo se mantiene explicando un 3% del market share total-.

Generaron interés entre los inversores los fondos de Infraestructura y de Renta Fija con sesgo corporativo

También generaron interés entre los inversores los fondos de Infraestructura y de Renta Fija con sesgo corporativo. Entre ambos capturaron casi $33.000 millones (a razón de $16.000 millones cada uno).

Tendencia

De mantenerse esta tendencia, se podría comenzar a romper el patrón de los últimos meses dónde los fondos de Liquidez Inmediata eran los grandes receptores de los flujos. No obstante, esto no será inmediato considerando la cercanía -en principio- de las PASO en unas semanas.

De hecho, los T+0 -que han aportado a la industria unos $395.000 millones- aún concentran el 55% de los flujos. El resto los ocupan los fondos de renta fija de corto plazo (T+1) con $83.100 millones, y los fondos Dólar Link que aún suman $76.200 millones. En términos de PN, esto representa un aporte del 11%, 14% y 18%, respectivamente.

Sin el Tesoro, la industria comienza a estirar plazos. La composición (por activo) de la industria también refleja la salida de Money Market y, en consecuencia, el apetito por estirar duration. No solo porque los Plazos Fijos vuelven a ganarle terreno a las cuentas remuneradas, sino también porque los Bonos (instrumentos con vencimiento mayor a un año) siguen ganando protagonismo.

De hecho, la relación entre las cuentas remuneradas y los plazos fijos a principios de año llegó a ser de 70/30 (febrero) en favor de los primeros; mientras que según la última información pública (19 de junio), los depósitos a plazo han ido ganando terreno -ayudados por el rendimiento que ofrecen- y se dividen casi 50/50 con los depósitos a la vista.

La relación entre las cuentas remuneradas y los plazos fijos a principios de año llegó a ser de 70/30 (febrero) y ahora está equilibrada (50/50)

Otro punto importante para considerar es la reconfiguración de los instrumentos con riesgo de mercado. Aquí el trabajo del Tesoro (por el momento, exitoso) en mejorar el perfil de deuda de su cartera ha sido un impulsor de la actualidad de los portafolios de los fondos.

Más plazo para los títulos de la deuda pública

La búsqueda de estirar duration se ve claramente en la baja ponderación que ocupan hoy las Letras a Descuento (Ledes). Estas solo representan un 1% del total de la industria, concentradas los últimos dos vencimientos (junio/julio) -cuando mantenía a principios de año un 6/7% del total-.

Sin ir más lejos, ese espacio ahora lo volvieron a ganar las Letras y Bonos ajustables por CER. Explican más del 11%, mientras que en enero no llegaban a superar el 8 por ciento.

Incluso un dato más: los ingresos hacia los segmentos con sesgo corporativo también merecen un destacado. El riesgo corporativo (considerando solo la renta fija) creció casi 2 p.p. hasta el 16% -principalmente, impulsado por las obligaciones negociables en dólares, que ya superan el 6% del porcentaje total de la industria-.

Ahora bien, en tanto las condiciones actuales (de aparente mayor tranquilidad) se mantengan, esta tendencia podría continuar y profundizarse en un marco en donde los inversores se sientan cómodos aumentando el riesgo de su cartera -y, por ende, vayan inclinándose hacia opciones de mayor duration-.

Seguir leyendo:

El pronóstico de Cavallo: qué va a pasar con el dólar y la inflación hasta las elecciones

Hacer Comentario