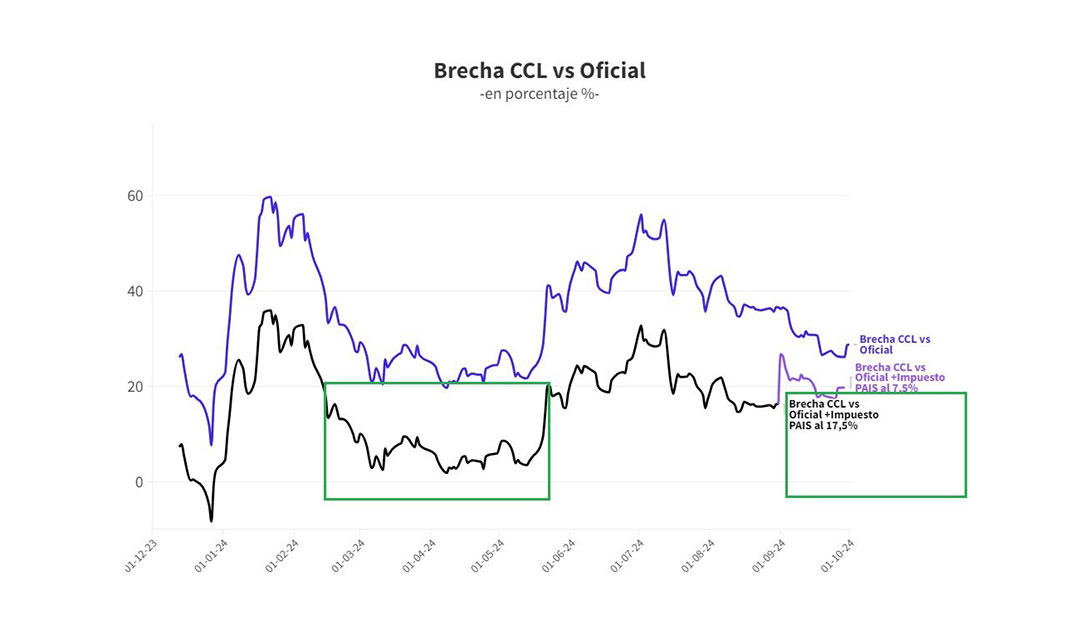

La última jornada de la semana cerró en el mercado cambiario con una profundización de la tendencia que se venía registrando en los últimos días: con la baja de las cotizaciones de los dólares libres y financieras, la brecha cambiaria se volvió a comprimir y empieza a acercarse a los mínimos de abril de este año.

Tras el cierre con el dólar libre en $1.195 y el contado con liquidación, el más caro del mercado, en $1.128, la diferencia con el oficial es de 18,7% para el primero y de 22% en el caso del CCL. En tanto, el dólar Bolsa es el que ofrece el precio más bajo, de $1.186,29, con una brecha de 18% respecto del oficial. Ese nivel es cada vez más parecido al mínimo de 12% que tocó hace cinco meses. En ese momento, igual que ahora, esa foto obligaba a pensar en la película del cepo y crecían las expectativas por su eliminación.

Las circunstancias de cada momento, sin embargo, difieren ampliamente. En principio, lo más claro de todo (algo que en abril no era para nada obvio) es la extrema prudencia y gradualismo que el presidente Javier Milei y el ministro de Economía, optaron por aplicar. El shock queda reservado sólo para la cuestión fiscal. Esa estrategia evidente no era explícita bajo ningún punto de vista. En plena efervescencia del mercado por el ingreso de dólares y la fuerte acumulación de reservas de los primeros meses del año, la expectativa era que el control de cambios se eliminaba en ese segundo trimestre. No ocurrió y la lección quedó aprendida. Ahora, con menos dólares y reservas, nadie descarta que se levante el cepo antes de fin de año pero tampoco nadie descarta que eso suceda en 2025, incluso después de las elecciones.

!function(e,n,i,s){var d="InfogramEmbeds";var o=e.getElementsByTagName(n)[0];if(window[d]&&window[d].initialized)window[d].process&&window[d].process();else if(!e.getElementById(i)){var r=e.createElement(n);r.async=1,r.id=i,r.src=s,o.parentNode.insertBefore(r,o)}}(document,"script","infogram-async","https://e.infogram.com/js/dist/embed-loader-min.js");

Esa diferencia puede ser sustancial pero es apenas referencial. También están los datos duros, algunos de los cuales vuelven más fácil hoy eliminar las restricciones y otros, en cambio, mucho más difícil.

El economista Amílcar Collante, de Cesur, hizo una apretada pero muy certera síntesis de los elementos de una y otra columna.

A favor del levantamiento del cepo, el Gobierno cuenta con la credibilidad ganada en el mercado tras 9 meses –y no sólo un trimestre– de ancla fiscal, con superávit financiero acumulado. Sobre el compromiso de disciplina fiscal a rajatabla no existe ni un dejo de incertidumbre. Nunca el mercado descreyó de esa vocación de Milei pero los desafíos eran y siguen siendo enormes. También los costos. La ratificación una y otra vez del rumbo, en el discurso y en los hechos, no permitió que avanzara la más mínima duda al respecto.

En segundo lugar, la “bomba” de pesos concentrados en la bola de Leliqs luego pases, es decir, los célebres pasivos remuneradores, fueron eliminados. Además, igual que con el superávit, el Gobierno ganó credibilidad y sobre todo margen de maniobra con la caída de la inflación, punto que es ahora la clave según Milei y Caputo para animarse a avanzar en la salida del cepo. En ese mismo sentido, la corrección de precios relativos también está más que encaminada.

Finalmente, la deuda por importaciones y también el flujo está mucho más normalizado que en abril, lo que descomprime la tensión que se podría esperar en el contexto inicial de salida del cepo.

Sin embargo, existen dos enormes obstáculos en la columna de las contras: la primera es el nivel de reservas netas, que cayó respecto de abril. El Banco Central no tiene dólares para defender el tipo de cambio y evitar que un salto del precio del billete vuelva a disparar la inflación. La discusión sobre si son necesarias o no las reservas netas es inagotable, ya que no pocos analistas y economistas –de hecho es la postura del FMI– sugieren que lo que impide el ingreso de divisas es, precisamente, el cepo. Pero lo cierto es que, llegado el caso de una crisis cambiaria, el BCRA no tiene cómo responder. El actual ministro de Economía, Luis Caputo, lo vivió en 2018 y no parece dispuesto a arriesgarse a revivir la experiencia.

!function(e,n,i,s){var d="InfogramEmbeds";var o=e.getElementsByTagName(n)[0];if(window[d]&&window[d].initialized)window[d].process&&window[d].process();else if(!e.getElementById(i)){var r=e.createElement(n);r.async=1,r.id=i,r.src=s,o.parentNode.insertBefore(r,o)}}(document,"script","infogram-async","https://e.infogram.com/js/dist/embed-loader-min.js");

La otra gran desventaja respecto de hace cinco meses es el nivel de riesgo país: con un nivel en torno a los 1.100 puntos básicos, la expectativa de ese momento es que se derrumbaría rápidamente por debajo de los 800 pb en los meses siguientes. No fue lo que ocurrió y hoy la tasa de riesgo, al menos para el sector público, ofrece enorme resistencia a la baja.

Otra vez se plantea el debate del huevo o la gallina, es decir, si el riesgo país no baja porque hay cepo o, la otra mirada, no se puede levantar el cepo con este alto nivel de riesgo país. En cualquiera de los dos casos, ese dato no es el ideal. Pero lo ideal, igual que lo perfecto, puede ser enemigo de lo posible.

Hacer Comentario