anunció hoy que las acciones expropiadas de YPF fueron revaluadas en 5 mil millones de dólares, y de este modo el acuerdo con la empresa argentina quedó más cerca.

Foto NA: JUAN VARGASzzzz

Ya se sabe que la sentencia de la jueza Loreta Preska contra la Argentina por la expropiación, en 2012, del 51% que la empresa española Repsol tenía en YPF, será desfavorable para la Argentina y que se conocería “con suerte” en septiembre, según calculó Sebastián Maril, CEO de Latin Advisor, quien sigue en detalle el juicio por la causa, que se tramita hace ya ocho años en la Corte del Distrito Sur de Manhattan, a cargo de Preska.

El arco financiero de la sanción estará entre un mínimo de USD 5.000 millones y un máximo de poco más USD 16.000 millones, según cuál sea la fecha que la jueza entienda que ocurrió la expropiación y la tasa de interés que elija aplicar. Y por eso mismo se sabe que presumiblemente la condena contra la Argentina será la mayor o estará entre las mayores sentencias contra un estado soberano en una causa que se ventila en tribunales de EEUU, e incluso, por monto, estará a la altura de las mayores “acciones de clase” de la historia judicial de EEUU.

Por cierto, estará lejos del arreglo por la friolera de USD 206.000 millones a lo largo de 25 años que un grupo de compañías tabacaleras terminó aceptando en 1998 para resarcir los costos de cobertura médica de enfermedades relacionadas con el tabaco. De esa inusual demanda tomaron parte 46 de los 50 estados de EEUU.

EFE/ Ballesteros

(Ballesteros/)

La condena también será inferior a los USD 20.000 millones que un juez federal de Nueva Orleans obligó en 2016 a pagar a la petrolera británica British Petroleum para compensar los daños producidos por el derrame de la plataforma petrolera Deepwater Horizon en el Golfo de México.

Es también difícil, pero posible, que la condena supere los USD 14.700 millones que la justicia norteamericana obligó a pagar, también en 2016, a la automotriz alemana Volkswagen por falsear información sobre las emisiones de sus autos de motor diésel.

Menos improbable es que el eventual fallo contra la Argentina empate o supere los USD 7.200 millones que una corte federal de Texas impuso a Enron, una compañía de trading, petróleo y gas, por fraude a 1,5 millones de accionistas.

Cerca de ese valor estuvieron los USD 6.100 millones que WorldCom, una empresa de telecomunicaciones, fue obligada en 2005 a pagar a un numeroso grupo de accionistas e inversores en sus bonos corporativos, por razones parecidas a las del caso Enron.

En cualquier caso, la condena contra la Argentina, un estado soberano, estaría –por el monto de la sentencia- en el Top 10 de “acciones de clase” en EEUU.

En ese ranking, del sexto al décimo lugar figuran American Home Products, que debió pagar USD 3.800 millones por los fallos cardíacos derivados del consumo de Fen Phen, una “píldora milagrosa” para adelgazar; American Indian Trust (USD 3.400 millones por mal manejo de los acuerdos de tierra; Bristol Myers-Squib (también USD 3.400 millones, en una causa por implantes mamarios que también involucró a Dow Corning); Cendant (USD 3.200 millones, por fraude contable; la empresa era dueña de los hoteles Ramada); y Tyco (USD 3.000 millones por fraude contable, a los que se sumaron USD 200 millones de PricewaterhouseCoopers, su auditor).

La Argentina ya perdió el juicio iniciado por Burford por una razón sencilla: violó el estatuto de la compañía que expropió, uno de cuyos artículos obligaba a quien quisiera adquirir la mayoría a hacer su oferta extensiva al conjunto de los accionistas.

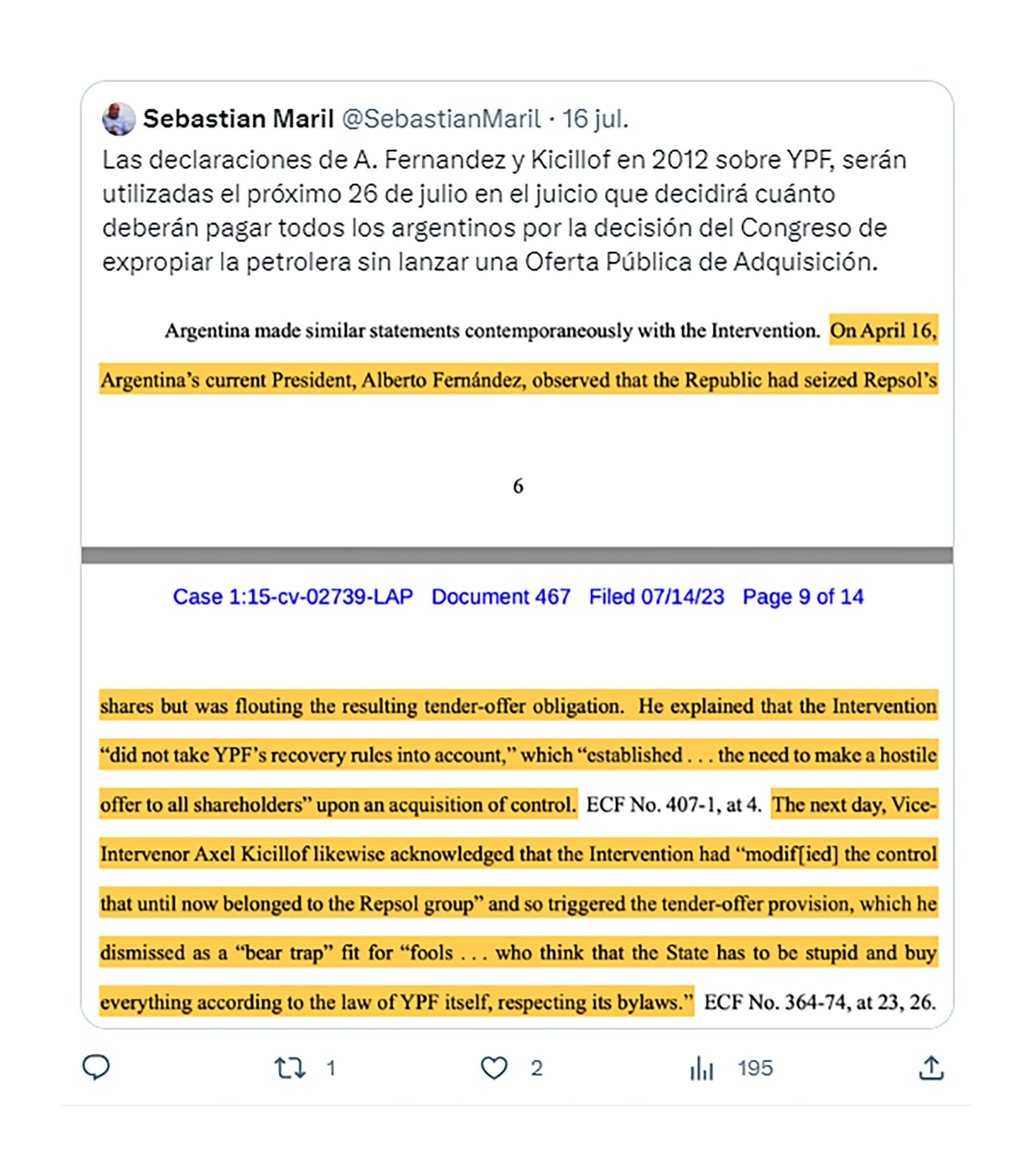

Entre los argumentos más contundentes que presentaron los demandantes y sopesó la jueza estuvieron las palabras del entonces ministro de Economía ante el Congreso de la Nación, flanqueado por el entonces ministro de Planificación, Julio De Vido. Allí, en un pasaje, Kicillof dijo “No le vamos a pagar lo que ellos quieran, esos USD 10.000 millones. Los tarados son los que piensan que el Estado debe ser estúpido y cumplir lo que dice la propia empresa”, en referencia al estatuto de YPF.

El problema es que YPF cotizaba (y aún cotiza) en la bolsa de EEUU y su estatuto estaba registrado ante la SEC, la Comisión de Valores de ese país, por lo que debía responder no solo ante la ley argentina, sino también la de EEUU.

Fue por ese motivo que en julio de 2019 Guillermo Nielsen, considerado entonces “ministeriable” del candidato Alberto Fernández tildó a Kicillof de “ignorante” por la forma en que procedió a expropiar YPF. “Un ministro de Economía, además de saber de economía, tiene que saber de leyes y el funcionamiento legal de los mercados de capitales. La legislación en Argentina, y en el mercado central del planeta, que es Wall Street. Uno no hace lo que quiere. Uno hace lo que la ley le permite”, aseguró entonces Nielsen, pero el hoy presidente salió en defensa de Kicillof y dijo “Tengo la mejor opinión de Axel. Si hay algo que está lejos de él es la ignorancia”.

De hecho, también las palabras de Fernández estuvieron entre los argumentos de los demandantes contra la Argentina, según expuso Maril, el CEO de Latin Advisor y especialista en el litigio, en un tuit antes de las últimas sesiones del juicio desarrolladas en Nueva York (ver arriba).

Del mismo modo que Nielsen, quien ahora criticó duramente a Kicillof fue el exdirector de la Anses, Diego Bossio, quien en un hilo de Twitter dijo que la “canchereada” del hoy gobernador bonaerense fue “carísima para la Argentina”.

“La soberbia, el dogmatismo y la impericia con la que Kicillof entró en la empresa sólo podían terminar de una manera: mal. Con otro fallo internacional en contra del país y una factura de 10 mil millones de dólares”, escribió Bossio en su primer posteo. Y siguió: “Kicillof no puede decir que nadie le avisó. En ese momento le propuse que, en lugar de estatizar, compremos las acciones a Repsol a través de la Anses. Su respuesta fue: “La salida que proponés vos sale mucha plata. A mí la estatización me sale gratis”. Bossio concluyó el hilo con su tercer posteo: “La soberanía nacional no es un discurso para la tribuna, para hacerse el progre ante tus jefes (o jefas) y votantes. La soberanía nacional es defender los intereses del país, con acciones que protegen el bienestar del pueblo, sobre todo el de los más humildes”.

Según la defensa argentina, a cargo del estudio Sullivan & Cromwell, que contrató la Procuración del Tesoro de la Nación, a cargo de Carlos Zannini (quien en 2012, cuando tuvo lugar la expropiación, era secretario Legal y Técnico de la Presidencia de la Nación en el segundo gobierno de Cristina Kirchner), la fecha a considerar debe ser el 7 de mayo de ese año, cuando entró en vigencia la ley de expropiación aprobada por el Congreso, pero según el demandante –Burford Capital, un estudio inglés que compró el derecho a litigar el caso a un grupo de exaccionistas- la fecha debe ser el 16 de abril, cuando el gobierno intervino la compañía. Entre una y otra fecha el valor de la acción cayó fuertemente, a causa de la decisión gubernamental. En cuanto a la tasa de interés, puede ir de cero a un máximo de 8 por ciento.

Variables en juego

De este modo, el monto de la sentencia contra la Argentina será mayor si la fecha considerada es el 16 de abril y cuanto mayor sea la tasa de interés que elija la jueza, o menor si esta opta por considerar el precio de la acción del 7 de mayo y una tasa de interés baja o nula.

Los extremos que surgen son USD 5.000 millones, si la fecha considerada es el 16 de abril y la tasa del 0%, y poco más de USD 16.000 millones si la fecha que la jueza toma en cuenta es el 7 de mayo y aplica una tasa de 8 por ciento. A tasas de interés intermedias (2 a 6%), la sentencia contra la Argentina oscila entre un mínimo cercano a los USD 6.100 millones y un máximo de poco más de USD 14.000 millones.

También es una certeza que habrá instancias de apelación, el actual gobierno apelará y el eventual pago deberá afrontarlo la próxima gestión.

Pablo González, actual presidente de YPF, quien votó a favor de la expropiación como senador nacional por Santa Cruz (luego fue diputado nacional y vicegobernador de la provincia, secundando a Alicia Kirchner) dijo que volvería a hacerlo. “Los que defienden la no expropiación defienden otros intereses, que no son los nuestros, los que defendemos un bien estratégico como es la energía”, señaló este viernes.

Según González, “el valor es una foto de ese día. Pero en realidad lo que YPF tiene es el 40% de la segunda reserva de gas y la cuarta de petróleo del mundo. Hoy YPF vale mucho más que eso, es muy difícil de calcular. El valor de una petrolera es por sus reservas”. La compañía, precisó, “vale hoy USD 18.000 millones y en 2022 tuvo ganancias por USD 5.000 millones. Y dijo que con un año de ganancias “pagaríamos esta sentencia que es injusta y después tendríamos reservas por 150 años de gas”.

Cabe recordar que en 2014 el gobierno de Cristina Kirchner, con Kicillof como ministro de Economía, acordó finalmente con Repsol un resarcimiento de USD 5.000 millones de “valor actual”, con bonos a 20 años, en un un flujo de pagos estimado en su momento en USD 9.000 millones, a completarse en 2034. Al monto del fallo de Preska deben agregarse el de aquel acuerdo para precisar el costo que finalmente habrá pagado la Argentina por el 51% de YPF.

Seguir leyendo:

FMI: cómo seguirá la relación con el organismo según la visión de Massa, la oposición y EEUU

A 4 años de la promesa de Alberto Fernández, qué pasó con las jubilaciones y las Leliq

Dólar ahorro más caro: ¿conviene comprar el cupo de USD 200 por mes con los nuevos impuestos?

Hacer Comentario