Mes a mes se observa una creciente dicotomía entre el desempeño de la macroeconomía, de indudable mejora (inflación, superávit gemelos -fiscal y comercial-, balance del Banco Central), y la microeconomía afectada aún por la inercia de años anteriores; y también entre la percepción del consenso de los analistas económicos que informan sus pronósticos al BCRA en cada Relevamiento de Expectativas de Mercado, y el Índice de Confianza del Consumidor en 40 aglomerados del país.

Frente a este cuadro Infobae entrevistó a Jorge Vasconcelos, economista e investigador del Instituto de Estudios sobre la Realidad Argentina y Latinoamericana (Ieral) de Fundación Mediterránea, porque no sólo sigue activamente el desempeño de los indicadores de la macro y microeconomía de la Argentina, sino también de los mayores socios comerciales, en particular del Mercosur, para que de su mirada sobre la coyuntura y sus expectativas para el corto plazo.

— ¿Ve señales de salida de la larga recesión que arrastra la economía nacional, o persiste un escenario de subibaja de los principales indicadores, en particular en la industria, del lado de la oferta, y del consumo masivo, del de la demanda?

— Hay señales de salida, pero de las tres turbinas posibles para empujar el nivel de actividad están funcionando dos, la lenta recuperación del poder adquisitivo y el crédito al sector privado, aunque éste pondera poco por su baja participación en el PBI. La entrada de capitales (el tercer motor) depende de los tiempos de salida del cepo.

— ¿La persistencia del cepo cambiario frena la reactivación, o tiene razón el Presidente que “se puede crecer -recuperar la actividad- con cepo”?

— La actividad se puede recuperar, pero con limitaciones. Una mayor inserción en la economía mundial y precios relativos alineados con el mercado global son claves para la magnitud y la asignación de recursos a la inversión y, con la persistencia de los cepos, esos requisitos para el crecimiento de mediano y largo plazo no alcanzan a cumplirse.

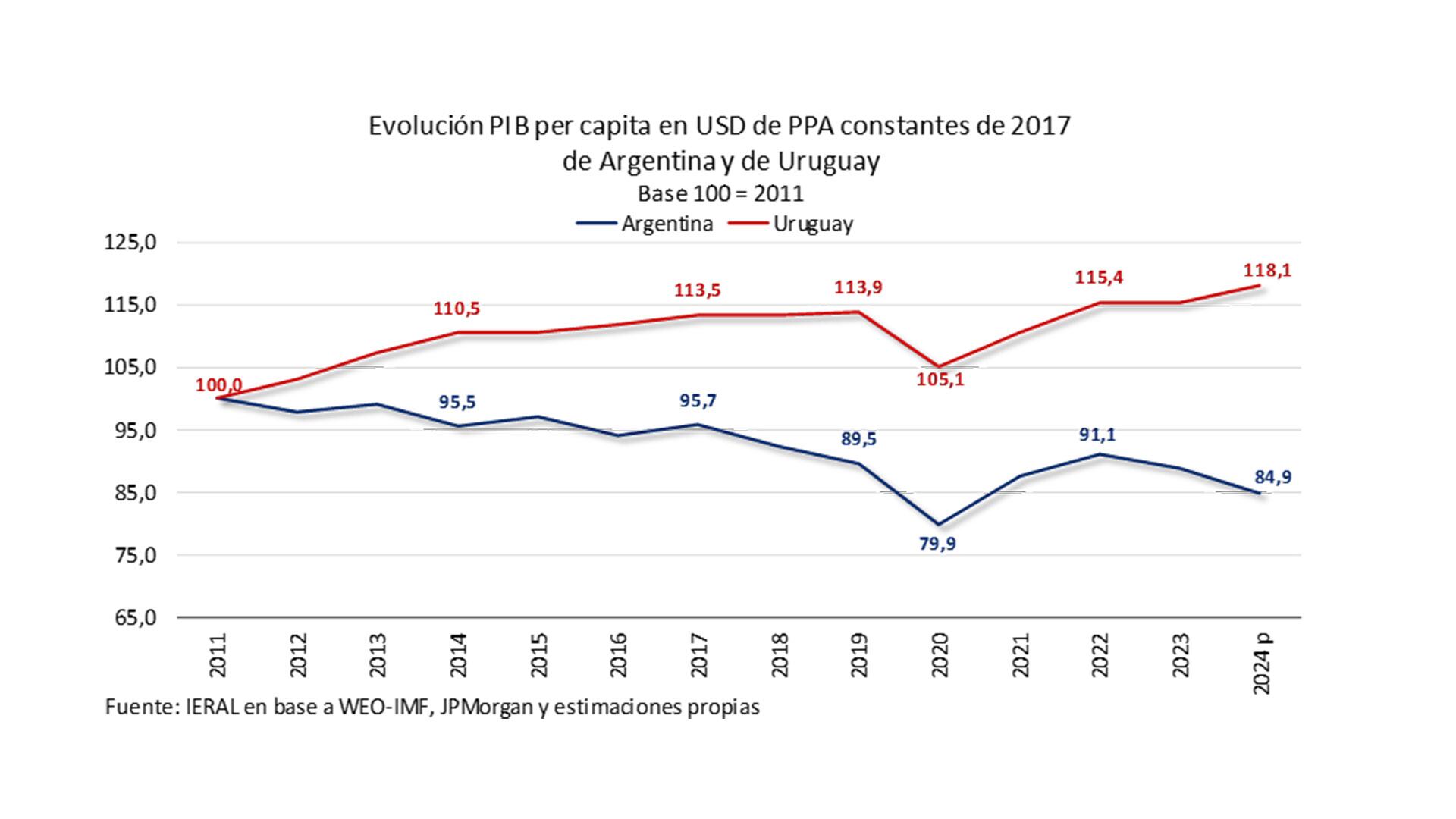

Los cepos fueron introducidos en 2011, como respuesta del gobierno de entonces a la caída de los precios internacionales de las materias primas y su impacto negativo reúne suficientes pruebas. No es casualidad que a partir de 2011 arrancara más de una década de estanflación.

“Los cepos fueron introducidos en 2011, como respuesta del gobierno de entonces a la caída de los precios internacionales de las materias primas y su impacto negativo reúne suficientes pruebas”

Al respecto, es ilustrativa la comparación con Uruguay: también fue impactado negativamente por la caída de los precios de las commodities, luego del boom de la primera década del siglo, pero evitó caer en la trampa de los cepos y de la distorsión de precios relativos. Fíjese que, entre 2011 y 2024, Uruguay le está sacando una ventaja a la Argentina de nada menos que 33,2 puntos porcentuales en la variación del PBI por habitante.

Respecto de 2011, puede estimarse que Uruguay mejoró su PBI por habitante 18,1%, mientras en igual periodo el de Argentina empeoró 15,1%. La comparación es contundente y la diferencia se explica fundamentalmente por la calidad de las políticas públicas y por la continuidad (o no) de las reglas de juego.

Los cepos importan porque afectan la inserción mundial del país y los precios relativos, complican la entrada de capitales y, por ende, el acceso a la Inversión Extranjera Directa, y también porque queda la puerta abierta a la discrecionalidad de las políticas.

— ¿Qué significa que la tasa de inflación núcleo se haya estacionado en los últimos meses apenas por debajo del 4%, marca un punto de resistencia fuerte?

— Efectivamente, en los planes de estabilización, en general la “última milla” es la más complicada, dicho esto sin desmerecer el logro de haber bajado la tasa mensual del 25% en diciembre 2023 a 4% en julio. Aun cuando en agosto la tasa de inflación pueda empezar con 3, de todos modos, no puede ignorarse el impacto de la llamada “inflación inercial”, que se advierte en el precio de los servicios intensivos en mano y de obra y también el hecho que el anclaje de las expectativas no es fácil cuando se navega por un régimen de transición, no definitivo, en cuanto al esquema monetario/cambiario

— Algunos economistas alertan que la desaceleración de la inflación a la tercera parte de la heredada por el gobierno es producto de la recesión ¿Comparte esa mirada?

— Es que la recesión era inevitable, porque en el segundo semestre de 2023 se había estado tratando de inflar la demanda con instrumentos insustentables y, además, porque la inflación en permanente ascenso y las tasas de interés reales negativas habían llevado a una acumulación de stocks sin precedentes hacia fin de 2023, principios de 2024. Una vez digeridos esos excesos de inventarios, que probablemente llevaron todo el primer trimestre y parte del segundo, demanda y producción podían volver a converger.

“La recesión era inevitable, porque en el segundo semestre de 2023 se había estado tratando de inflar la demanda con instrumentos insustentables”

El golpe, de todos modos, es muy fuerte. Los datos del segundo trimestre muestran que se ha caído a un ritmo anualizado cercano a 8%, desde el tercer trimestre de 2023. Es una recesión muy similar a la de 2018, bajo el gobierno de Mauricio Macri, que transcurrió entre el primer y el cuarto trimestre de aquel año. Sin embargo, hay diferencias relevantes entre sectores.

Excluyendo el caso del agro (en 2018 hubo sequía, pero no en 2024) se ve claro que en el presente minería e hidrocarburos están traccionando positivamente, a un ritmo de 7% en términos anuales (lo cual también impacta muy positivamente en la balanza comercial), pero la caída en el segmento construcciones desde el tercer trimestre de 2023 ocurre a un ritmo anualizado del 28,4% (desestacionalizado), cuando en 2018 la merma había sido del 13,3% anualizado.

En el caso de la industria, durante la recesión de 2018 se registró un descenso del 14,1% anualizado entre el primer y cuarto trimestre de ese año, que compara con una caída anualizada de 18,5% desde el tercer trimestre de 2023. Obsérvese que la contracción anualizada de la industria es más profunda que la del PBI en unos 10 puntos porcentuales, cuando en teoría las manufacturas producen bienes exportables, que deberían beneficiarse con una devaluación como la de diciembre último.

En la realidad, tenemos que el sesgo mercado internista de la industria impide que ésta juegue un rol anticíclico en las crisis. Es un problema estructural, que se pone en evidencia en cada recesión, y que debería ser superado con nuevas reglas de juego que lleven al sector industrial a tener el sesgo exportador que corresponde a la producción de un bien comercializable internacionalmente.

“El sesgo mercado internista de la industria impide que ésta juegue un rol anticíclico en las crisis. Es un problema estructural, que se pone en evidencia en cada recesión”

Después de la merma del PBI del segundo trimestre, estimada en 1,7% respecto del primero, el tercer trimestre podría mostrar números levemente positivos, a juzgar por los datos parciales de julio y agosto. Pero van a pasar varios trimestres hasta que retornemos al nivel del tercer trimestre de 2023. Es clave para el ritmo de la recuperación lo que ocurra con la entrada de capitales, y también con la política monetaria que se aplique en caso de que la tasa de inflación demore en converger al dos por ciento.

— ¿Hace bien el equipo económico en confiar en la convergencia de las tasas de inflación (minorista y mayorista) a la de crawling peg de 2% para no mover esa variable, o está generando un deterioro de la competitividad cambiaria de la producción nacional?

— El tema de la convergencia de la tasa de inflación al ritmo de deslizamiento del tipo de cambio suele ser presentado como el principal requisito para lo que podría denominarse la “Fase III”, la “tierra prometida” en la que se levantarían los cepos. No creo que sea una condición “necesaria y suficiente”. Hay varias cuestiones vinculadas con ese punto:

- hay que ver el tiempo que lleva lograr esa convergencia, y cuáles serían los costos en términos de nivel de actividad;

- si bien la estabilidad de precios es clave en términos políticos, hay que pensar en salir del cepo bajo superávits gemelos, externo y fiscal, para lograr un escenario sustentable; y

- debe subrayarse, el tipo de cambio de equilibrio no es una constante. Depende de la evolución de la demanda agregada en lo interno, pero también de la disponibilidad y el costo del financiamiento externo y de la trayectoria de los términos de intercambio.

Cuando comparamos con fin de 2015, cuando Macri decidió levantar los cepos, hoy tenemos varias ventajas, producto del inédito ajuste fiscal ejecutado por la actual administración, pero tenemos al menos tres desventajas importantes:

- ya tuvimos una mala experiencia de salida “temporal” de los cepos, que volvieron desde fin de 2019, y eso contamina las expectativas y exige pruebas contundentes de irreversibilidad de las políticas;

- hoy el volumen y los plazos de vencimiento de la deuda doméstica en pesos son mucho más acuciantes que en 2015. El último “staff report” consigna que el Tesoro enfrentará amortizaciones de deuda pública doméstica equivalentes a 9,4% del PBI en 2025, en un contexto en el que el stock de esos pasivos multiplica por 2,5 las magnitudes de 2015 en términos del PBI;

- el sistema financiero está cargado de deuda pública, con títulos que representan casi 50% de sus activos, cuando en 2015 esa relación era del orden de 28%. No por casualidad el riesgo país ahora fluctúa en torno de 1.600 puntos básicos, cuando en noviembre/diciembre de 2015 estaba en 480 pb.

Más allá de la convergencia o no de la inflación, puede interpretarse que el Gobierno duda en levantar restricciones que, en los últimos años, han permitido que el sector público pueda “cazar” pesos “en el zoológico” para la refinanciación de sus vencimientos. Sin el cepo ni la participación del sistema financiero en las licitaciones, hubiera sido imposible para la gestión anterior emitir deuda pública doméstica por el equivalente a 10,2% del PBI en el último año.

“Sin el cepo ni la participación del sistema financiero en las licitaciones, hubiera sido imposible para la gestión anterior emitir deuda pública doméstica en 2023 por el equivalente a 10,2% del PBI”

Pero, si los cepos continúan, como el esquema complica la acumulación de reservas, esa política deberá ser complementada con “ingeniera financiera” para hacer frente a vencimientos de títulos (por fuera de los organismos multilaterales) por unos USD 13.000 millones entre enero 2025 y enero de 2026. Aunque el blanqueo de capitales sea exitoso, no va a alcanzar.

El costo y el volumen del resto de los fondos que se consigan con “ingeniería financiera” será el test que defina si los pagos de enero próximo amplían o no el horizonte, y esto tendrá impacto en el nivel del riesgo país.

— ¿Cómo ve la estrategia de intervención del BCRA en el mercado de cambios para absorber los pesos excedentes generados con el superávit comercial del primer semestre?

— Es más bien un refuerzo a la política inaugurada por el “blend” para exportadores. De lado monetario, la “fase II” del plan es menos restrictiva de lo que se planteó al principio. En los últimos 30 día la base monetaria se expandió 9,5% y el crédito al sector privado lo hizo 13,7%. El desarme de LEFI, Lecaps y cambios en los encajes bancarios, son el combustible para alimentar la expansión de esas variables. Además, hay bastante tiempo por delante bajo esas nuevas condiciones, dado que la Base Monetaria tradicional está aproximadamente a la mitad del guarismo que se estableció como techo.

No está claro cuántos dólares se habrán de vender a través del CCL por parte del Central, pero hasta ahora la señal ha sido suficiente para que en el mercado no se produzca una pulseada. La brecha cambiaria ahora está por debajo de 40%. De todos modos, es un esfuerzo que tiene sus costos del lado de las reservas. Por el blend, la norma por la cual el 20% de las exportaciones se liquidan a través del mercado libre, en 2024 el BCRA habrá de capturar sólo una cuarta parte del superávit comercial. De USD 20.000 millones, lo que se liquida en el mercado oficial son USD 5.000 millones, aproximadamente.

“No está claro cuántos dólares se habrán de vender a través del CCL por parte del Central, pero hasta ahora la señal ha sido suficiente para que en el mercado no se produzca una pulseada”

De cara a 2025, la balanza comercial se habrá de deteriorar por el inevitable aumento de importaciones que conlleva una salida de la recesión, pero desde los hidrocarburos habrá una compensación importante, en la medida en que el intercambio con el exterior del sector pase de un superávit del orden de USD 4.500 millones en 2024 a USD 8.000 millones el próximo año.

Y, si la caída del precio internacional de las materias primas (de la soja en particular) se estabilizara en los actuales niveles, una fracción de esa merma se puede compensar con mayores rindes. El gran tema es si, bajo la continuidad del “blend”, tres cuartas partes del superávit comercial se sigue aplicando a contener la brecha cambiaria, o si habrá que analizar esos números bajo otros parámetros.

— ¿Las desregulaciones que comenzó a reglamentar el ministro Federico Sturzenegger contribuirán a cortar la brecha de productividad negativa con Brasil?

— Las expectativas son muy positivas en este plano y es sabido que el ministro es impermeable a los argumentos corporativos. Sin embargo, la tarea es gigantesca, hace falta tiempo y también más apoyo legislativo.

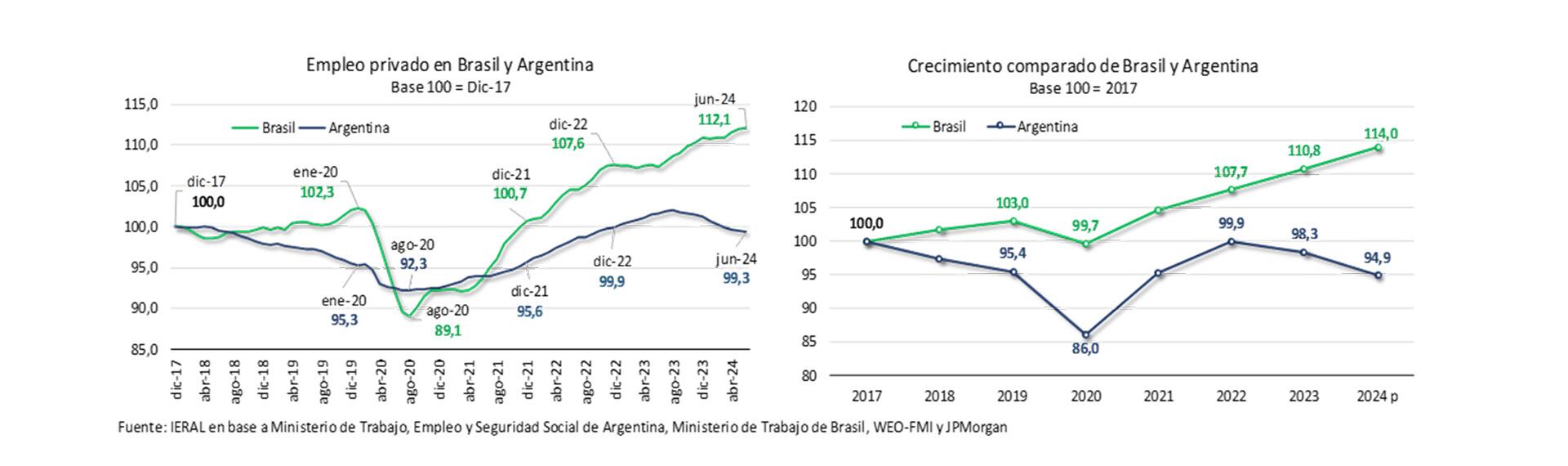

En la comparación con Brasil utilizamos en forma recurrente el quiebre de tendencia que se produce desde 2017, bajo la presidencia de Michel Temer, derivado de dos hitos, una reforma laboral profunda y el establecimiento de un techo firme al gasto público, que permitió aflojar la política monetaria (en ese entonces, ahora con Lula hay problemas en ese plano).

Los datos son contundentes, en los últimos siete años Brasil creció 14% (Covid-19 mediante), mientras la Argentina cayó 5,1%. En empleos, el vecino país generó 4,1 millones de nuevos puestos formales, contra el estancamiento en la Argentina. Notable refutación a quienes suponen que las reformas laborales destruyen empleos. Por el contrario, se gana en competitividad y en empleos formales al mismo tiempo, por menor litigiosidad, menor tasa de desempleo y aumento de la productividad.

Ahora, se avecina un tercer hito: Brasil ultima los detalles para sustituir todos los impuestos distorsivos al consumo (análogos a Ingresos Brutos) por un IVA nacional. Se estima que, cuando se complete su implementación, esta reforma aportará un fuerte incremento potencial del PBI. Esto por mejor asignación de recursos de inversión; reducción del costo de los insumos y bienes intermedios de producción local, incentivos a la formalización de la economía, ampliación de escalas por incremento de la demanda, etc.

Los impuestos distorsivos, como Ingresos Brutos y Retenciones, son un pesado lastre para el potencial de crecimiento de nuestras economías, por lo que no es bueno que “naturalicemos” su existencia. Es muy importante que la desregulación siga con las novedades que se producen día a día, pero esa tarea no es contradictoria ni sustituye reformas pendientes como las mencionadas.

— Pese a la fuerte depreciación del real la Argentina pudo generar en los últimos meses superávit comercial con Brasil ¿Cómo se explica?

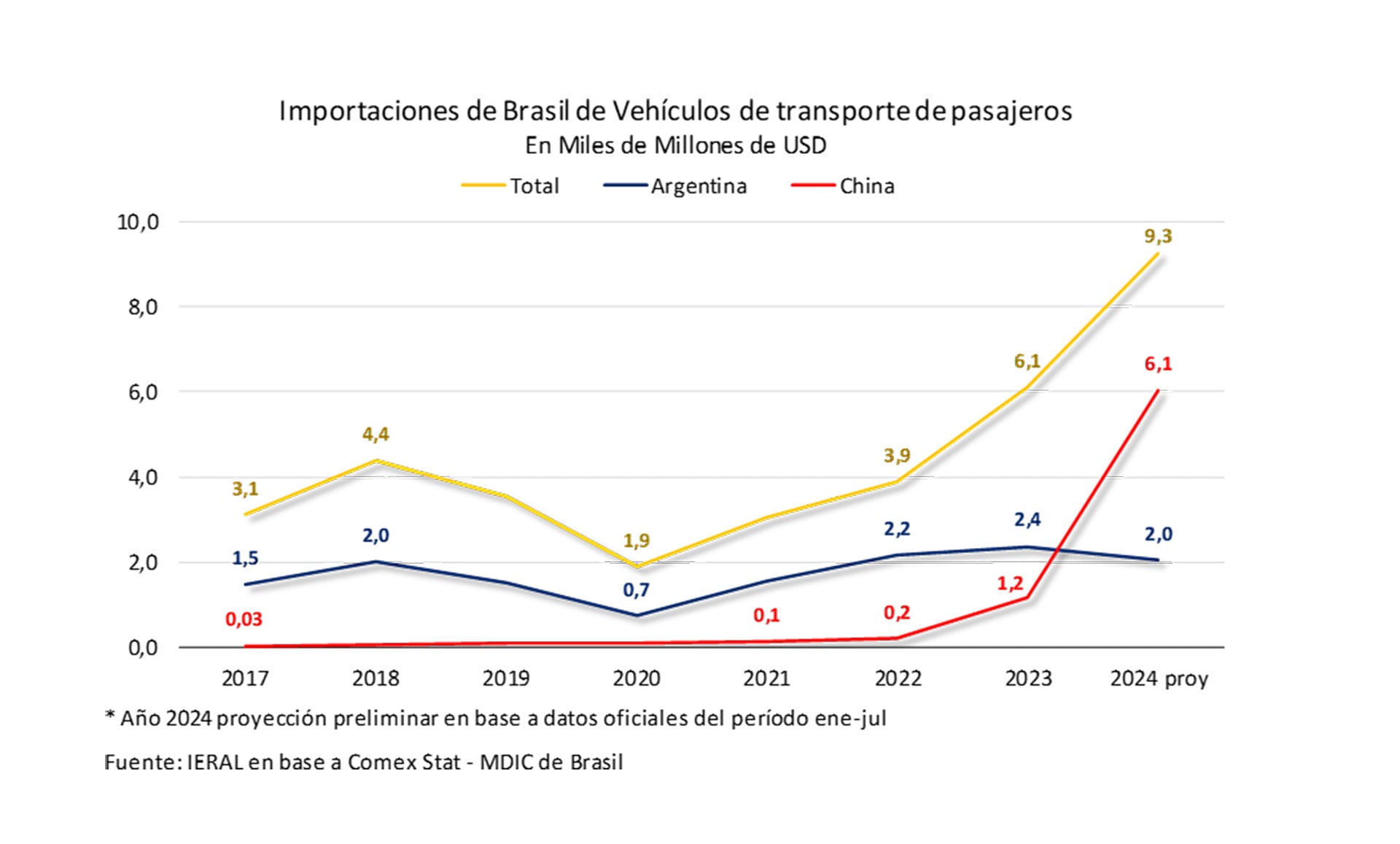

— El 2024 es un año de transición, porque las importaciones de la Argentina se han achicado en forma significativa por la recesión. Lo que es muy interesante es lo que está ocurriendo en Brasil con su comercio exterior, con una muy fuerte ganancia de participación por parte de China en las importaciones.

Sea por mayor agresividad comercial de las compañías del gigante asiático o por factores geopolíticos (no son excluyentes), lo cierto es que China está ganando, en sólo 12 meses, 2,5 puntos de market share en las importaciones totales de Brasil, fenómeno liderado por un verdadero boom en el comercio del sector automotriz. De un año para el otro, de ser un proveedor de vehículos a Brasil por la mitad de los montos exportados desde la Argentina, en 2024 ese ratio estaría pasando a 3 a 1, a favor de China.

Para el análisis geopolítico, cabe registrar que, en los últimos siete años, China aumentó en 6,9 puntos su participación en las importaciones totales de Brasil, de 16,8% a 23,7%, período en el que el de Estados Unidos se contrajo 2,8 puntos porcentuales, de 18,2% a 15,4 por ciento.

En lo que hace al Mercosur y al comercio bilateral de Argentina con Brasil, los cambios más impactantes se están dando en el mercado automotriz. fíjese que con los datos hasta julio pueden extrapolarse para 2024 importaciones en este segmento por unos USD 9.300 millones, pero con una participación de China que alcanzaría a USD 6.100 millones. El market share de los autos chinos está pasando de 20% a 65%, de un año para el otro.

Esta dinámica tendrá una vuelta de tuerca adicional cuando las fábricas de origen chino comiencen a producir autos en Brasil, algo que ocurriría a partir de principios de 2025, de acuerdo con los anuncios efectuados por la compañía BYD (que a escala global compite con Tesla), que recientemente compró las instalaciones que pertenecían a Ford en Bahía, seguido por otros proyectos en agenda, caso de la firma GWM.

En la medida que los autos producidos en las nuevas plantas brasileñas cumplan con las denominadas reglas de origen, el fenómeno de ganancia de market share logrado por las unidades chinas en Brasil podría replicarse en la Argentina y en el resto de los socios del Mercosur. Esta ruptura de los equilibrios previos en el mercado automotriz tendrá consecuencias, a su vez, en la cadena de valor del sector, con impacto sobre autopartistas y otros actores del complejo.

“En lo que hace al Mercosur y al comercio bilateral de Argentina con Brasil, los cambios más impactantes se están dando en el mercado automotriz”

La respuesta de política de la Argentina no debería ir por el lado de más proteccionismo, porque esa receta está contraindicada para avanzar en productividad y competitividad. Sí conviene desarrollar incentivos para que las actividades productivas puedan lograr ganancias de escala y de especialización. No sólo en el segmento automotriz.

— ¿Qué rol cumpliría el Régimen de Incentivo a las Grandes Inversiones, en ese contexto?

— El Régimen de Promoción de Grandes Inversiones (RIGI) es cuestionable desde diversos flancos, pero también debe subrayarse que, por los instrumentos de promoción elegidos, tiene características muy positivas cuando se lo compara con otros regímenes aplicados en el país, caso de Tierra del Fuego y San Luís, que fueron diseñados bajo una lógica mercado-internista y sin ningún compromiso con la competitividad y la productividad.

Los mecanismos de promoción asociados al RIGI tienen que ver con el sesgo exportador de los proyectos (para los que se prevé una gradual “libre disponibilidad de divisas”) y el alivio fiscal involucra al impuesto a las ganancias y las retenciones, no al IVA y/o impuestos internos, como es el caso de los anteriores.

Vale decir, los incentivos a la inversión contemplados en el RIGI son consistentes con el objetivo de una mayor integración de las actividades locales en las cadenas globales de valor, más allá del clima favorable a los negocios que podría significar la estabilización de la macro. Y esto no es menor tras una estanflación de 12 años asociada a un ritmo vegetativo de la inversión en máquinas y equipos.

Sin embargo, los beneficios aplican sólo a determinados sectores (foresto industria, turismo, infraestructura, minería, tecnología, siderurgia, energía, petróleo y gas) y con un umbral de los proyectos (200 millones de dólares) que excluye a las pymes.

“Los incentivos a la inversión contemplados en el RIGI son consistentes con el objetivo de una mayor integración de las actividades locales en las cadenas globales de valor”

Por ende, debería pasar a ser agenda de la política pública la convergencia gradual, para todas las nuevas inversiones, de las reglas de juego establecidas bajo el RIGI. Y los tiempos para esa reconversión son mucho más rápidos de lo que se supone. La prueba está en la velocidad con la que están ocurriendo los cambios en Brasil, en su comercio exterior y en las nuevas inversiones.

Bajo las características actuales del RIGI, el riesgo de perpetuar una economía dual existe, ya que los sectores y proyectos que no puedan acceder a este régimen estarán expuestos a mayor competencia en el seno del Mercosur, pero con el lastre de reglas de juego cambiantes, muy elevada presión tributaria y regulaciones muchas veces absurdas del lado de provincias y municipios.

Hacer Comentario