¿Mucho, poquito o nada? Las continuas y parciales reformas al Impuesto a las Ganancias complican la progresividad y la equidad del sistema tributario. Cabe recordar que el ex ministro Sergio Massa dispuso eliminar el gravamen para los empleados en relación de dependencia a través de un proyecto de ley, que fue aprobado por el Congreso, con el apoyo, entre otros, del entonces diputado Javier Milei. Ahora, el presidente de la Nación busca negociar con los gobernadores –afectados por la pérdida de ingresos por coparticipación de la recaudación del tributo- la revisión de esta reforma, ante la caída de recursos de ese origen, tan necesarios en la búsqueda del equilibrio fiscal.

El gobierno anterior dispuso a través de la Ley 27.725 un nuevo régimen de retención para empleados en relación de dependencia para las altas rentas con vigencia a partir del 1 de enero de 2024. Por ahora, los trabajadores que ganan menos de 15 Salarios Mínimos (SMVM), es decir $2.340.000 brutos, quedan eximidos del Impuesto a las Ganancias, según fuentes del estudio Lisicki & Litvin.

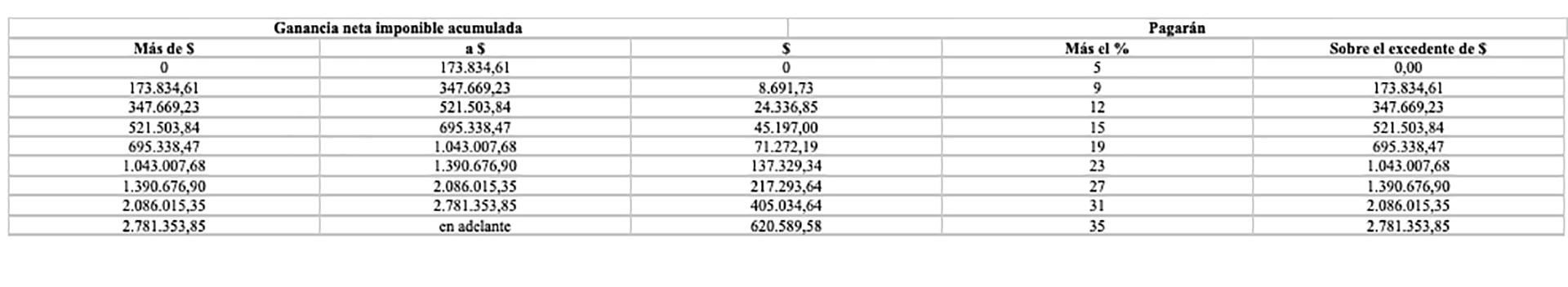

Aunque no se encuentra reglamentado a través de una resolución general, el 29 de diciembre 2023 se publicó en el sitio web de AFIP (consultas frecuentes) la información relativa a este nuevo régimen de impuesto cedular, su forma de cálculo y las tablas mensuales correspondientes con alícuotas entre 27% y 35 por ciento.

¿Qué esquema debería quedar en pie? Infobae consultó a un grupo de expertos mientras el Gobierno y la oposición debaten poco y nada sobre esta sensible cuestión.

Andrés Saladino, socio de Andersen Argentina, observó que “el Impuesto a las Ganancias para personas humanas debe contemplar mínimos no imponibles (ganancia no imponible y deducción especial) acordes a la realidad (actualizable en forma permanente por inflación), de manera que sólo paguen los que superan el umbral de un nivel de consumo básico”.

La escala progresiva debe ser tal, de manera que alcancen la tasa máxima (35%) solo aquellos que tienen altas rentas (Saladino)

Además, el experto consideró que “la escala progresiva debe ser tal, de manera que alcancen la tasa máxima (35%) solo aquellos que tienen altas rentas. Estos cambios permitirían dejar sin efecto todos los parches que año a año se fueron incorporando a la Ley y que la hacen muy difícil de liquidar y por lo tanto de fiscalizar”.

En tanto, César Litvin dijo que “es sabido que la intención del gobierno actual es que el Congreso derogue esta última Ley, por lo que se estima que se enviará un nuevo proyecto de Ganancias por separado a la ley ómnibus para volver al viejo esquema de retención con un piso cercano a $976.000 brutos mensuales a partir del cual tributar corresponderá aplicar la retención del Impuesto a las Ganancias”.

“El Impuesto a las Ganancias para la cuarta categoría tiene que tener una reformulación completa. En primer lugar, debe eliminarse esa técnica legislativa de establecer un piso sin distinguir entre solteros y casados, que hace muy personal el impuesto porque la capacidad contributiva de un soltero y de casados con hijos es muy diferente”, expresó el experto. “El piso no contempla esto, ya que establece un monto a partir del cual se empieza a pagar el impuesto independientemente de la situación personal”. Además, “cuando se supera el piso no actúa como mínimo no imponible, sino que después hay que ir a las deducciones personales que son muy por debajo del piso y eso hace que el impuesto caiga en escalas muy altas”.

“Lo que hizo con el impuesto cedular es también una mala técnica legislativa porque aumentó las distorsiones de los asalariados con los autónomos”, destacó. “Habría que, ya sea autónomos o sea un trabajador en relación de dependencia, establecer deducciones personales que representen un mínimo no imponible, deducción especial y cargas de familia equivalente a aproximadamente 10 salarios mínimos vital y móvil”, manifestó Litvin.

Lo que hizo con el impuesto cedular es también una mala técnica legislativa porque aumentó las distorsiones de los asalariados con los autónomos (Litvin)

“Estos 10 salarios mínimos vital y móvil van a representar $1.560.000. Pero esos 10 salarios mínimos vital y móvil deben actuar como mínimo no imponible. Eso significa que cuando se supera ese umbral se debería pagar sobre la diferencia para que la progresividad tenga efecto”, agregó el tributarista. Y completó: “Tiene que distinguirse entre solteros y aquellos que tienen cargas de familia para que la capacidad contributiva pueda medirse adecuadamente”.

Autónomos y asalariados

“Y un dato fundamental, es el tema de los autónomos. No hay ningún tipo de justificación ni jurídica ni económica para que no tengan las mismas deducciones. Y esto es importante. Yo creo que hay que equiparar a los trabajadores autónomos con los asalariados”, resaltó César Litvin.

“De tal manera que a una misma capacidad contributiva, a una misma capacidad económica, tengan que contribuir con el mismo impuesto. Y que no haya diferencias que afecten la igualdad ante la ley. Porque hay que determinar que los autónomos también son trabajadores y quizás en circunstancias menos favorables que un asalariado, porque no cobran aguinaldo, ni vacaciones, ni indemnizaciones, pero también es lo que se denomina rentas sudadas, rentas del trabajo personal. En lugar de configurarse en una relación de dependencia, se configura como autónomo”, fundamentó el tributarista.

En este contexto de la Argentina donde una persona que tiene ingresos de $400.000 está en el decil más alto de la población, no es para nada razonable establecer el esquema actual de 15 salarios mínimos no imponibles para no tributa (Domínguez)

De esta manera “ya se logra la actualización mensual porque se establece 10 salarios mínimos vital y móvil y a medida que se modifica el salario mínimo vital y móvil se modifican las deducciones personales. Y al equiparar a los autónomos con los asalariados se hace gala de la verdadera progresividad del Impuesto a las Ganancias para que lo que excede de las deducciones personales se empiece a pagar en los escalones más bajos y cuando los escalones van subiendo, cuando las remuneraciones van subiendo, ahí sí se aplican con todo rigor las escalas más altas. Yo creo que esto es lo más importante respecto de la renta de la cuarta categoría”, concluyó Litvin.

LFS Tax

Por su parte, Sebastián Domínguez afirmó que “en este contexto de la Argentina donde una persona que tiene ingresos de $400.000 está en el decil más alto de la población, no es para nada razonable establecer el esquema actual de 15 salarios mínimos no imponibles para no tributar, es el mínimo no imponible del impuesto cedular”.

“En el futuro si Argentina se desarrolla, habrá que debatir ese punto, pero no es el momento porque el impuesto a las Ganancias es un impuesto progresivo que justamente tienen que pagar las personas de mayores ingresos. Probablemente alguien que cobre más de $2,5 millones o que cobra hasta el mínimo no imponible, que no pague ganancias no es razonable en este contexto”, expresó Domínguez.

“Habría que volver a rever el Impuesto a las Ganancias, pero no volver al esquema que había antes de esta reforma, e ir al esquema tradicional del impuesto, que es establecer las deducciones, la ganancia no imponible, deducción especial, equiparar el tratamiento autónomo con empleados y dejar de lado esos pisos”, destacó el experto en temas impositivos.

“Deberían establecerse esos mínimos imponibles, deducción especial, educación de familia y otros ejes, acordes con el nivel de vida básico que se debata que hay que tener hasta el cual no hay que pagar ganancias. Y, de ahí en adelante, establecer alícuotas, establecer una escala de impuesto mucho más progresiva, mucho más amplia las escalas y con alícuotas que vayan subiendo”, explicó Domínguez.

“Hay que recordar que la escala de ganancias en la década del 90 se pagaba 35% cuando el ingreso neto, o sea la ganancia neta sujeto a impuesto, superaba los $120.000 que eran USD 120.000. Entonces eso nada más alejado de la realidad actual”, completó el tributarista.

Reforma general

En tanto, Fernando Schettini sostuvo que “el tratamiento de ganancias de cuarta categoría, como cualquier otra renta activa, debe estar estructurada dentro del sistema general y progresivo”.

El tratamiento de ganancias de cuarta categoría, como cualquier otra renta activa, debe estar estructurada dentro del sistema general y progresivo (Schettini)

“No estoy de acuerdo con la manera en que se reformuló el impuesto en el gobierno de Massa pretendiendo que el régimen de cuarta categoría, o específicamente el establecido para los sueldos en relación de dependencia, se trate como una renta cedular”, observó Schettini.

“Me parece que es un error tratarlo como una renta cedular. Más allá de que obviamente el mínimo no imponible y las escalas deben aggiornarse en función del avance de la inflación”, dijo el tributarista.

“El mínimo no imponible debe estar en el orden de $2 millones y luego tiene que irse actualizando por inflación. Y lo mismo con las escalas. Pero eso es una cuestión de sentido común y matemático. Desde el punto de vista conceptual, una renta activa no puede transformarse o no puede tratarse como bajo un régimen cedular, de ninguna manera”, resaltó el tributarista.

Yésica Baigorri, socia en LFS Tax, dijo que “como mínimo, estos valores debieran multiplicarse de base por 3 para que deban abonar el impuesto los empleados solteros sin hijos con sueldos brutos mayores a 600.000 pesos″.

“La actualización mensual es esencial para los empleados que abonan el impuesto mensualmente a través de retenciones ya que de otro modo verían incrementada significativamente su carga impositiva por el mero hecho del componente inflacionario: cualquier aumento de sueldo que intente mantener el poder adquisitivo implicaría un aumento del impuesto a las ganancias que no respondería a un aumento de la capacidad contributiva del empleado. De llevarse a cabo estas modificaciones, también se estaría tornando más equitativo al impuesto entre los sujetos autónomos y los empleados en relación de dependencia”, explicó la experta.

La actualización mensual es esencial para los empleados que abonan el impuesto mensualmente a través de retenciones ya que de otro modo verían incrementada significativamente su carga impositiva por la inflación (Baigorri)

Por su parte, el economista Julián Folgar expresó en la red X que “antes de la reforma, Argentina tenía el segundo impuesto más alto de la región (una base de contribuyentes muy chica). Superaba a países vecinos y desarrollados, donde se inicia el pago con ingresos comparativamente más bajos (bases amplias)”.

Además, “la Argentina tenía una de las menores brechas entre el salario mínimo para empezar a tributar y el mínimo para la alícuota marginal máxima. Así que es muy importante restituir el impuesto, pero al mismo tiempo estos, entre tantos otros, son algunos de los problemas/desafíos/oportunidades que enfrentará la discusión parlamentaria con el proyecto de restitución del impuesto”, completó Folgar.

La comparación con otros países es muy importante para que se comprenda que, si se quieren mejorar los indicadores socioeconómicos, es necesario contar con un sistema impositivo sólido. Como opinan expertos internacionales, la sociedad argentina no puede aspirar a gozar de la calidad de vida de un país del denominado ‘Primer mundo’ con la recaudación tributaria de un país subdesarrollado.

Hacer Comentario