Cuando se comunicó la baja efectiva de 10 puntos en el impuesto PAIS, los fabricantes e importadores de autos de Argentina tenían dos opciones: bajar el precio entre un 2% y un 4%, dependiendo el origen de los vehículos, o mantenerlos sin aumentar y amortiguar la inflación de 4% y la devaluación de 2% por mes sin pasarla a precios.

“Nosotros decidimos bajar los precios porque la medida del Gobierno era que la gente sienta el efecto de esa decisión política. Es cierto que los autos de septiembre fueron fabricados con componentes o insumos importados que pagaron el 17,5%, y los que vinieron importados también lo pagaron con esa alícuota, pero esos son costos que tenemos que absorber los empresarios”, dijeron desde una de las terminales que rápidamente salió a informar que bajarían los precios de casi todos los modelos.

Unos días antes, Hugo Belcastro, importador de BAIC en Argentina y presidente de Cidoa, la cámara que nuclea a los importadores, le había anticipado a Infobae que si se confirmaba la reducción del impuesto PAIS, el que va a decidir es el mercado. Ahí veremos si quién no los rebaja se queda con los autos sin vender y quién si lo hace sale ganando mercado, o si el consumidor igual compra. Hoy, con esta oferta, el consumidor es el que pasa a ser el dueño de la pelota”.

En efecto, esta medida del Gobierno expuso de manera clara el modo en que se está “librando la batalla por los clientes”, ya que aunque las ventas mejoraron considerablemente en julio y agosto, en el acumulado del año completo todavía están un 16% debajo de 2023, y todos quieren mantener su porcentaje del mercado en términos nominales.

Aunque no lo digan, en efecto hay una latente guerra de precios con márgenes mínimos para ganar mercado en algunos modelos específicos, porque si la recuperación termina equilibrando los números anuales de 2024 con los del año anterior, intentando captar esas ventas incrementales de los últimos cuatro meses respecto a los anteriores.

La baja del impuesto PAIS en septiembre, permitió apreciar otra vez que el movimiento de precios lo maneja Toyota en su carácter de líder de ventas. El primer día hábil decidió bajar los precios y algunos competidores que habían tomado el camino de no aumentar, cambiaron su estrategia para no quedar desfasados.

“Hay autos puntuales con precios muy difíciles de alcanzar sin perder dinero. Pero esas marcas pueden perder rentabilidad porque compensan con las ganancias en los modelos fuertes. Hay dos casos puntuales como el de Ford Territory y Renault Koleos que fueron bajadas de precio para quedar abajo del impuesto interno, pero tienen un equipamiento y cualidades que deberían ponerlas arriba”, dijo un empresario del sector a Infobae al analizar el mercado automotor de septiembre.

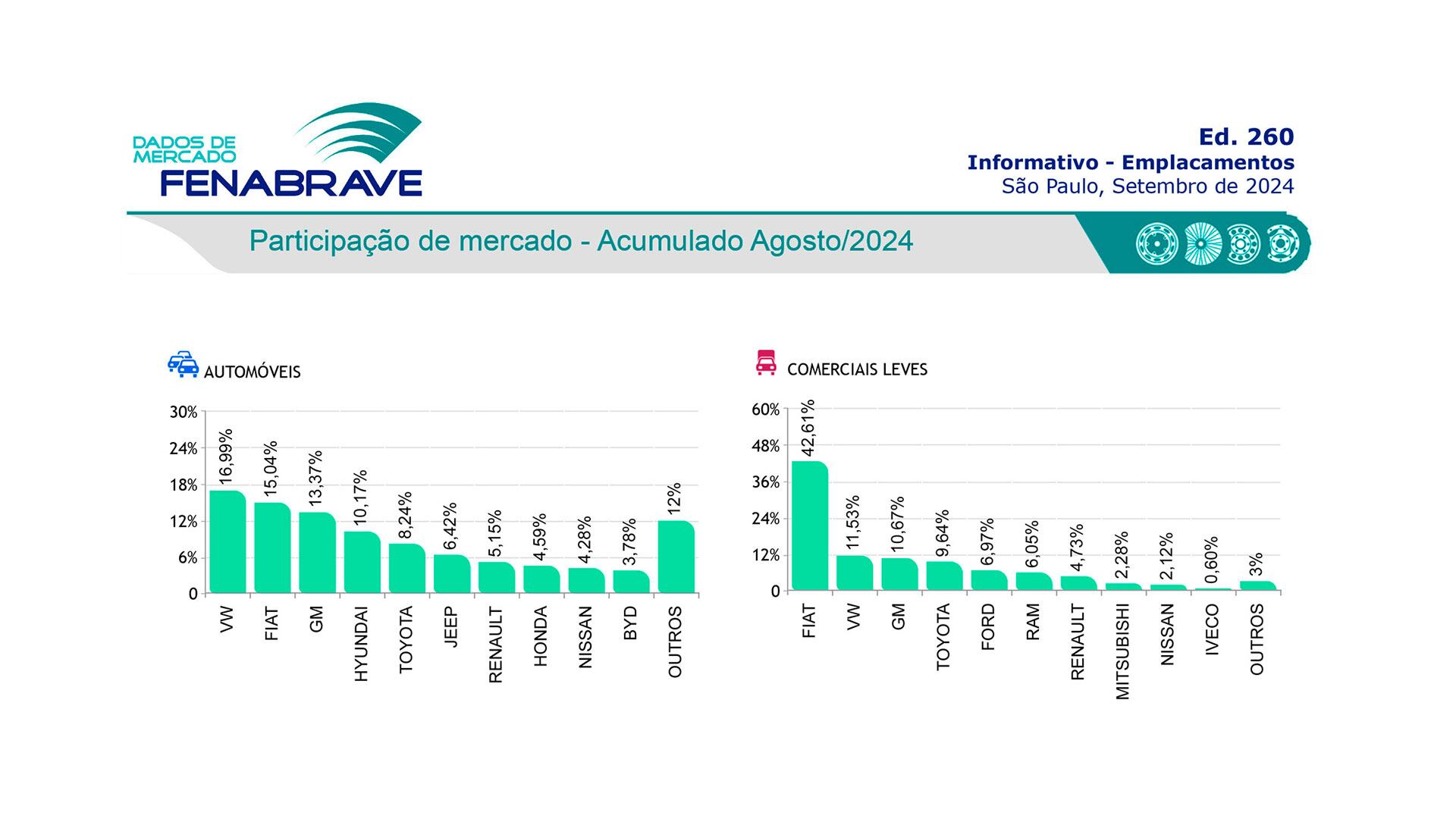

Sin embargo, la mirada podría ir más allá ante la apertura a las importaciones y con un impuesto PAIS que desaparecerá en diciembre. “Hay una gran pregunta que es saber si Toyota seguirá dominando el mercado o Volkswagen la podrá desplazar. En los últimos cuatro años las importaciones estaban restringidas y la competencia quedaba reducida al protagonismo de la producción local. Ambos tienen una gran oferta de importados de Brasil que ahora entrarán fuerte en Argentina. Entonces vale la pena mirar qué pasa en el mercado brasileño, que es el más grande de toda la región. Ahí Toyota está quinta en autos y cuarta en comerciales livianos. Pero Volkswagen lidera uno y es segundo en el otro segmento”, señaló.

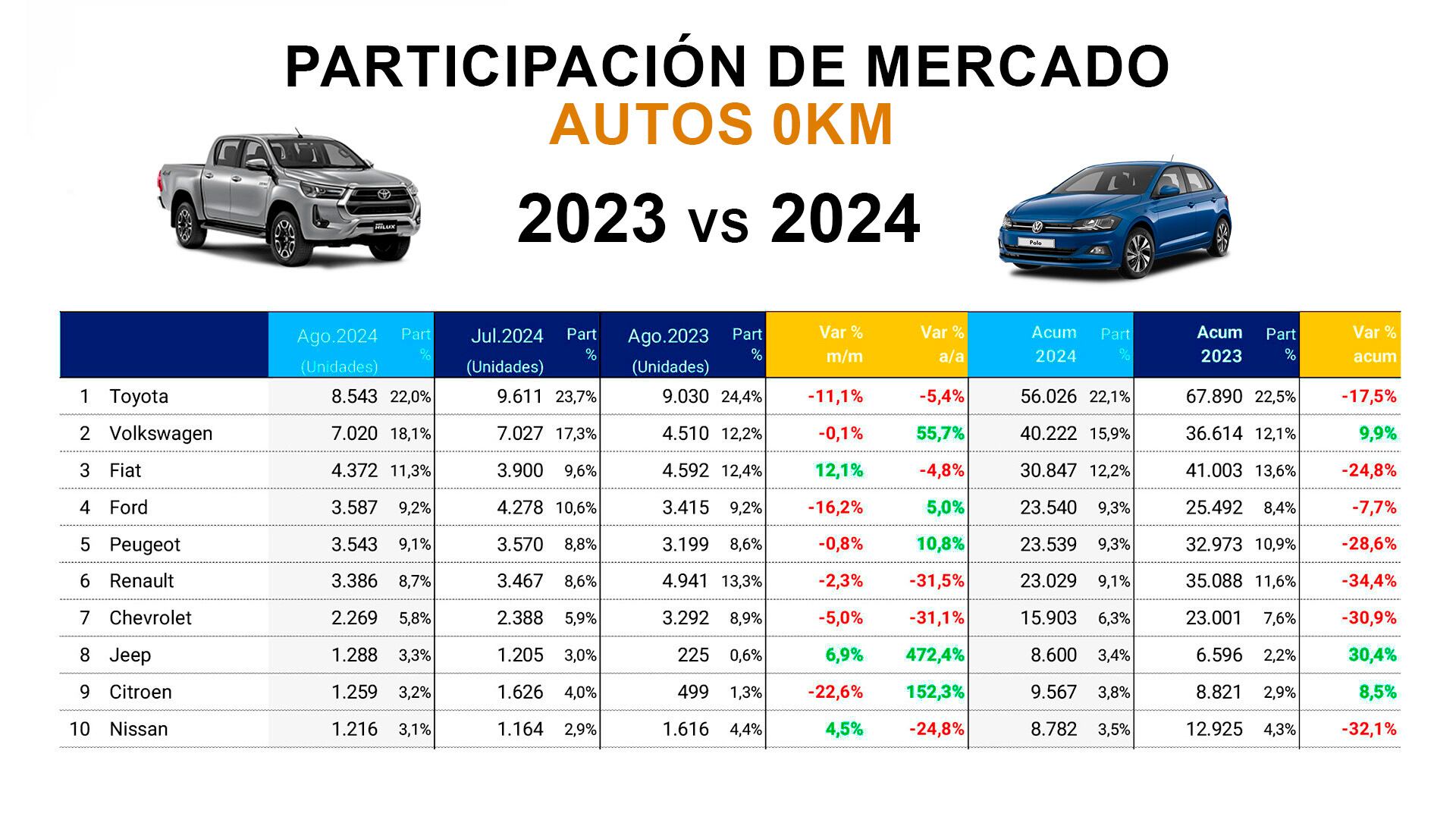

La participación de mercado 2023 vs 2024

Tomando como referencia el acumulado del año pasado hasta el mes de agosto, Toyota tenía el 22,5% y ahora tiene el 22,1% del total manteniendo su lugar de líder. Fiat tenía el 13,6% y bajó de segundo a tercero absoluto con un 12,2% de mercado. Volkswagen subió y pasó del 12,1% al 15,9% para ser el nuevo segundo del ranking por marcas. Ford también subió pasando del 8,4% al 9,3% actual.

A partir del quinto puesto, la situación cambió negativamente, ya que Peugeot tenía el 10,9% y ahora tiene también un 9,3% del total de las ventas en 8 meses. Renault en el acumulado hasta agosto de 2023 tenía el 11,6% y bajó al 9,1%. Chevrolet también cayó, pasando del 7,6% de 2023 al 6,3% actual, al igual que Nissan, que tenía el 4,3% y ahora está en un 3,5%. Citroën también creció, aunque en volúmenes chicos, en un porcentaje similar a Volkswagen, pasando del 2,9 al 3,8%. Finalmente, la marca que más creció en un año de las diez primeras en ventas fue Jeep, que pasó del 2,2% al 3,4%, un alza del 30,4%, y es la mejor demostración del cambio en el mercado en función del ingreso de más autos importados.

Lo más interesante es ver la estrategia de las marcas ante este escenario. Toyota y Ford, dos de las primeras cuatro en ventas, no trajeron grandes novedades y parecen inclinados a reforzar sus modelos actuales en sus respectivos segmentos y defender su participación de mercado con precio.

Fiat empezó a traer más modelos existentes que llegaban con pocas unidades, y sólo agregar un nuevo auto que por ahora no tiene gran volumen de ventas como el Fiat Fastback, que en sus cuatro primeros meses vendió 750 unidades contra 8.500 del Fiat Cronos en el mismo período. Subió la oferta de Strada y Pulse, que vienen importados de Brasil, pero siguen confiando en su producto nacional por el momento.

Volkswagen, en cambio, fue la que hizo el cambio más grande entre las que lideran las ventas, con una agresiva política de importación de modelos de Brasil para crecer en todas las categorías. Esto se vio claramente reflejado en agosto con el Polo, que fue tercero absoluto, segundo en automóviles, muy cerca del Peugeot 208, que se mantiene como el auto de pasajeros más vendido. Pero además, la marca alemana apostó por los SUV con el restyling de T-Cross y un gran volumen de unidades de Nivus, con la que incluso desplazaron al Chevrolet Tracker, que sigue perdiendo mercado y ya está en menos del 2% del total.

Pero lo interesante está por suceder en las marcas que perdieron participación en estos ocho meses, porque Peugeot relanzó el 208 con motor turbo y empezó a fabricar el nuevo 2008, mientras que Renault comenzó a vender el Kardian, y ambos SUV ya han mostrado gran aceptación en los consumidores con 516 unidades del primero y 574 del segundo, es decir que ambos lograron en su primer mes un 1,3% y un 1,5% del total de unidades.

Hacer Comentario