En un contexto económico complejo con un bajo nivel de financiamiento para toda la economía, el crédito fintech representó 1 de cada 3 préstamos otorgados a personas físicas, alcanzando a un universo de 5 millones de argentinos. Pero en términos de inclusión financiera, el dato central no pasa por la cantidad de esos tomadores de crédito sino por la calidad: casi el 90% de ellos tiene niveles de ingresos medios y bajos con pocas chances de acceder a otras vías de financiamiento.

De un total de algo más de 9 millones de préstamos a individuos, 3 millones fueron abastecidos por el sector fintech, al tiempo que los 6 millones restantes se distribuyeron entre bancos, mutuales, tarjetas no bancarias y otros actores del sistema.

De esos 5 millones de tomadores de créditos cubiertos por las fintech en 2023, un 59% no tiene empleo en blanco y un 40% tuvo su primera experiencia crediticia por esta vía, lo que reafirma la presencia del rol de las tecnológicas dentro de un segmento económico-social en el que la banca tradicional tiene muy baja incidencia.

Recibir el primer préstamo, además, comienza a crear el historial crediticio de cada persona, lo que le permite calificar mejor para futuras financiaciones y, con ello, acceder a mejores condiciones. Un 36% de esos 5 millones de personas carecía de ese antecedente en el sistema financiero.

Los datos corresponden a un estudio de Equifax Argentina en base a los últimos datos disponibles del BCRA, que abarcaron el segundo semestre del 2022 y el primero del 2023.

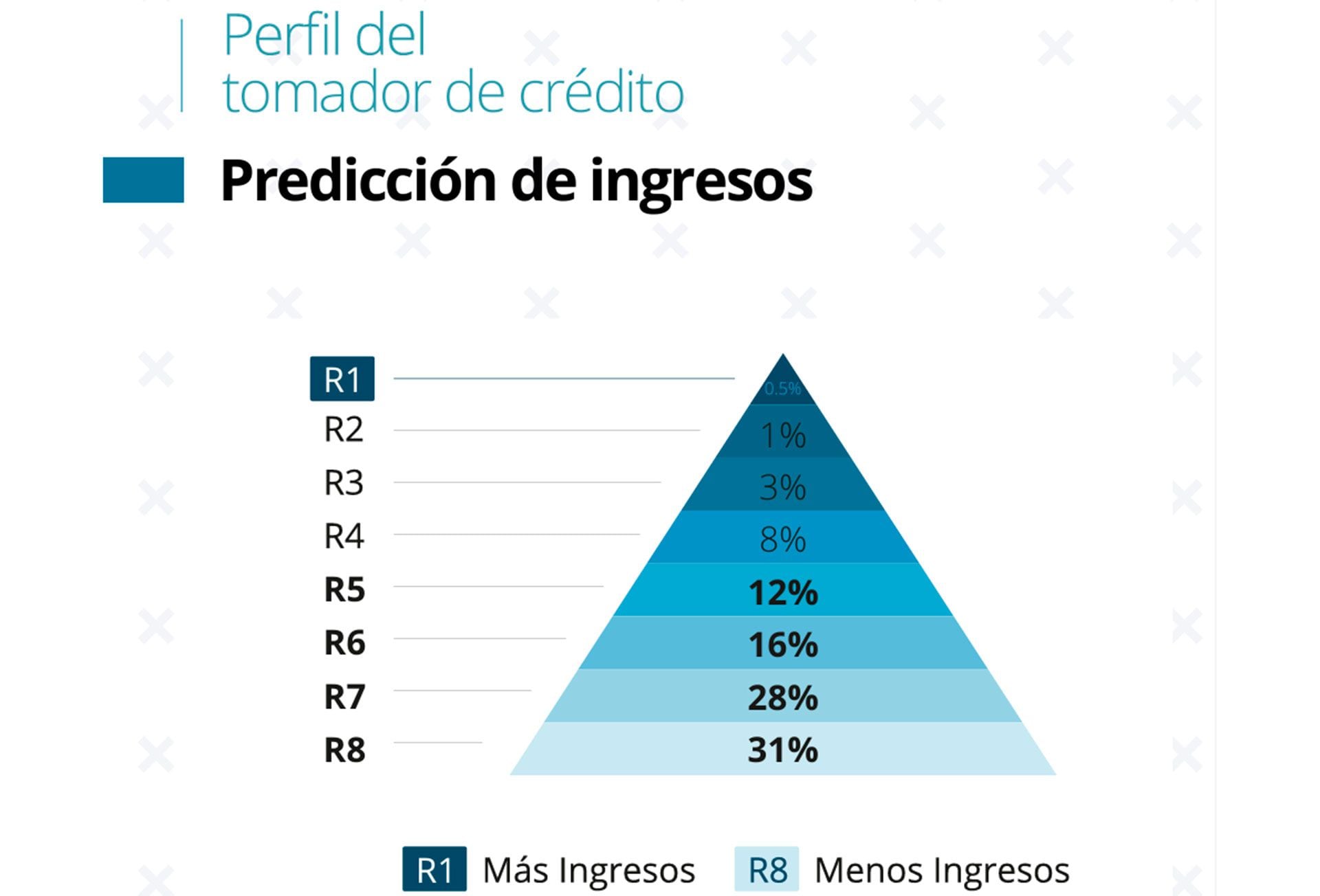

Dentro de los tomadores de crédito fintech, el 87% se encuentra dentro de los rangos de población con los salarios medios a bajos. Si se divide a los receptores de los préstamos en 8 niveles en base a sus ingresos, los niveles 6, 7 y 8, los más bajos, representaron el 59% de las financiaciones.

Según el estudio, a la hora de requerir préstamos el 45% lo hizo con plazos de devolución mayor a un año, un 30% lo hace a un año y un 25% menor a un año. Hubo más mujeres que hombres que pidieron créditos: 52% versus 48%. A nivel generacional, el 48% de los clientes tiene entre 25 y 40 años (Millennials), el 23% entre 41 y 56 años (Generación X), el 22% fueron personas de entre 19 y 24 años (Generación Z), un 6% de entre 58 a 76 años (Baby boomers) y, con una presencia inferior al 1%, los mayores de 76 años.

“Es sorprendente el impacto que han generado las fintech en términos de inclusión financiera. Hace apenas tres años, poco más de medio millón de personas tenía un crédito de una fintech. Hoy es casi diez veces esa cifra”, señaló Ignacio Plaza, presidente de la Cámara Argentina Fintech.

“Tenemos los canales más adecuados para la distribución de valor y de crédito. Con estabilidad macroeconómica y una regulación acorde, la industria fintech se transformará en el mecanismo más eficiente para apalancar el crecimiento económico”, agregó.

Desde Equifax, su director Gabriel García Mosquera destacó el factor de la edad en este segmento crediticio instrumentado mediante la tecnología: “Los Millennials claramente están en el centro de la escena, y generaciones como los Centennials tendrán cada vez mayor injerencia en cómo pensar este tipo de productos”.

3 de cada 10 usuarios no va nunca a una sucursal

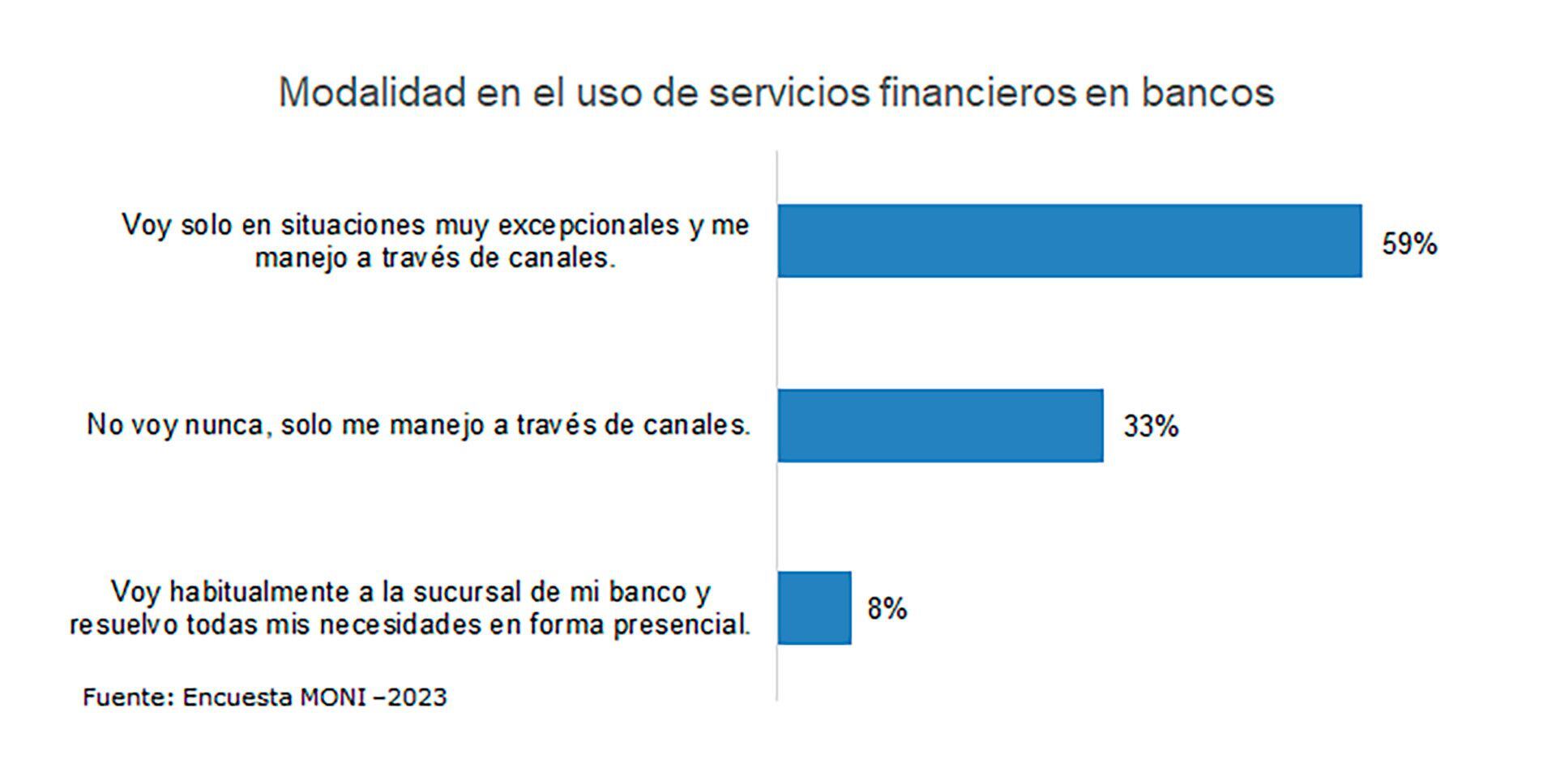

Al mismo tiempo que más gente se vuelca al financiamiento vía fintech, el público de ese segmento construye un perfil diferente del usuario tradicional y utiliza con mayor frecuencia los canales electrónicos. Así lo destacó una encuesta realizada por la fintech Moni entre 2.400 de sus clientes que también tienen cuenta en un banco. De allí se concluyó que 3 de cada 10 usuarios aseguran no ir nunca, por ningún motivo, a hacer un trámite presencial en una sucursal bancarias.

Del estudio surge que el 59% de los encuestados va al banco de manera presencial solo en situaciones excepcionales, mientras que el 33% indicó que se maneja exclusivamente a través de canales y no va nunca a su banco y solamente un minoritario 8% de la población asiste habitualmente a la sucursal para resolver todas sus necesidades de manera presencial.

“El relevamiento permite concluir que la asistencia a las sucursales bancarias continúa en descenso en las preferencias de los usuarios y crece el uso de canales como homebanking, la aplicación mobile, la línea de atención telefónica o chatbot y el cajero automático”, explicó el informe.

Sobre estos resultados, Juan Pablo Bruzzo, CEO de Moni, afirmó: “Si bien aún quedan arraigados algunos patrones culturales asociados al uso de canales presenciales, vemos que la popularización de las billeteras virtuales y de los servicios financieros digitales continúa rompiendo barreras, haciendo que tanto bancos como fintech compitan cada vez más por clientes que definitivamente priorizan el uso de canales de atención virtual”.

La encuesta también profundiza acerca de los canales o herramientas elegidos con mayor frecuencia por los participantes de la muestra para el pago de servicios como luz, gas, agua, internet, telefonía, cable, impuestos, entre otros. En este sentido, el 62% afirma pagar las facturas de servicios a través de medios de pago digitales, como billeteras virtuales y plataformas online, mientras que el 23% prefiere pagar los servicios a través del débito automático. En el extremo opuesto, aún quedan argentinos que prefieren realizar el pago de servicios de manera presencial. Así, el 13% elige pagar sus servicios en locales de pago extrabancarios, como Rapipago o Pago Fácil, entre otros; 1% prefiere continuar usando el cajero automático y el restante 1% continúa prefiriendo pagar los servicios en la caja de su banco.

“Estos datos confirman que cada vez menos argentinos utilizan su banco de manera presencial de manera cotidiana y un crecimiento sostenido de los canales virtuales para la realización de pago de servicios, en gran medida por el impulso adicional que generó la pandemia, teniendo en cuenta que en las mediciones realizadas por la compañía en junio de 2019, todavía un mayoritario 40,3% de los argentinos realizaba el pago de sus facturas en locales físicos”, agregó Bruzzo.

Hacer Comentario