El Gobierno nacional sorprendió al mercado een la última semana con la publicación del Decreto de Necesidad y Urgencia (DNU) 846/2024, el cual modifica un artículo clave de la Ley de Administración Financiera (LAF). El decreto permite canjear deuda en moneda extranjera y regida por la Ley Local sin cumplir con las estrictas condiciones de la ley vigente, que exigían mejorar dos de tres aspectos: plazos, intereses o montos.

Esta medida abre la puerta para que el Ministerio de Economía, encabezado por Luis Caputo, tenga mayor flexibilidad a la hora de renegociar los vencimientos de deuda externa, especialmente los críticos pagos que Argentina deberá enfrentar el próximo año.

La decisión del Poder Ejecutivo de aprobar el DNU generó revuelo en los mercados y en el ámbito político. La expresidente Cristina Fernández de Kirchner fue una de las primeras en manifestar su disconformidad a través de redes sociales, cuestionando la urgencia de la medida. “¿Qué quiere hacer Caputo con los próximos vencimientos de deuda? ¿Volver a incendiar el país en la hoguera de la deuda como hizo con Macri y el FMI?”, expresó la exmandataria.

Toda la deuda de los últimos 20 años la generaste vos, respondió Caputo en la red “X”

La respuesta del ministro de Economía no tardó en llegar, criticando a la expresidente y atribuyéndole la responsabilidad por gran parte de la deuda acumulada en las últimas dos décadas. “Toda la deuda de los últimos 20 años la generaste vos”, respondió Caputo en la red “X”.

Más allá de la polémica política, en los mercados se evalúa la medida desde una perspectiva más práctica. Varios operadores consideraron que la modificación del artículo 65 de la LAF brinda al Gobierno una herramienta clave para manejar los vencimientos de deuda que enfrentará en los próximos años.

La modificación por decreto parece afectar solo a los bonos en dólares regidos por la Ley Argentina, comentó un operador, añadiendo que los bonos bajo ley extranjera, como los globales bajo la Ley de Nueva York, no están alcanzados por el DNU. Sin embargo, explicó que, en caso de que el Congreso apruebe el proyecto de Presupuesto 2025, el Tesoro también tendría la posibilidad de canjear deuda en dólares regida por tribunales extranjeros.

Otro analista de un banco de inversión extranjero destacó que “no es necesaria una operación inminente, pero la posibilidad de extender plazos canjeando bonos es algo que el Gobierno quiere tener a mano”.

La redacción anterior de la Ley de Administración Financiera hacía imposible realizar operaciones de administración de pasivos normales sin caer en escenarios de quita de capital o de intereses

A su vez, subrayó el idóneo del mercado que la redacción anterior de la Ley de Administración Financiera hacía imposible realizar operaciones de administración de pasivos normales sin caer en escenarios de quita de capital o de intereses, lo cual solo es viable después de un default.

“Si vos querés alargar plazos de vencimientos de deuda que está performing no podés hacerle quitas. No si aspirás a que sea una operación a la que los acreedores entren en forma voluntaria y que no constituya un default”, sostuvo el analista.

Para los analistas, mientras tanto, el gobierno busca un margen de acción más amplio para lidiar con los fuertes vencimientos de 2025.

Adcap destacó que los pagos en moneda extranjera correspondientes a bonos regidos por ley argentina, que suman más de USD 4.457 millones en enero y USD 4.445 millones en julio, podrían ser renegociados sin la necesidad de cumplir con las condiciones del artículo 65 de la LAF. Esto significa que el Gobierno podría extender plazos a cambio de mayores intereses sin necesidad de recortar el capital de los tenedores de bonos.

Por su parte, desde Cohen, Asesores Financieros, se destacó que el contexto actual de reservas netas negativas del Banco Central añade presión sobre el Tesoro para buscar alternativas que minimicen el impacto de los pagos en dólares. “El canje de deuda se presenta como una alternativa market-friendly para extender los vencimientos sin que los inversores sufran pérdidas en sus tenencias”, remarcó.

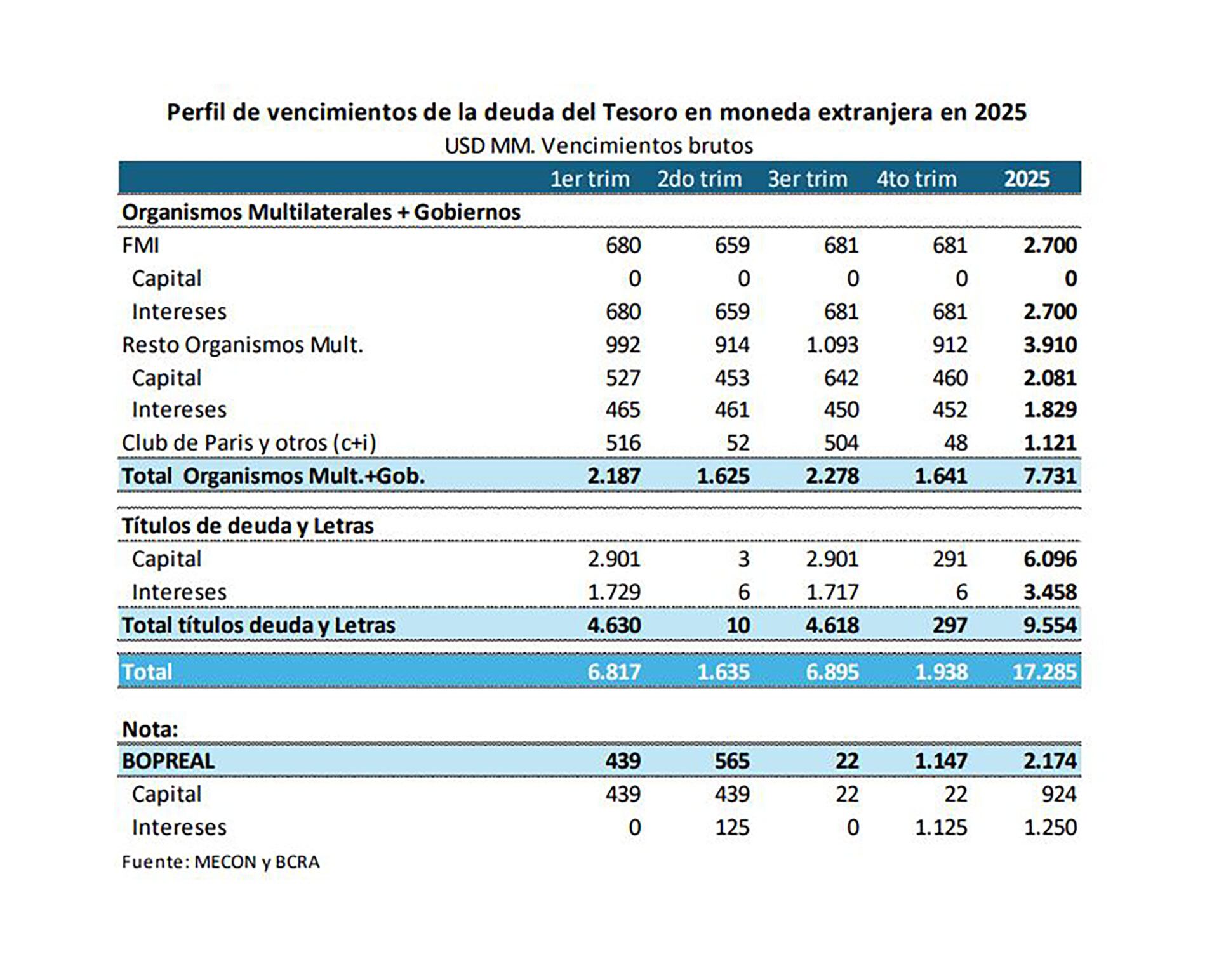

El escenario para 2025 es complejo. Según los datos de la consultora Quantum, el Gobierno enfrentará vencimientos de deuda por USD 17.285 millones entre capital e intereses, de los cuales 55% corresponde a títulos públicos y 45% a obligaciones con organismos multilaterales como el FMI, el Banco Mundial y el BID.

Si bien los pagos a entes multilaterales son más factibles de refinanciar, la situación con los bonistas privados es más delicada, especialmente considerando que el riesgo país supera los 1.300 puntos básicos, lo que encarece cualquier operación de financiamiento en los mercados internacionales.

El Gobierno enfrentará vencimientos de deuda por USD 17.285 millones entre capital e intereses, de los cuales 55% corresponde a títulos públicos y 45% a obligaciones con organismos multilaterales (Quantum)

Quantum también destacó que el Tesoro tendrá que hacer frente a pagos particularmente altos en el primer y tercer trimestre del año, con vencimientos por USD 6.800 millones concentrados en enero y julio de 2025. Dado que las reservas del Banco Central se encuentran en niveles críticos, el Gobierno podría verse forzado a usar pesos generados por superávits fiscales para comprar dólares en el mercado, una operación que dependería de la disponibilidad de divisas en el BCRA.

El decreto otorga al Tesoro la posibilidad de negociar canjes en condiciones de mercado, al menos para la deuda en dólares regida por ley argentina, lo que podría ser crucial para aliviar las presiones financieras del próximo año. Si el Congreso aprueba el proyecto de Presupuesto que incluye una flexibilización similar para la deuda bajo ley extranjera, el Gobierno tendrá aún más herramientas para enfrentar los compromisos de deuda.

Hacer Comentario