Con el nuevo esquema de “emisión cero” para reabsorber los pesos utilizados por al BCRA para la compra de dólares a exportadores, anunciado por el Gobierno el sábado 13, la entidad monetaria queda habilitada para revender divisas a través del mercado de valores.

Con esta iniciativa, se esterilizan íntegramente los nuevos pesos y se presiona a la caída de las cotizaciones bursátiles del dólar (”contado con liquidación” y MEP) y, por ende, de la brecha cambiaria con el tipo oficial que sube a ritmo de 2% por mes (crawling-peg).

Al respecto, al comienzo de la semana, el Gobierno informó que la intención del Banco Central es reducir la cantidad de dinero en, por lo menos, $2,5 billones a través de operaciones cruzadas entre el mercado de cambios y la Bolsa. Esta cifra representa unos USD 2.000 millones a la cotización presente del “contado con liqui”.

La prioridad que las autoridades buscaron dejar en claro es la de erradicar la inflación y, para ello, asumir el costo de profundizar el ajuste fiscal y postergar la salida del “cepo”, e incluso hasta la reactivación económica.

!function(e,n,i,s){var d="InfogramEmbeds";var o=e.getElementsByTagName(n)[0];if(window[d]&&window[d].initialized)window[d].process&&window[d].process();else if(!e.getElementById(i)){var r=e.createElement(n);r.async=1,r.id=i,r.src=s,o.parentNode.insertBefore(r,o)}}(document,"script","infogram-async","https://e.infogram.com/js/dist/embed-loader-min.js");

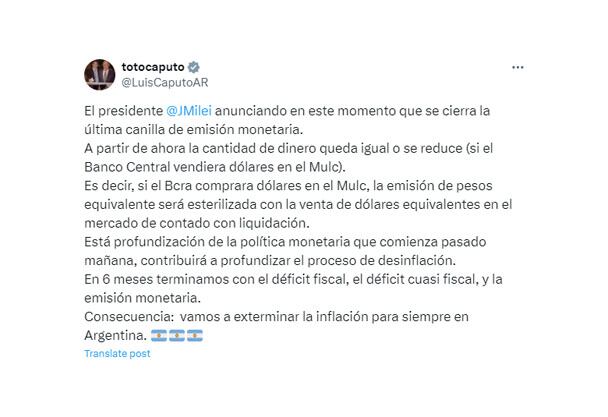

El nuevo esquema lanzado hace una semana por el ministro de Economía, Luis Caputo, a través de su cuenta en la red social “X” tiene un objetivo de “exterminar la inflación para siempre en Argentina” y ayuda a mantener bajo control la evolución de los dólares libre y financieros, aunque se resigna el objetivo en materia de reservas, en un segundo semestre que aportará un menor superávit de divisas, y con ello cabe esperar un aplazamiento en la eliminación del “cepo”.

“A la inflación le estábamos ganando por puntos, pero ahora le daremos una mano de nocaut”, afirmó Caputo en una entrevista radial. Es decir, se apela a cortar la emisión de pesos y fijar la actual Base Monetaria Amplia (tradicional más pasivos remunerados del BCRA) para que el peso sea “recontraescaso” y, de esa manera y según destacó el propio funcionario, se acelere la “desinflación”.

“El mercado interpretó que el Central saldría a intervenir fuertemente en el contado con liquidación (CCL) usando los dólares acumulados en las reservas que respaldan la capacidad de pago de los bonos. Por eso cayó el CCL pero, a expensas de la caída de los bonos en dólares. Desde nuestro punto de vista, parece haber cierta sobreinterpretación del mercado respecto de la magnitud de la intervención del Gobierno en el CCL. De hecho, el BCRA no ha intervenido de manera significativa desde el lunes como se esperaba”, estimaron analistas de Adcap Grupo Financiero.

“En lugar de mirar diariamente las compras del BCRA, creemos que a partir de ahora veremos al Tesoro acumulando dólares con los pesos generados por el frente fiscal. La acumulación de dólares por parte del Tesoro podría llevar a una estabilización y una mejora en los precios de los bonos, pero llevará tiempo”, acotaron desde Adcap.

A la inflación le estábamos ganando por puntos, pero ahora le daremos una mano de nocaut (Caputo)

Los analistas de Portfolio Personal Inversiones sostuvieron que “el BCRA dejó de comprar en el MULC más por una normalización de la demanda privada que por un retroceso de la oferta. De fondo, todo este nuevo esquema no altera la demanda importadora, cuya normalización parecería ser el principal factor de congestión para el mercado oficial de cambios”.

“Pensando en el funcionamiento del esquema, el flanco débil es claramente la acumulación de reservas porque la neutralización monetaria de las compras en el mercado de cambios tiene como contracara sumar sólo un tercio a la brecha actual”, agregaron desde Portfolio Personal.

Se cierran todos los “grifos” de emisión

El renovado torniquete monetario apunta a una “dolarización endógena” y se agrega al saneamiento del Banco Central, para encaminar a la golpeada economía doméstica, por lo que se oficializó la emisión de las Letras Fiscales (LeFi) para canalizar la liquidez bancaria ahora absorbida por el Tesoro, como paso previo al futuro desarme de las restricciones cambiarias.

En este sentido, Juan Manuel Franco, economista Jefe del Grupo SBS, afirmó que “el BCRA llamó a una oferta de rescisión de puts de liquidez otorgados previamente. La medida se enmarca en la intención del gobierno de reducir al mínimo la expansión de pesos y los puts representaban una contingencia en ese sentido. Creemos que de tener alta aceptación, el cancelar los puts podría, en el margen, contener presiones cambiarias ante menor expansión contingente de pesos”.

!function(e,n,i,s){var d="InfogramEmbeds";var o=e.getElementsByTagName(n)[0];if(window[d]&&window[d].initialized)window[d].process&&window[d].process();else if(!e.getElementById(i)){var r=e.createElement(n);r.async=1,r.id=i,r.src=s,o.parentNode.insertBefore(r,o)}}(document,"script","infogram-async","https://e.infogram.com/js/dist/embed-loader-min.js");

“De todos modos, seguimos a la espera de saber si el equipo económico ofreció o no algún sweetener (endulzante o incentivo) a bancos para que accedan a rescindir los puts, ya que sin ese instrumento, los bancos no hubieran demandado esos bonos en su momento. Esa parte será clave para saber a final de cuentas cuál será la posición de bancos en activos en pesos de corto plazo. Todo esto, más la dinámica de las intervenciones en el contado con liquidación serán fundamentales para ver cómopuedne comportarse las cotizaciones de los dólares alternativos y activos de riesgo, en un contexto en que, repetimos, no se esperan flujos de dólares en los próximos meses”, evaluó Franco.

Los bancos tienen la posibilidad de vender bonos al BCRA si su valor cae por debajo de un nivel determinado, lo que funciona como un seguro, los puts, para no enfrentar pérdida.

!function(e,n,i,s){var d="InfogramEmbeds";var o=e.getElementsByTagName(n)[0];if(window[d]&&window[d].initialized)window[d].process&&window[d].process();else if(!e.getElementById(i)){var r=e.createElement(n);r.async=1,r.id=i,r.src=s,o.parentNode.insertBefore(r,o)}}(document,"script","infogram-async","https://e.infogram.com/js/dist/embed-loader-min.js");

“Las nuevas LeFi cumplirán su cometido en la medida que la economía muestre síntomas de recuperación con un horizonte de cierta tranquilidad cambiaria, donde controlar la inflación será central para que se puedan proyectar iniciativas de la mano del retorno del crédito hipotecario”, comentó el economista Marcelo Rojas.

Las nuevas LeFi cumplirán su cometido en la medida que la economía muestre síntomas de recuperación con un horizonte de cierta tranquilidad cambiaria (Rojas)

La conclusión tras esta primera semana del nuevo esquema monetario de “emisión cero” es de un resultado ambiguo, que consiguió reducir 8% los precios de los dólares alternativos, que regresaron a niveles de hace cuatro semanas, después de que en junio se cortara una racha de cinco meses consecutivos con baja de la inflación. En contraste, una mayor debilidad para las reservas, en su umbral más bajo desde abril, es un obstáculo para eliminar definitivamente el “cepo”.

!function(e,n,i,s){var d="InfogramEmbeds";var o=e.getElementsByTagName(n)[0];if(window[d]&&window[d].initialized)window[d].process&&window[d].process();else if(!e.getElementById(i)){var r=e.createElement(n);r.async=1,r.id=i,r.src=s,o.parentNode.insertBefore(r,o)}}(document,"script","infogram-async","https://e.infogram.com/js/dist/embed-loader-min.js");

A la vez, la necesidad de un mayor superávit fiscal para asumir la nueva deuda soberana con las LeFi es otro condicionante para una rápida recuperación de la actividad económica que sufre por una plaza “seca de pesos”.

“En vez de liberar el mercado de cambios y no tener que emitir para comprarle a los exportadores sus dólares, los revientan dos veces. Todo parece indicar que se enamoraron del intervencionismo y la confiscación del fruto del trabajo ajeno”, criticó con dureza el economista Roberto Cachanosky.

En vez de liberar el mercado de cambios y no tener que emitir para comprarle a los exportadores sus dólares, los revientan dos veces (Cachanosky)

“El mercado busca respuestas sobre la salida del ‘cepo’ y el Gobierno no parece dársela. La incertidumbre que está planteando hoy el mercado difícilmente el Gobierno la vaya a solucionar en el corto plazo, qué es lo cambiario”, remarcó Salvador Vitelli, jefe de Research de Romano Group.

Hacer Comentario