Detrás de la propuesta de dolarización, que pasó por el momento a cuarto intermedio hasta lograr estabilizar la economía, subsiste otra gran promesa del Presidente electo que, a diferencia de la anterior, concita un amplio consenso en el mercado pero que puede resultar, en lo inmediato, igual de difícil de cumplir: la de apagar, de un día para el otro, la máquina de emitir dinero.

Al desequilibrio de las cuentas públicas, que suele alcanzar en diciembre un punto cúlmine, y al desarme de la “bola de Leliq” devenida ahora en una posible crisis de Pases, se debe agregar no sólo los contratos de dólar futuro sino también las nuevas letras creadas por el Banco Central bajo la gestión de Miguel Pesce que ayer cobraron notoriedad, las denominadas Lediv. Esos instrumentos conllevan también un fuerte riesgo de emisión y, por ende, presión inmediata sobre el tipo de cambio una vez concretada la devaluación. Entre los dos últimos puntos suman unos USD 10.000 millones, que complican mucho más la herencia económica que recibirá Javier Milei. Esencialmente, se trata de trampas que, tal como admitió quien se asume será el próximo ministro de Economía, Luis Caputo, vuelven inviable la idea de eliminar las restricciones cambiarias en un día.

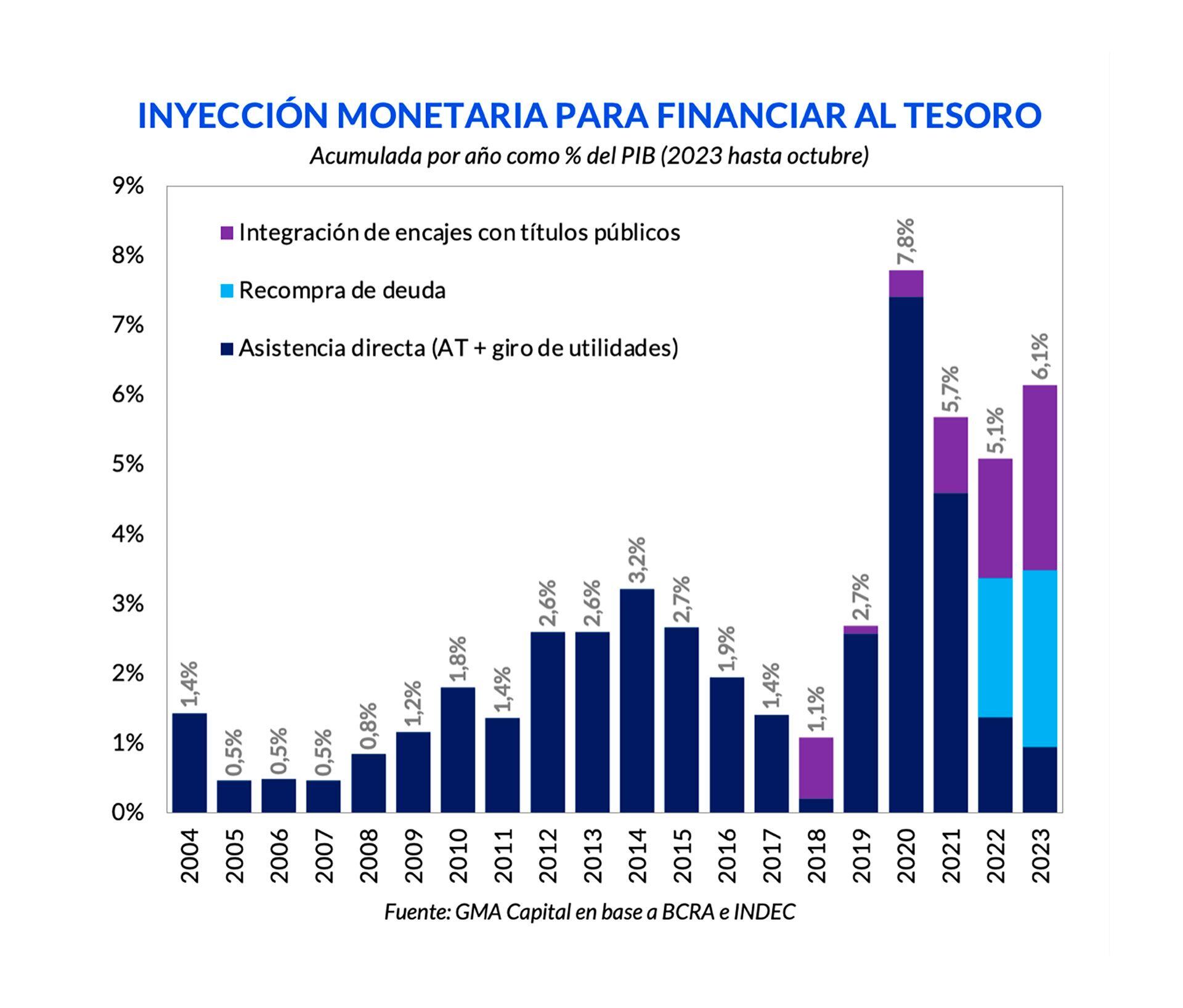

En principio, sin contar con los pasivos que acumuló el Banco Central, el Gobierno encaminó la política monetaria hacia un nivel de emisión récord este año, en niveles similares a los de la pandemia durante 2020 cuando se imprimieron billetes por el equivalente a 7,8% del PBI. En lo que va de 2023, el Banco Central ya emitió el equivalente de 6,1% del PBI para financiar el déficit fiscal, que hasta octubre acumuló 1,6% del PBI en el balance primario con una proyección de 1,3 puntos más hacia fin de año dado que en el último bimestre impactará de lleno el costo de las medidas adoptadas por el Gobierno en el marco de la campaña electoral. Sobre esa montaña de pesos, que se distribuyó entre adelantos transitorios y giro de utilidades además de las operaciones de deuda pública del BCRA, se posará también la necesidad de cumplir otros contratos pactados.

En primer lugar, asoma el volumen de contratos de dólar futuro que fuentes privadas calculan en torno a los USD 5.000 millones, que no serán problema este fin de mes, según indicó Martín Polo, jefe de Estrategia del Grupo Cohen, ya que se encuentran alineados con el tipo de cambio oficial y nadie en el mercado espera una corrección del que es simplemente un tipo de cambio de referencia antes del traspaso de mando. La situación cambia hacia fin de diciembre cuando la expectativa marca una suba del dólar oficial de 120% hacia fin de año. Esos contratos, a diferencia de lo que podría ocurrir con las ahora célebres Lediv, se compensan diariamente, lo cual podría eventualmente dilatar hasta principios de 2024 el ajuste del tipo de cambio oficial.

Pero el panorama se vuelve más complejo con el nuevo instrumento vigente desde hace varios meses que alcanzó ayer máxima difusión, las letras que el Banco Central colocó a empresas, importadores y exportadores para cubrirse de una eventual devaluación a la espera del acceso al mercado oficial de divisas. Esas letras están indexadas a la evolución del tipo de cambio oficial, tienen plazo entre 180 y 365 días pero son rescatables al 100% de su valor técnico en cualquier momento. Es decir que, apenas se produzca una devaluación como la que hoy marca el dólar futuro, es decir, el dólar suba hasta los $800, es esperable que los tenedores de esas letras realicen la ganancia que se pagaría en pesos y, previsiblemente, busque refugio nuevamente en el dólar presionando su cotización. En un escenario en el que se dilate la unificación y liberalización cambiaria, la variable que sentirá el impacto es la brecha cambiaria, fuente inagotable de inestabilidad cambiaria.

De acuerdo a la propia información oficial, el stock de Lediv alcanza los USD 5.000 millones lo que implicará, a un tipo de cambio de $800, una inyección de unos $4 billones. El asunto es por demás delicado ya que, en definitiva, más allá de maniobras especulativas, parte de ese stock es capital de trabajo de las firmas que importan. “El problema ahí fue también la propia expectativa que generó Milei, es parte de la trampa. Apagar la maquinita del Banco Central bajo lo que conocemos ahora de su plan es con financiamiento externo, es la única manera. De ahí que estamos viendo ahora más pragmatismo que dogma”, opinó Polo.

Hacer Comentario