“Si el presidente Javier Milei quiere ir a la dolarización hoy mismo, podría hacerlo al tipo de cambio oficial sin ningún problema”, dijo a Infobae Francisco Zalles, uno de los arquitectos de la dolarización que implementó Ecuador hace más de dos décadas y que aún continúa vigente a pesar de las múltiples crisis que vivió ese país desde entonces.

La estabilidad que generaría esa medida, afirmó, implicaría un incremento del capital político del Gobierno y una reducción en el poder de negociación de los sectores que están en contra del rumbo oficial.

El economista reniega de los críticos que sostienen que no se puede avanzar en ese camino debido a la escasez de reservas en el Banco Central de la República Argentina (BCRA), de los problemas que puede traer la rigidez monetaria y de atarse a una economía más fuerte, como es en este caso la de Estados Unidos. Esos argumentos suele refutarlos con la experiencia que dejó el caso ecuatoriano.

“Primero debería haber un anuncio oficial que se realizará la medida al tipo de cambio que haya en ese momento”

En su paso por Buenos Aires, Zalles protagonizó una charla organizada por la Fundación de Responsabilidad Intelectual (FRI) en la que expuso sobre un documento en el que aborda la posibilidad de dolarizar en Argentina. Su intención era presentarle este jueves a Milei ese paper, aunque el mandatario canceló la reunión por cuestiones de agenda, y ahora espera hacerlo en los próximos días.

El Presidente ha reiterado en varias oportunidades que no abandonó una de sus principales promesas de campaña. Es más, días atrás aseguró “cada vez estamos más cerca de poder dolarizar”. En una carta abierta en la que Steve Forbes animaba al libertario a avanzar “inmediatamente”, el editor jefe de la icónica revista de negocios mencionó a Zalles y Steve Hanke, involucrado en la Convertibilidad de Domingo Cavallo, y en las experiencias de Ecuador, Montenegro y Zimbague.

“El BCRA tiene unos USD 27.000 millones en reservas brutas y el stock de billetes en circulación en la economía representa menos de USD 8.000 millones. Es decir que al tipo de cambio oficial hay tres veces la cantidad necesaria para dolarizar oficialmente. Ese reemplazo no necesariamente tiene que ser inmediato. En el caso de Ecuador tardó 9 meses y en El Salvador, 24 meses”, detalló el además seminarista de finanzas internacionales de la Universidad Católica de Santiago de Guayaquil. Hasta reemplazar los pesos, una opción sería fijar una caja de conversión acompañada de un cronograma de canje.

Ante la consulta de este medio, Zalles precisó cómo sería el camino que debería recorrer el país para avanzar en ese camino. “Se debería preanunciar la intención de dolarizar en una determinada fecha y dejar libre el tipo de cambio para que el mercado determina el tipo de cambio al cual dolarizar. Luego entregarle a los bancos dólares y ellos los pesos. Otro punto a tener en cuenta es el desagio de la tasa de interés porque el BCRA no podrá pagar más el 100% en dólares por los pases. Obviamente que el cepo dejaría de existir y se daría una unificación de los encajes bancarios. A partir de eso aumentaría la oferta de créditos enormemente. Hasta donde entiendo, el Gobierno podría hacer esto por decreto sin ir en contra de la Constitución”.

Por otro lado, fue muy vehemente en insistir que ese debería ser el primer paso antes de ir a cualquier reforma estructural. Un mayor caudal político, ante un eventual “estabilización” de las variables macroeconómicas daría paso a mejores chances de las políticas buscadas por La Libertad Avanza. Una de ellas es otra promesa de campaña: eliminar el Banco Central.

La principal advertencia que hacen los detractores de la dolarización es que, en el contexto actual, podría generarse una corrida masiva en la que la cotización del dólar podría saltar a niveles que llevarían a una crisis sin precedentes para Argentina. Esas voces hablan de que el tipo de cambio podría saltar por encima de los $3.000 y llevar a una espiralización de la inflación difícil de predecir, con sus consecuentes impactos sociales.

“Al tipo de cambio oficial hay tres veces la cantidad necesaria para dolarizar oficialmente. Ese reemplazo no necesariamente tiene que ser inmediato”

Para Zalles la experiencia de reemplazo del Sucre en Ecuador es más que suficiente para demostrar que no será así: “Apenas se convierten los pesos en dólares (ex post dolarización) la sed por dólares queda saciada. No hay razón para convertir pesos a dólares porque ya son dólares. ¿Para qué salir a buscar agua cuando se tiene agua en casa?”.

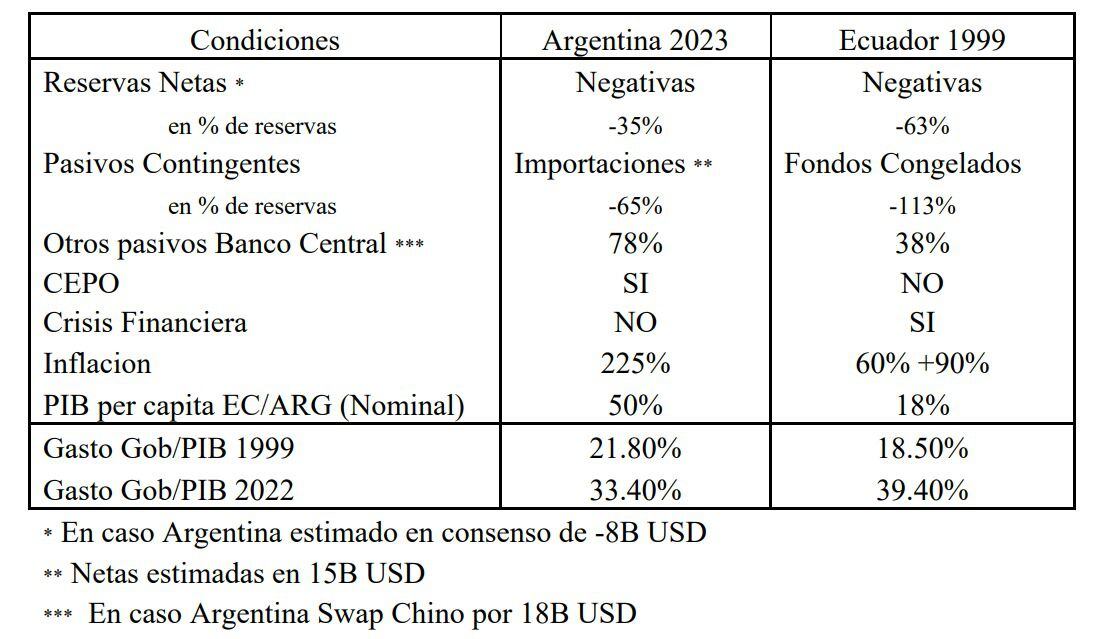

Fue allí cuando trazó un paralelismo con la situación de su país en la previa a la puesta en marcha de la dolarización, en enero del 2000. El Banco Central era insolvente, las reservas negativas, los depósitos estaban congelados y equivalían al 113% de las reservas brutas. En sus palabras, la dolarización funcionó como un “shock de confianza” a pesar de las críticas que habían realizado ex ante bancos internacionales, organismo de crédito, calificadoras de riesgo y miembros de la sociedad civil ecuatoriana.

El International Fixed Income Research de Chase había publicado que las reservas netas líquidas eran insuficientes y que se necesitaba un tipo de cambio de 56.000 para dolarizar con éxito la economía. Finalmente eso se hizo a 25.000 Sucres. De todos modos, Zalles aseguró que se hizo a un nivel de overshooting que llevó la inflación del primer año al 90%, por encima del 60% del anterior, y desde entonces descendió.

“Inmediatamente las tasas de interés interbancarias cayeron del 151% al 25%, los intereses de los BEMs (equivalentes a los pases del BCRA en Argentina) se redujeron del 91% al 9%, la tasa de los préstamos corporativos pasó del 73% al 16%, los depósitos bancarios crecieron 26% durante el primer año, volvieron a los niveles previos a la crisis de 1997 en 2002 y para 2005 habían crecido un asombroso 128 por ciento. A pesar de que las reservas se estaban gastando para recomprar el sucre, es tas aumentaron 33% en solo seis meses. En el primer año de dolarización todos los pasivos remunerados fueron cancelados y el 65% de los depósitos congelados devueltos en moneda dura”, enumeró.

En los veinticuatro años transcurridos desde su reforma monetaria, los ecuatorianos no tuvieron una crisis financiera a pesar de los shocks endógenos y exógenos, incluidos dos defaults de deuda, dos golpes de Estado, paros nacionales, una nueva Constitución, la crisis financiera mundial 2008-2009 y la pandemia del Covid-19. El paper del economista resalta que la dolarización goza en su país de un índice de popularidad del 88,7 por ciento. El país, no goza de los mejores indicadores sociales y de empleo en la región.

La dolarización en clave política

Zalles señaló que Milei tiene la posibilidad de nutrirse de algunos beneficios políticos si es que la dolarización tiene éxito en Argentina, a partir de una estabilización acompañada de mayor disciplina fiscal y una tasa de interés más baja. Ese diagnóstico es en el que a veces deja entrever su coincidencia el Presidente.

“Sería un doble golpe político ya que simultáneamente incrementa el capital político y reduce el poder de negociación de los grupos de interés que tienen un impacto político más grande que su representatividad debido a su influencia en el tipo de cambio. Al desacoplar el tipo de cambio de la inestabilidad política pierden fuerza los grupos de interés mientras ceden poder al individuo”, aseguró.

Si bien afirma que dolarizar es una “desregulación masiva de la economía” anima a que el Gobierno vaya hacia reformas como limitar el endeudamiento y el déficit con leyes e incentivos; Prohibir los controles de capital; apertura comercial total; desregulación bancaria a la Panamá, un Presupuesto en el que se justifique cada centavo que se gasta; la eliminación del Banco Central y acelerar el proceso de licuación de errores empresariales, es decir, que las firmas que no puedan competir quiebren.

Al respecto, criticó que Milei haya extendido el Impuesto PAIS para las importaciones, con un aumento en la alícuota hasta el 17,5% desde el 14 de diciembre pasado. “Me sorprendió mucho eso, porque es una medida anti dolarizadora. Se necesita un libre movimiento de capitales”, se explayó.

“En el Ecuador no pudimos profundizar en las reformas excepto por la Ley de Responsabilidad Fiscal y el Fondo de Estabilización, Inversión Social y Productiva y Reducción del Endeudamiento Público (Feirep). El Feirep acumulaba el 70% de los excesos petroleros para pagar deuda externa hasta bajarla a 40% del PIB, 20% para cubrir gastos emergentes no considerados en el presupuesto y 10% para gastos de inversión social. La ley y el FIEREP fueron derogados en el 2005 por el entonces ministro de finanzas, Rafael Correa”, apuntó el economista.

“La dolarización de la Argentina es un evento que atraerá mucha atención y esto debe ser aprovechado. En el caso ecuatoriano en 2000-2001 tuvimos la visita de grandes figuras mundiales como el nobel Robert Mundell y Steve Forbes. Desgraciadamente, no hubo mayor interés en seguir sus consejos. El caso argentino seguramente atraerá significativa prensa positiva e interés del sector privado internacional. Se debe aprovechar esta coyuntura”, consignó el documento de Zalles.

Fotos: Adrián Escandar

Hacer Comentario