Aunque el pronóstico respecto del dato de inflación que mañana dará a conocer el INDEC es malo, el Banco Central no tomará ninguna medida de relevancia hoy en su habitual reunión de directorio. Al menos, no avanzará en modificaciones en la tasa de interés de referencia, que se ubica en 91% tras una suba de 13 puntos porcentuales el mes pasado para contener la disparada de los dólares financieros.

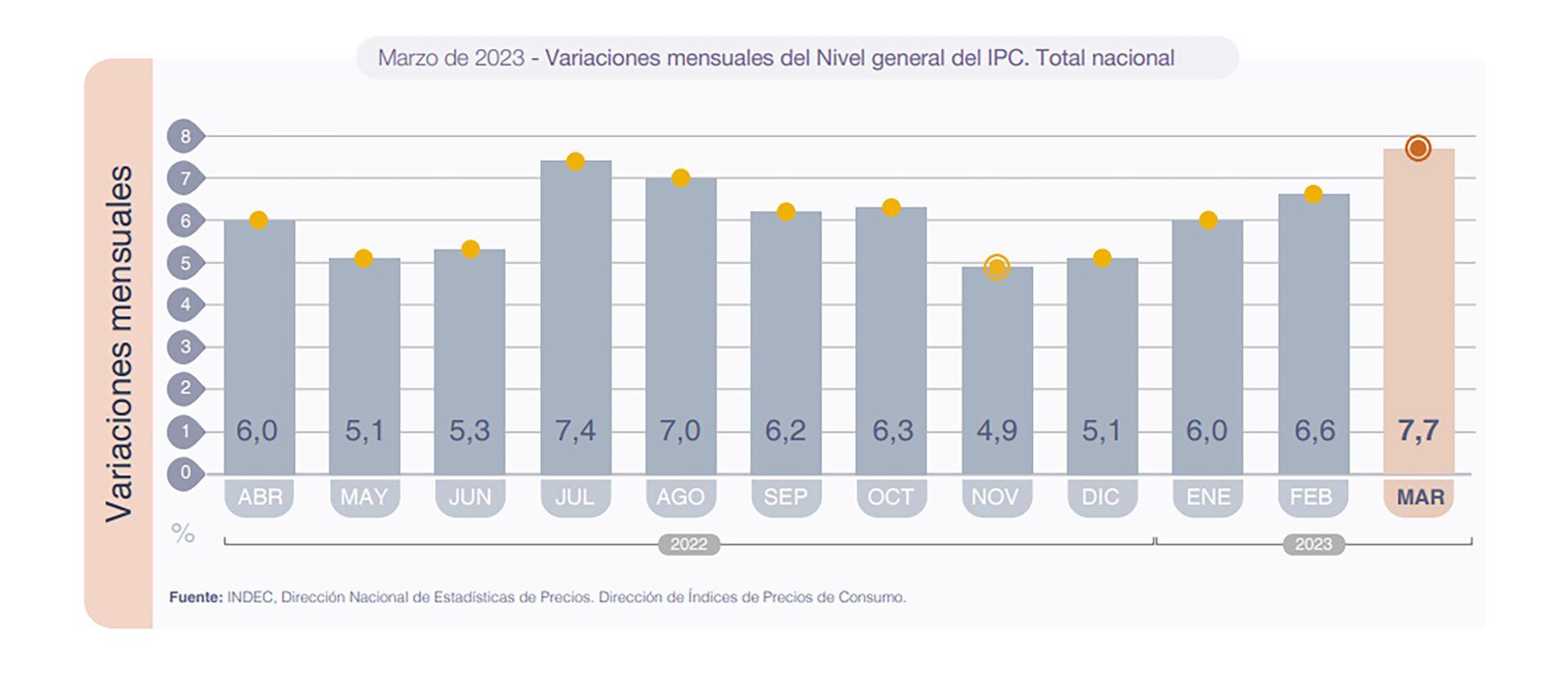

Esto a pesar de que la información preliminar que manejan en los despachos de la autoridad monetaria marca un índice en torno a 8% para abril, incluso unas décimas por encima. Ese registro implicaría un avance respecto al IPC de abril, de 7,7%, y un mayor desequilibrio entre la velocidad a la que suben los precios, la tasa de interés y también la tasa de devaluación. No es una situación novedosa para el equipo económico sino más bien recurrente.

La última vez que se le presentó fue el mes pasado cuando el índice de precios se ubicó por encima de la expectativa y, con cierto rezago, reaccionó con un fuerte ajuste del rendimiento para los plazo fijos además de los pasivos remunerados y se embarcó en una intensa intervención en el mercado del dólar financiero a través de la venta y compra de bonos para calmar las cotizaciones.

Ese dispositivo anti corrida, que hasta ayer mantuvo el valor del dólar financiero por debajo de los $450, no será reforzado en el encuentro de rutina que mantendrán hoy los directores de la autoridad monetaria. Eso, sin embargo, puede cambiar a partir del lunes, en función del impacto que tenga en el mercado un índice mayor al del mes pasado. Por el momento, fuentes oficiales remarcaron que si bien en términos nominales la tasa real es negativa, en términos de tasa efectiva anual, todavía existe un colchón. La tasa de 91% nominal anual, equivalente a 7,5% mensual, se traduce en una tasa efectiva de 141% anual. “Eso contra una expectativa del relevamiento de expectativas de 126% a fin de año. Todavía hay espacio”, aseguraron. No todos, particularmente analistas y operadores, coinciden en ese diagnóstico.

Más allá del pronóstico que reflejó el REM y que computa los primeros meses del año cuando el registro fue menor a 7%, la inflación actual corre desde el mes pasado a una tasa anualizada de 140% con tendencia a acelerarse. De hecho, en el propio Gobierno admitieron que no sólo el dato de abril es malo sino que empeora para los primeros días de mayo. Pero eso no alterará, al menos hasta el lunes, la decisión de mantener sin cambios la tasa de política monetaria.

Sí, en cambio, es de esperar que el Banco Central intensifique la intervención en el mercado para mantener bajo control el dólar financiero. De hecho, desde que se produjo el salto en las cotizaciones el mes pasado, el Gobierno vende un promedio de USD 55 millones diarios. Esa operatoria registró fuertes picos en determinadas ruedas, que empiezan a producirse con más frecuencia. El jueves de la semana pasada y también el martes, el BCRA intervino con más de USD 100 millones para contener las presiones, lo que es un claro indicador de que la calma cambiaria es superficial y las tensiones siguen latentes.

Entre ellas, el principal foco de tensión es cuánto resto tiene el BCRA para sostener la operatoria. Con un nivel crítico de reservas, netas y también brutas, existen cada vez mayores dudas respecto del verdadero poder de fuego. Esto porque si bien gran parte de la intervención se realiza vendiendo bonos en dólares en cartera del Central, la contraparte es la recompra de sólo parte de esos mismos bonos con dólares de las reservas. Es el mecanismo cuestionado por el FMI, que quedó vedado en la última revisión en la que se modificaron las metas y del que el ministro de Economía, Sergio Massa, decidió apartarse aun a costa de reservas que, de acuerdo a quienes hacen las cuentas diariamente, ya no están.

Seguir leyendo:

Los salarios públicos le ganaron ampliamente a la inflación en marzo: 16,3% contra 7,7%

Según un estudio, el 17% de los asalariados registrados y el 45% de los informales son pobres

Hacer Comentario