Exactamente un mes atrás, el gobierno de Javier Milei, a través de las manos ejecutoras del ministro de Economía, Luis Caputo, y el presidente del Banco Central, Santiago Bausili, aplicaron un salto cambiario de 118,3%, para llevar al dólar oficial a $800, para mantenerlo desde entonces en un umbral de estabilización que asume un ajuste del 2% mensual. Este movimiento, en principio, aplicará para enero, febrero y probablemente marzo -según dejaron entrever los funcionarios-, a lo largo de un verano con ineludibles tensiones inflacionarias que replican sobre la operatoria del mercado cambiario.

En su último Informe Monetario Mensual, correspondiente a diciembre, el Banco Central ratificó la estrategia oficial. “En el marco de la transición hacia un régimen que asegure la estabilidad macroeconómica, la nueva administración decidió corregir el tipo de cambio nominal (TCN) bilateral respecto del dólar estadounidense, llevándolo a $800 por dólar. Además, se estableció un sendero de deslizamiento de 2% mensual”, consignó el reporte.

“La idea de fijar el dólar a $800 más crawling del 2% fue para evitar que piensen que arrancamos con tipo de cambio fijo. Ese 2% sabemos que es bajo y se podrá ajustar en adelante. En esta primera etapa, la política cambiaria será el ancla como herramienta complementaria del ancla fiscal, porque el ajuste del gasto que se decidió impactará en las cuentas con rezago”, reconoció el propio Bausili ante banqueros el 13 de diciembre, día que se definió la devaluación diaria más brusca desde enero de 2002.

!function(e,n,i,s){var d="InfogramEmbeds";var o=e.getElementsByTagName(n)[0];if(window[d]&&window[d].initialized)window[d].process&&window[d].process();else if(!e.getElementById(i)){var r=e.createElement(n);r.async=1,r.id=i,r.src=s,o.parentNode.insertBefore(r,o)}}(document,"script","infogram-async","https://e.infogram.com/js/dist/embed-loader-min.js");

Esta jugada es audaz y provisoria. A fin de diciembre la brecha cambiaria entre el dólar mayorista y las cotizaciones libres llegó a caer a un promisorio 10%, pero con el arranque del año este rango de precios retornó al rango de 40%. No deja de ser una cifra positiva si se toma en cuenta que esa diferencia rompió el techo de 200% en octubre de 2023 -cuando el dólar libre llegó a $1.000-, aunque el avance arrollador de la inflación obligaría a corregir las proyecciones a mucha velocidad, hacia el 60% en marzo, con los dólares libres ya con horizonte en los $1.400, según algunos analistas.

Bajo el nuevo escenario político-económico que se proyecta es razonable que tengamos una brecha entre 40 y 60 por ciento (Ullúa)

Aunque se trata de un mes estacionalmente de alta inflación, ya en marzo empiezan a llegar los dólares de la cosecha gruesa, con las exportaciones de soja, maíz y derivados industriales incrementados por la superación de la sequía, que se concentra en el otoño. ¿Será necesaria una nueva devaluación de magnitud o será posible una flotación sin grandes sobresaltos con un mejor contexto de divisas genuinas?, se preguntan en el mercado.

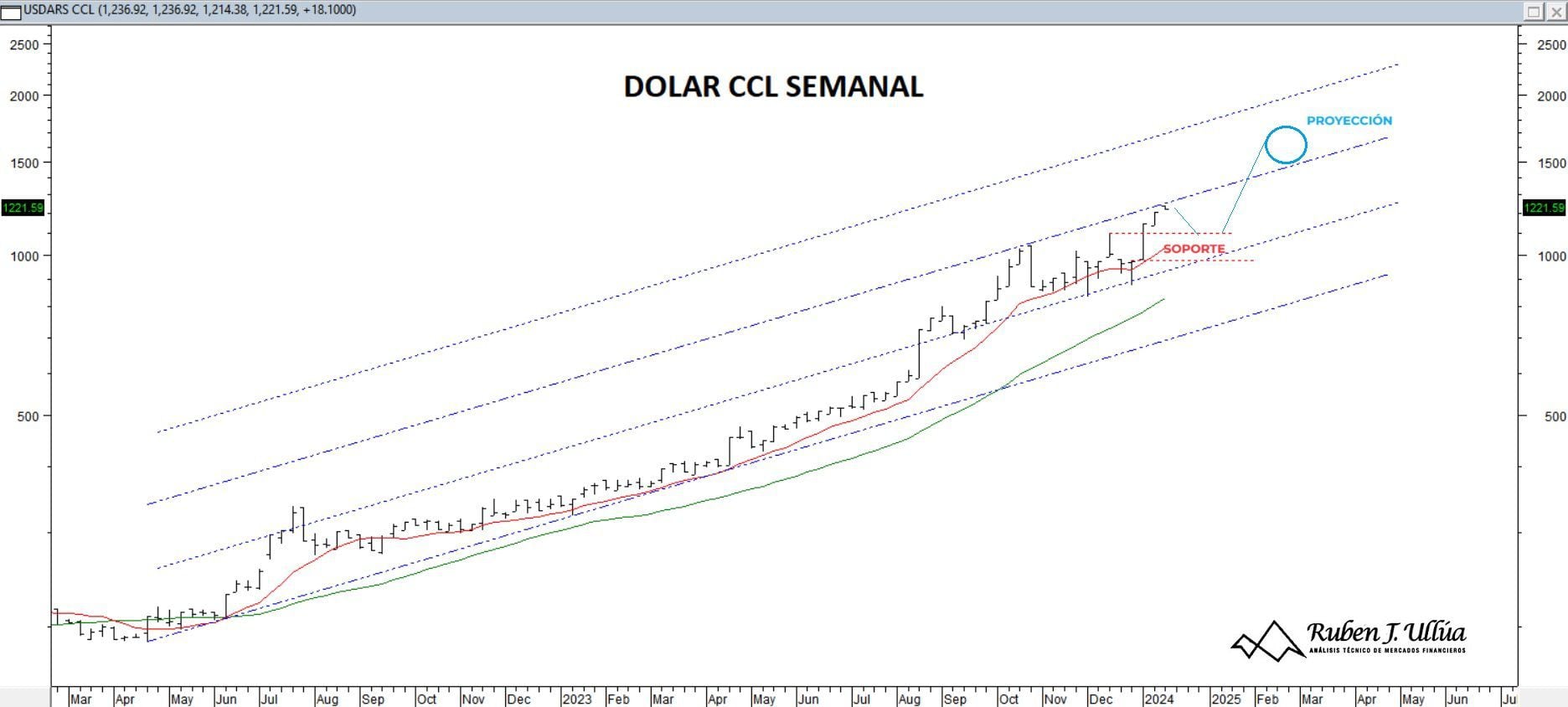

El analista financiero Ruben Ullúa consideró que “el dólar contado con liquidación reconoce resistencia. La suba del dólar de los últimos días coloca la brecha en un rango de 40-50%, que resulta más sustentable. La zona de $1.220 a $1.250 alcanzada es resistencia Podríamos tener un recorte parcial de regreso hacia los 1.100-1.000 pesos”.

“Tras la devaluación, cuando asume el nuevo Presidente, el mercado hizo el achique de spread entre el oficial y los dólares paralelos, que fue excesivo, porque el ‘cepo’ cambiario permanece. Tengo un rango de contención de la brecha que está entre 45 y 65%. Ese rango se había superado tras la pandemia (marzo de 2020) y entiendo que bajo el nuevo escenario político-económico que se proyecta hacia adelante es razonable que tengamos una brecha en ese promedio entre 40% y 60%, que en el análisis técnico considero es una zona de resistencia. Llegado a marzo, de mantenerse esa brecha, los dólares financieros deberían estar operando en un rango de $1.200 a $1.400, no más que eso”, explicó Ruben Ullúa a Infobae.

Los analistas de JP Morgan observan una inflación acumulada que borraría la devaluación de la moneda oficial a principios del segundo trimestre

“Si el escenario de devaluación es del 2% mensual como se proyecta, es posible que esa proyección se sostenga porque de fondo el escenario global es de tasas para abajo y dólar para abajo. El dólar para socios comerciales como Brasil y China va a bajar, creo que sus monedas se van a terminar apreciando y eso va a generar menos presión sobre nuestra moneda y la necesidad de una devaluación de nuestra moneda. No veo un dólar escalando fuerte, sino que lo que hizo fue un reacomodamiento de brecha, y el rango de precios en el cual va a estar trabajando va a ser posiblemente en esa zona de 1.200-1.400 pesos de acá a marzo”, confió Ullúa.

Aunque no estén directamente relacionados, podría existir en marzo una mayor convergencia de las cotizaciones libres con el dólar turista en la zona de los $1.400. Probablemente el gobierno también tenía en mente estas proyecciones hasta la llegada de las divisas de la cosecha gruesa y por eso decidió mantener los impuestos por el 60% para esa demanda por ahorro y consumos con proveedores del exterior.

José María Segura recomendó el pronto abandono del tipo de cambio nominal como ancla de expectativas y su reemplazo por un programa monetario sólido y creíble

El economista Gustavo Ber aportó que “la ‘brecha’ llegó a superar el 40% entre los dólares financieros, un reacomodamiento que era previsto aunque sorprendió especialmente la velocidad. Ello despierta preocupaciones en vista a la próxima caída en la demanda de dinero, lo cual al combinarse aún con tasas reales muy negativas, una acelerada inflación y un crawling-peg a tan sólo el 2%, podría desembocar en un reacomodamiento hacia la zona del 60%, equivalente actualmente al dólar ‘turista’. Así es que sumar divisas del FMI y financiamiento externo resulta crucial para aminorar las crecientes de expectativas de otra devaluación antes de la cosecha gruesa en busca de incentivar la liquidación”.

Para los analistas de JP Morgan, el entendimiento con el FMI permitirá estabilizar la brecha cambiaria en el corto plazo pero, dado el nivel de inflación que enfrenta el país, no evitará que sea necesaria una nueva “recalibración” del dólar oficial en la segunda mitad del año.

Tasas reales muy negativas, una acelerada inflación y un crawling-peg a tan sólo el 2%, podría desembocar en un reacomodamiento de la brecha hacia la zona del 60% (Ber)

“Aunque aún no se han desvelado los detalles del programa macroeconómico, observamos que nuestras estimaciones actuales de inflación para el primer semestre de 2024 sugieren una rápida apreciación del tipo de cambio real, con una inflación acumulada que borraría la devaluación de la moneda oficial a principios del segundo trimestre. Si nuestro perfil de inflación previsto se cumple, sería necesaria una nueva recalibración del tipo de cambio oficial para garantizar la capacidad de acumular reservas en el segundo semestre de 2024 y, por tanto, eliminar gradualmente los controles de capital este año”, destacó el reporte de JP Morgan.

!function(e,n,i,s){var d="InfogramEmbeds";var o=e.getElementsByTagName(n)[0];if(window[d]&&window[d].initialized)window[d].process&&window[d].process();else if(!e.getElementById(i)){var r=e.createElement(n);r.async=1,r.id=i,r.src=s,o.parentNode.insertBefore(r,o)}}(document,"script","infogram-async","https://e.infogram.com/js/dist/embed-loader-min.js");

José María Segura, economista Jefe de PwC Argentina, planteó que “tanto la brecha cambiaria -en mayor medida-, como el indicador de riesgo país, se han comprimido. No obstante, no debe perderse de vista que los riesgos por delante son aún muy importantes. A falta de un plan integral explícito, estos tres conjuntos de medidas -shock fiscal; gradualismo en cuanto a la política monetaria y cambiaria, y desregulación de la economía y reformas estructurales-, que corren por carriles paralelos y a distinta velocidad, deben coordinarse con una cadencia tal que permitan recuperar el equilibrio fiscal para romper la dominancia fiscal, acumular reservas -aún a costa de la mayor monetización necesaria para adquirirlas- y limpiar la hoja de balance del Banco Central para eliminar el componente endógeno que arrastra la política monetaria anterior -aún a costa de incrementar la carga fiscal por traslado de deuda a la Tesorería-”.

“Y todo ello debería converger en un punto no muy lejano en el tiempo, que posibilite el abandono del tipo de cambio nominal como ancla de expectativas y su reemplazo por un programa monetario sólido y creíble. De lo contrario, una inflación perezosa pondrá a prueba la tolerancia social, sin la cual no es posible que maduren y den fruto las reformas estructurales que proponen”, evaluó Segura.

Hacer Comentario