Después de casi cuatro meses de gestión presidencial de Javier Milei, con el aporte decisivo de Luis Caputo al frente del Ministerio de Economía, puede definirse un escenario de corto plazo que quedó trazado con una inicial suba del tipo de cambio en más de 100 por ciento y un achicamiento casi total de la brecha cambiaria, debido a la estabilización del precio de los dólares alternativos.

El dólar mayorista, que es el más importante de la economía porque es el que se utiliza para las operaciones de comercio exterior, subió un 135,4%, desde los $364,41 del 7 de diciembre a los $858 del miércoles último.

En el mismo lapso la inflación acumulada estuvo en un rango de 80% a 90%, mientras que los dólares libres prácticamente no tuvieron cambios entre puntas. El dólar “blue”, hoy a $1.010, operaba a $990 antes de la jura de Milei, mientras que el bursátil “contado con liquidación”, que mediante bonos promediaba $1.019,15, ahora alcanza los 1.065,23 pesos (+4,5%).

!function(e,n,i,s){var d="InfogramEmbeds";var o=e.getElementsByTagName(n)[0];if(window[d]&&window[d].initialized)window[d].process&&window[d].process();else if(!e.getElementById(i)){var r=e.createElement(n);r.async=1,r.id=i,r.src=s,o.parentNode.insertBefore(r,o)}}(document,"script","infogram-async","https://e.infogram.com/js/dist/embed-loader-min.js");

Producto de este movimiento de pinzas –suba del oficial y estabilización de los alternativos– la brecha cambiaria se hundió desde el 171,7% al rango del 20% en el presente, un fenómeno que no se observaba desde octubre de 2019.

En el mismo sentido, el precio de los dólares libres también se desplomó en términos reales, dado el avance de la inflación, también para regresar a niveles de más de cuatro años atrás.

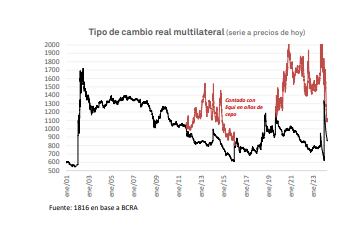

A la vez, el tipo de cambio real se encuentra prácticamente en un nivel de equilibrio en la comparación histórica. Según la medición del Índice de Tipo de Cambio Real Multilateral (ITCRM) que mide el BCRA –en base a las tasas de inflación y devaluación de los países socios comerciales de la Argentina–, alcanza los 103 puntos, sobre un punto de equilibrio teórico de 100 puntos.

!function(e,n,i,s){var d="InfogramEmbeds";var o=e.getElementsByTagName(n)[0];if(window[d]&&window[d].initialized)window[d].process&&window[d].process();else if(!e.getElementById(i)){var r=e.createElement(n);r.async=1,r.id=i,r.src=s,o.parentNode.insertBefore(r,o)}}(document,"script","infogram-async","https://e.infogram.com/js/dist/embed-loader-min.js");

A estos tres factores que convergen –estabilización de los dólares libres, compresión de la brecha y tipo de cambio oficial en equilibrio–, se le suma un cuarto y decisivo factor estacional en el segundo trimestre del año: el superávit de divisas por las exportaciones del agro. Este contexto lleva a especular con la oportunidad de levantar el control de cambios en el corto plazo y probablemente antes de fin de año.

Un informe de la Consultora 1816 puntualizó que “en los primeros tres meses de la gestión Caputo las restricciones cambiarias solo se han relajado muy en el margen, pero hay un amplio consenso sobre que, en algún momento del año, el Gobierno estará en condiciones de avanzar hacia un mercado de cambios unificado”. En este aspecto recalca que el último Staff Report del Fondo Monetario Internacional mencionó la unificación cambiaria como objetivo fin de año, mientras que el propio Miliei reveló que “en junio de este año podría eliminar el cepo al dólar como el paso previo a la dolarización”.

Unificación cambiaria e inversiones en 2024

La Consultora 1816 trazó “tres caminos caminos hacia una potencial unificación” este año y en cada uno de ellos, cuáles serían las decisiones de inversión más adecuadas para asimilar la inminente normalización del mercado de cambios, “dejando de lado –a los efectos de este análisis– escenarios disruptivos para la macro”.

- Escenario 1 – Unificación en cuarto trimestre de 2024 y baja inflación

En este escenario se mantiene el statu quo: la inflación sigue bajando y hay estabilidad en el contado con liquidación, pero el Gobierno determina que durante el segundo y tercer trimestres es demasiado riesgoso liberar el tipo de cambio y que la política monetaria deberá seguir priorizando la destrucción de agregados –por encima de lo que contribuye el superávit fiscal a la contracción monetaria– vía sucesivos recortes de tasas. Es este el escenario en el que tiene sentido posicionarse en tasa fija –incluso a costa de ceder carry y alargar duration) para “perder lo menos posible” en términos reales.

- Escenario 2 – Unificación en cuarto trimestre de 2024 e inflación persistente

Si por distintos motivos la inflación se desacelera más lento a partir del segundo trimestre y/o vuelve a haber presión sobre el contado con liquidación, esto podría evitar que el Central siga recortando tasas agresivamente, lo que haría que tengan mejores retornos las carteras posicionadas a muy corto plazo. En el debate CER versus tasa fija, si la inflación persiste por encima de 5% en el segundo semestre y no hay un cambio significativo en la política de tasas del BCRA, entonces habrá convenido estar comprado en Boncer 2025.

- Escenario 3 – Unificación “hacia mitad de año”

Si bien no hay dudas de que la política económica de la gestión Caputo hasta ahora ha sido decisiva y contundente en lo fiscal y cautelosa y pragmática en lo monetario/cambiario, tanto Milei como suministro de Economía dejan abierta la puerta a que se aceleren los tiempos de la unificación si estuviera disponible un financiamiento externo que permita capitalizar el Banco Central. Es difícil pensar cuáles serían las tasas overnight y a 30 días con un mercado de cambios unificado –más aún una tasa fija a seis meses, por ejemplo, si la unificación se diera en julio de 2024–, ya que dependerían en buena medida del régimen cambiario –y el poder de fuego para intervenir, en caso de ser necesario– y la inflación pre y post unificación. Tampoco queda claro si se podría evitar un salto discreto del A3500 –que debería acelerar temporalmente la inflación– para unificar, dado que si se mantiene el crawling peg de 2% hasta fin de junio de 2024 el Tipo de Cambio Real alcanzaría niveles equivalentes a los que había en el mejor momento de la era Macri. Con tantas moving parts, a priori este escenario podría ser bastante riesgoso para colocaciones a tasa fija con plazos residuales mayores a los tres meses.

Hacer Comentario