El año electoral en la Argentina entra en zona de definiciones en los próximos días, aunque la incertidumbre propia de los meses signados por cambios políticos no se va a despejar al menos hasta fin de año. En ese marco, la economía deja una sola certeza: la inflación será muy alta, por encima del 100% anual, y encontrarle algún tipo de rentabilidad al ahorro -o al menos cobertura para conservar su poder adquisitivo- será todo un desafío.

Los analistas financieros tienen en cuenta estas adversidades y plantean sus escenarios con el tipo de cambio como la variable más delicada ante el adverso escenario económico. En 2023 el Banco Central aceleró la devaluación a una tasa del 100% anual, aunque insistió en mantenerla por debajo del ritmo de suba del promedio general de precios.

“Teniendo en cuenta la extensión del Swap con China y un probable acuerdo con el FMI respecto del próximo pago que incluya un desembolso adicional de dólares habilitados para intervenir en el mercado de cambios, un escenario de shock devaluatorio durante el 2023 pareciera perder probabilidad de ocurrencia. Ante este contexto, lo que resulta posible es que haya una continuidad de la estrategia cambiaria del Gobierno, sosteniendo un desplazamiento del tipo de cambio a una velocidad en línea con la inflación en modo ‘seguidor’. Para traducir a números concretos lo expuesto, durante el primer trimestre la TEA (tasa efectiva anual, valor comparable con inflación anualizada) proyectada estuvo en torno al 93% y en este segundo trimestre se ha elevado a un rango más cercano al 117%”, conjeturó Brian Torchia, gerente de Finanzas Corporativas de PGK Consultores, miembro de TGS Global.

No es posible dejar de considerar como escenario existente el de un estrés financiero y cambiario en la medida en que se acerque y que transcurra el evento electoral (Torchia)

“Es fundamental destacar que no es posible de todas formas dejar de considerar como escenario existente el de un estrés financiero y cambiario en la medida en que se acerque y que transcurra el evento electoral, aunque este punto pareciera sostenerse más por considerar nuestra experiencia como país ante este tipo de eventos que por el accionar concreto del Gobierno. Vale la pena incorporar al análisis la expectativa de reelección de la coalición oficialista, la cual necesita de forma excluyente que tal evento de shock no ocurra. Estos aspectos son los que parecen conjugar razones suficientes para ver como escenario más probable el de la continuidad del gradualismo cambiario actual, mínimamente hasta que se resuelva la elección”, precisó Torchia.

!function(e,i,n,s){var t="InfogramEmbeds",d=e.getElementsByTagName("script")[0];if(window[t]&&window[t].initialized)window[t].process&&window[t].process();else if(!e.getElementById(n)){var o=e.createElement("script");o.async=1,o.id=n,o.src="https://e.infogram.com/js/dist/embed-loader-min.js",d.parentNode.insertBefore(o,d)}}(document,0,"infogram-async");

En este plano, un indicador a considerar es el del dólar futuro, En el Rofex y MAE se pactan estos contratos en pesos, pero atados a la evolución esperada del dólar mayorista, donde interviene el BCRA. Los contratos al fin de diciembre de 2023 , en la zona de los $496, reflejan una expectativa de velocidad de alza del tipo de cambio oficial anualizada (TEA) cercana al 260%, “señal concreta de la necesidad de cobertura y nerviosismo por parte de los agentes de mercado”, evaluó Torchia.

El nivel de reservas

Pese al atraso cambiario, los expertos descartan la posibilidad de un shock devaluatorio sin antes atacar el profundo y persistente déficit de las cuentas públicas. Más aún ante un presente desolador para las reservas del Banco Central, que no tiene dólares líquidos propios.

Las reservas internacionales brutas, en la zona de los USD 32.000 millones son las más bajas en siete años, mientras que los activos netos -sin préstamos y depósitos privados- son negativos en unos 2.000 millones de dólares.

!function(e,i,n,s){var t="InfogramEmbeds",d=e.getElementsByTagName("script")[0];if(window[t]&&window[t].initialized)window[t].process&&window[t].process();else if(!e.getElementById(n)){var o=e.createElement("script");o.async=1,o.id=n,o.src="https://e.infogram.com/js/dist/embed-loader-min.js",d.parentNode.insertBefore(o,d)}}(document,0,"infogram-async");

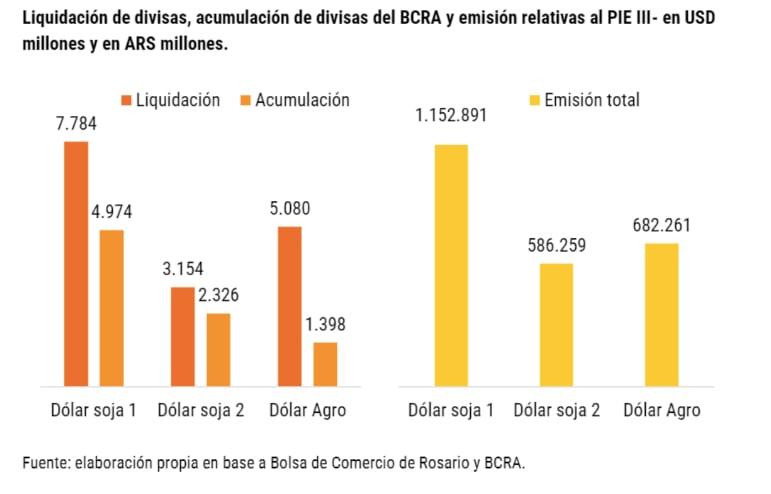

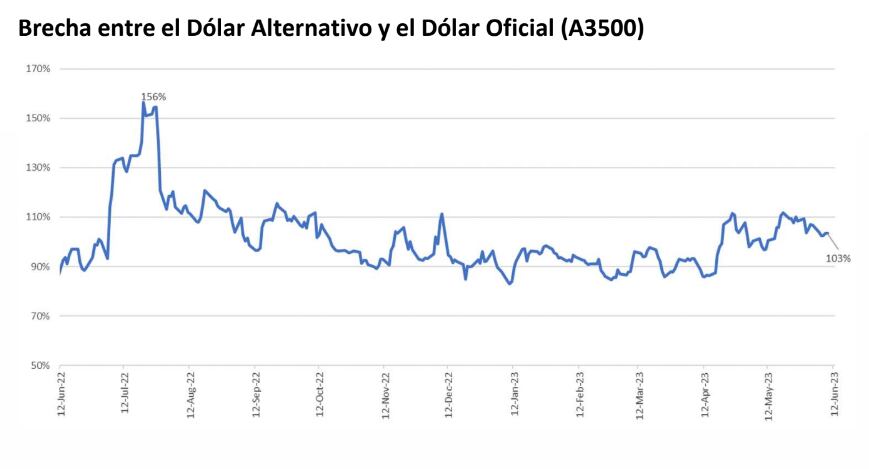

Un análisis del Grupo CREA describió que “buscando a toda costa una devaluación del dólar oficial, el Gobierno está embarcado prácticamente desde que asumió en un sendero de restricciones cambiarias y comerciales crecientes que finalmente se expresan en las cotizaciones paralelas. Sin embargo, el proceso no es inocuo. Además de la distorsión de incentivos que introduce la brecha cambiaria, la demanda va al dólar oficial, pero la oferta intenta ir al paralelo, el control de las autorizaciones y de los pagos de las importaciones están causando que el dólar oficial deje de ser referencia para las compras al exterior”.

Distorsión de incentivos que introduce la brecha cambiaria: la demanda va al dólar oficial, pero la oferta intenta ir al paralelo (Grupo CREA)

“En efecto, las empresas que no pueden acceder al mercado oficial tienen que buscar divisas en el paralelo, por lo que una parte de los productos de la economía pasa a tener costos de producción atados a los dólares alternativos. Así, ante cada nueva ronda de restricciones, se observa que el tipo de cambio se comporta ‘como si’ se estuviera devaluando. De hecho esto ocurrió con el salto de abril (17%) y posiblemente veamos otros cimbronazos de cara a los comicios”, apuntaron desde el Grupo CREA.

“El Gobierno seguiría acelerando el crawling-peg para evitar un salto discreto del tipo de cambio”, consignó Paula Gándara, CIO de Adcap Asset Management .

”Ante las desancladas expectativas inflacionarias el BCRA podría seguir subiendo las tasas de interés para que alcancen niveles reales neutrales. Sin embargo, la decisión no es fácil dado que se considerarían el impacto de la suba de tasas sobre los pasivos remunerados, que hoy en día alcanzan el 10% del PBI”, acotó.

El analista y asesor de negocios Salvador Di Stefano subrayó que “entre los años 2021 y 2023 Argentina registra fuerte déficit fiscal primario, esto implica que ingresos menos egresos tiene resultado negativo, que financia con emisión monetaria porque nadie le presta dinero a la Argentina. Si en este momento el Gobierno decide devaluar el signo monetario, con el fuerte déficit presupuestario y emisión, es muy probable que la economía se encamine a un evento de hiperinflación”.

Por eso, recomendó “no poner el carro delante del caballo, en la economía argentina debemos, inexorablemente, ir a un ajuste presupuestario, y posteriormente, buscar el punto de equilibrio ideal del tipo de cambio. Ir por el camino inverso nos llevará a un problema de difícil solución.

La posibilidad de Massa candidato asegura -no quiere decir que lo vaya a lograr-, que post PASO no habrá salto devaluatorio (Morales)

“Si bien tenemos dudas sobre la salud de la economía para los próximos meses, no hay que dar por muerto al oficialismo en el caso de que el candidato sea Sergio Massa, ya que mide bien, pero sin ganar, en un mano a mano para la segunda vuelta. La posibilidad de Massa candidato asegura -no quiere decir que lo vaya a lograr-, que post PASO no habrá salto devaluatorio, pero también que no habrá un Plan Integral o similar y que se buscará la forma de llegar a octubre con la inflación más baja posible. De todos modos, la cobertura cambiaria hay que mantenerla porque en no más de ocho meses habrá que solucionar el atraso del dólar oficial y lo que no se haga hoy es oportunidad de comprar cobertura barata”, consideró Walter Morales, presidente y estratega de Wise Capital.

Seguir leyendo:

En el primer cuatrimestre de 2024 vencen casi $13 billones de deuda, el equivalente al 8% del PBI

Hacer Comentario