El Ministerio de Economía afrontará hoy la última prueba financiera ante el mercado antes de la celebración de las elecciones primarias, en un contexto de presiones cambiarias crecientes y la expectativa de los inversores por el resultado de las PASO de este domingo. El Gobierno deberá cubrir obligaciones de pago por unos $720.000 millones durante esta primera parte del mes.

La Secretaría de Finanzas activará la primera de las dos operaciones ante el mercado local para colocar bonos en moneda local, con un menú que en este caso estará integrado por títulos indexados a la inflación y con tasa fija. No habrá presencia de bonos dollar linked, ya que no hay vencimientos a renovar de este tipo de instrumentos atados al tipo de cambio oficial.

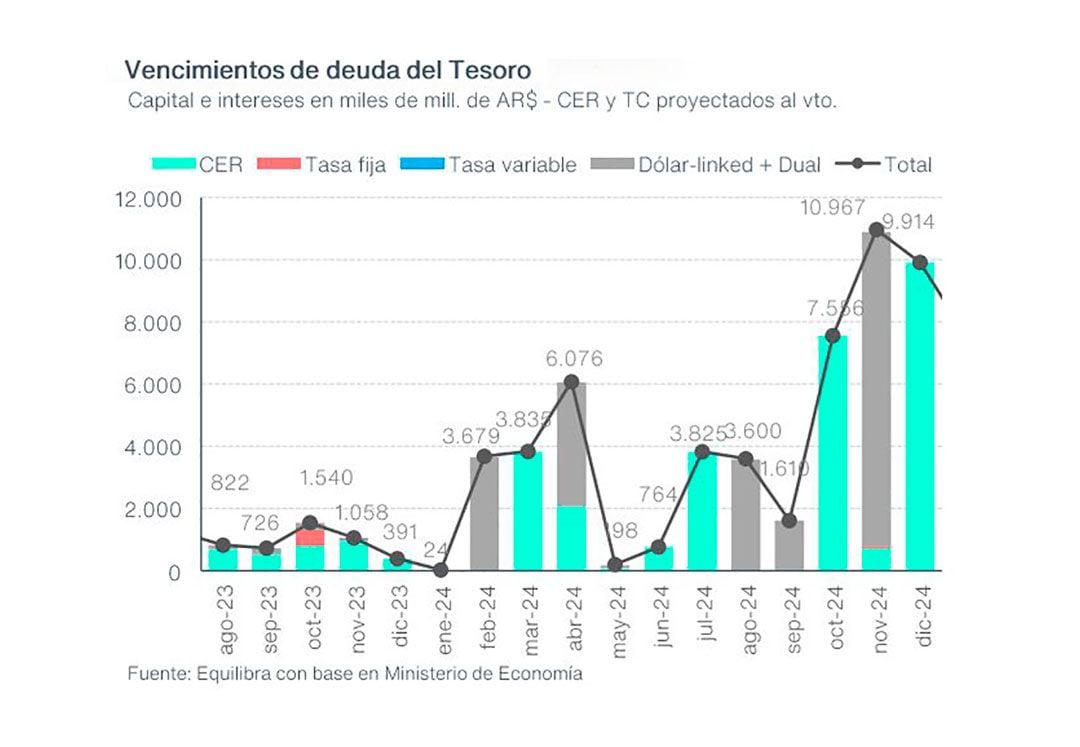

Según aseguraron a Infobae fuentes oficiales, los vencimientos que necesitará cubrir en esta primera quincena Finanzas rondan los $720.000 millones, una cifra menor en comparación con los que afrontó en los últimos meses, y también de menor cuantía en relación a lo que deberá recolectar del mercado en los próximos meses antes del cambio de Gobierno.

La Secretaría de Finanzas activará este jueves la primera de las dos operaciones ante el mercado local para colocar bonos en moneda local, con un menú que en este caso estará integrado por títulos indexados a la inflación y con tasa fija

En esta licitación, el Ministerio de Economía saldrá a buscar financiamiento con bonos a tasa fija y atados al ritmo de precios. Sobre este último instrumento, a su vez, habrá distintas variantes: para los fondos inversores que forman parte del programa de Creadores de Mercado habrá un bono CER con vencimiento el 23 de noviembre y otro el 18 de enero. Para los que no estén en ese programa, tendrán como fecha de finalización durante 2024 el 20 de mayo, el 26 de julio, el 19 de agosto, el 14 de octubre y el 13 de diciembre.

De esa forma, la intención principal del equipo económico será descomprimir los vencimientos de bonos atados al ritmo de precios hacia distintos momentos del año próximo. De acuerdo a datos de la consultora EcoGo, de los 4,6 billones de pesos de vencimientos en pesos que restan en 2023, unos 3,3 billones están indexados a la inflación.

De acuerdo a cifras finas elaboradas por esa consultora en base a datos oficiales, en esos 4,6 billones de pesos habrá especial relevancia del sector privado, al que le corresponderían 3,5 billones. Los dos meses más pesados serán octubre y noviembre, que coinciden con las instancias de elecciones generales y, eventualmente, balotaje. Respectivamente, se vencerán 1,6 y 1,1 billones de pesos.

Analizado por tipo de títulos, EcoGo recogió que 3,3 billones de los 4,6 billones totales están atados a la evolución del índice de precios. Y de esos, 3,3 billones, hay 2,5 billones están en manos del sector privado. Una parte minoritaria corresponderá, hasta fin de año, a bonos dollar linked -$230.000 millones, cerca de la mitad en manos del sector público- y títulos duales -que premian lo más conveniente entre inflación y dólar oficial- con otros $275.000 millones.

Los bonos atados al dólar fueron extendidos en licitaciones recientes a plazos más largos. Así se ve, de acuerdo a la base de datos de esa consultora, que en 2024 habrá vencimientos por este tipo de títulos casi 4,8 billones de pesos que seguirán la variación del tipo de cambio oficial y que pagan luego de un cambio de administración, en medio de expectativas de devaluación.

De acuerdo a cifras finas elaboradas por esa consultora en base a datos oficiales, en esos 4,6 billones de pesos habrá especial relevancia del sector privado, al que le corresponderían 3,5 billones

Lo que pueda conseguir como financiamiento el Tesoro en sus licitaciones de deuda asoma como uno de los elementos principales en los que deberá apoyarse la gestión económica en los próximos meses. El Fondo Monetario, en su último comunicado en que confirmó el acuerdo técnico con el Gobierno, dejó saber que el Palacio de Hacienda deberá depender menos en la asistencia desde el Banco Central.

“La senda fiscal acordada no supone una dependencia adicional del financiamiento monetario directo del déficit fiscal. Los recientes y exitosos canjes voluntarios de deuda han reducido significativamente los riesgos de refinanciación y se espera que apoyen la movilización de financiamiento interno neto adicional durante el resto del año”, planteó el staff.

En algunos despachos oficiales consideran que no es tan lineal la interpretación de que la asistencia al Tesoro quedará congelada hasta fin de año. Hay, además, vías indirectas, como la emisión para sostener el dólar agro hasta fin de mes (según estimaciones privadas implicaría unos $120.000 millones).

“El acuerdo recientemente establecido con los equipos técnicos del FMI desliza que la senda fiscal acordada (que se sostiene en un déficit primario del 1,9% del PBI para 2023) no supone una dependencia adicional del financiamiento monetario directo, por lo que no deberían esperarse nuevos giros en los próximos meses”, aseguraron desde LCG.

El Fondo Monetario, en su último comunicado en que confirmó el acuerdo técnico con el Gobierno, dejó saber que el Palacio de Hacienda deberá depender menos en la asistencia desde el Banco Central

El equipo técnico del organismo apuntó que “las intervenciones en los mercados secundarios de bonos se centrarán en garantizar el funcionamiento normal del mercado, protegiendo al mismo tiempo el balance del banco central”, lo que representa una vía lateral de asistencia al Tesoro. Esta cuestión forma parte de la discusión técnica del FMI con los funcionarios argentinos desde hace varios meses.

“El Tesoro consiguió más de 2 billones de pesos de financiamiento neto en pesos en lo que va del año. La participación del BCRA en el mercado secundario y las regulaciones e incentivos al sector bancario lo ayudaron. En particular, la posibilidad de integrar encajes con títulos del Tesoro y que los bancos hayan alcanzado el límite de tenencias de Leliq favorecieron la compra de Ledes y Lecer”, apuntaron desde la consultora Equilibra.

Seguir leyendo:

En el primer semestre la actividad industrial creció 1,3% y la construcción cayó más de 2%

Dólar libre: cómo se vivió en la city el día de tensión cambiaria por los controles oficiales

Acciones y bonos siguen muy firmes: ¿se subestiman los riesgos post-PASO?

Hacer Comentario