Los canjes de deuda que hizo durante la primera mitad del año despejaron las “torres” de vencimientos en pesos más altas que afrontaba el Ministerio de Economía, aunque restarán cubrir unos 4,6 billones de pesos de obligaciones de pago en moneda local hasta el cambio de gobierno. Por sobre ese monto, además, el equipo económico buscará financiar el déficit para apoyarse en menor medida en la asistencia del Banco Central al Tesoro, en línea con el reclamo que hizo el Fondo Monetario Internacional.

Como otros temas de la agenda económica, la cuestión del financiamiento en el mercado de pesos también formó parte de la discusión técnica con el FMI, y el comunicado del viernes que selló el consenso con el staff también le dedicó un párrafo a esa cuestión y, de la mano, a la emisión monetaria.

“La senda fiscal acordada no supone una dependencia adicional del financiamiento monetario directo del déficit fiscal. Los recientes y exitosos canjes voluntarios de deuda han reducido significativamente los riesgos de refinanciación y se espera que apoyen la movilización de financiamiento interno neto adicional durante el resto del año”, planteó el staff.

En algunos despachos oficiales consideran que no es tan lineal la interpretación de que la asistencia al Tesoro quedará congelada hasta fin de año. Hay, además, vías indirectas, como la emisión para sostener el dólar agro hasta fin de mes (según estimaciones privadas implicaría unos $120.000 millones).

Según la consultora LCG, en ese sentido “en la última semana el BCRA no giró recursos al Tesoro. Ya había transferido $440.000 millones por Adelantos Transitorios y $150.000 millones por Utilidades en los primeros días del mes, superando ampliamente el margen permitido por las metas del acuerdo con el FMI (1,1% del PBI en total vs 0,6% comprometido)”.

“El acuerdo recientemente establecido con los equipos técnicos del FMI desliza que la senda fiscal acordada (que se sostiene en un déficit primario del 1,9% del PBI para 2023) no supone una dependencia adicional del financiamiento monetario directo, por lo que no deberían esperarse nuevos giros en los próximos meses”, aseguraron desde LCG.

Por otra parte, el equipo técnico del organismo apuntó que “las intervenciones en los mercados secundarios de bonos se centrarán en garantizar el funcionamiento normal del mercado, protegiendo al mismo tiempo el balance del banco central”. Esa es, precisamente, otra vía lateral de asistencia al Tesoro, que hace varias revisiones técnicas que el FMI busca, primero medir y, luego, moderar.

Por lo pronto, el porcentaje de roll over (cobertura) que consiguió la Secretaría de Finanzas en los primeros siete meses del año supera el 130 por ciento, con 2,1 billones de pesos de financiamiento neto, o de crecimiento real de la deuda en moneda local.

La semana pasada, la segunda y última licitación de deuda del mes adjudicó, entre las dos rondas de jueves y viernes, unos $770.000 millones, por lo que consiguió un financiamiento neto de $260.000 millones al tomar en consideración todo el mes de julio.

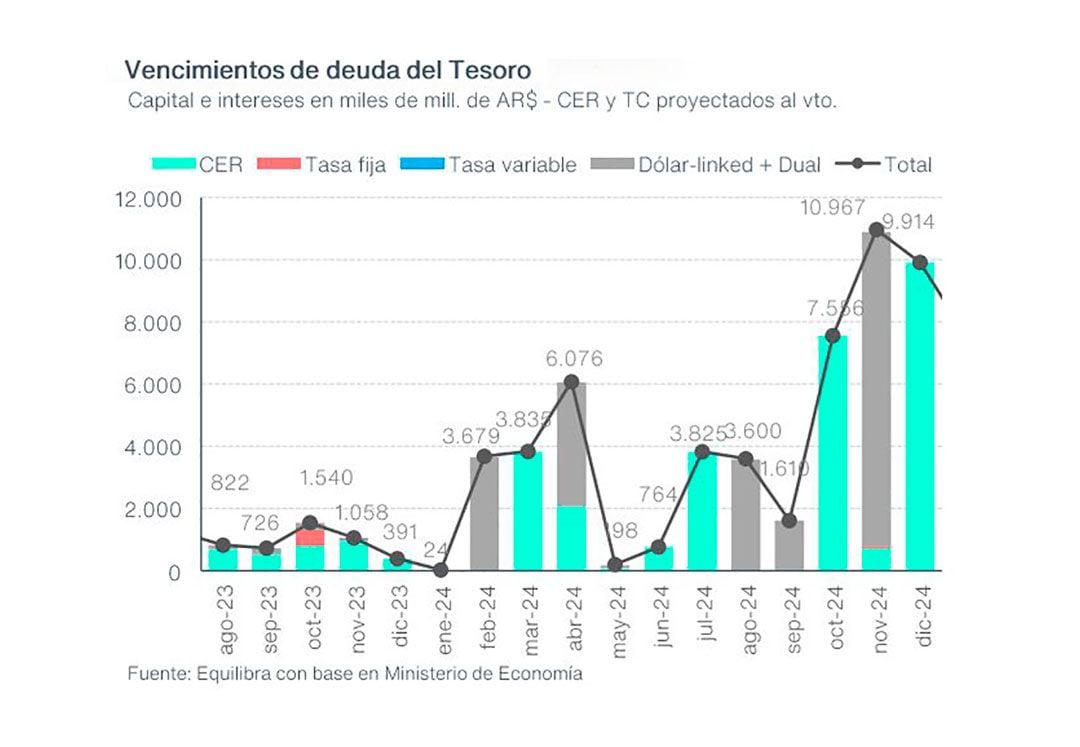

Hacia adelante, en los meses de elecciones, aunque con “torres” de vencimientos más bajas que un par de canjes de deuda atrás, el equipo económico afrontará obligaciones de pago por 4,6 billones de pesos hasta fin de año, concentrados de manera central en bonos indexados a la inflación. La mayor parte de los títulos atados al tipo de cambio fueron extendidos a 2024 o 2025.

De acuerdo a cifras finas elaboradas por EcoGo en base a datos oficiales, en esos 4,6 billones de pesos habrá especial relevancia del sector privado, al que le corresponderían 3,5 billones. Los dos meses más pesados serán octubre y noviembre, que coinciden con las instancias de elecciones generales y, eventualmente, balotaje. Respectivamente, se vencerán 1,6 y 1,1 billones de pesos.

Analizado por tipo de títulos, EcoGo recogió que 3,3 billones de los 4,6 billones totales están atados a la evolución del índice de precios. Y de esos, 3,3 billones, 2,5 billones están en manos del sector privado. Una parte minoritaria corresponderá, hasta fin de año, a bonos dollar linked -$230.000 millones, cerca de la mitad en manos del sector público- y títulos duales -que premian lo más conveniente entre inflación y dólar oficial- con otros $275.000 millones.

Los bonos atados al dólar fueron extendidos en licitaciones recientes a plazos más largos. Así se ve, de acuerdo a la base de datos de esa consultora, que en 2024 habrá vencimientos por este tipo de títulos casi 4,8 billones de pesos que seguirán la variación del tipo de cambio oficial y que pagan luego de un cambio de administración, en medio de expectativas de devaluación.

La montaña de vencimientos para 2024 luce cifras onerosas: habrá, en total para el año próximo, 67 billones de pesos de obligaciones de pago de deuda en pesos. La particularidad es que de ese total, 17,5 billones corresponden a tenedores privados. Poco menos de 50 billones están en manos del propio sector público.

“El Tesoro estuvo convalidando una tasa del 143% efectiva anual en sus instrumentos a tasa fija, mientras que para los plazos más largos continúa colocando deuda indexada por CER (actualmente cotizando CER +10%) y/o tipo de cambio (TC -3%)”, resumió LCG respecto al último movimiento de tasas de interés en las licitaciones de deuda.

Por su lado, Portfolio Personal Inversiones destacó que en las últimas operaciones “el 51,4% de lo levantado fue a través de títulos ajustables por inflación, mientras que el 28% fue vía instrumentos tasa fija y el 20,6% restante por estrategias Dollar Linked. Como habíamos pensado el Tesoro fue bastante generoso con las tasas licitadas para el segmento dólar linked”, apuntaron.

“En un contexto donde las últimas novedades cambiarias deterioraron la eficacia de las estrategias dollar linked de corto plazo, esperábamos que convalidaran tasas más elevadas a las expuestas en el mercado secundario (pre-anuncio de condiciones)”, concluyó PPI.

Seguir leyendo:

Precios Justos hasta las PASO: qué pasará con los controles luego de las elecciones

Qué hay realmente en el interior de la bóveda del Banco Central

Hacer Comentario