La devaluación del peso del 54% aplicada en un solo día a modo de shock el pasado 13 de diciembre, que elevó al tipo de cambio oficial en 118,3% hasta los 800 pesos, ayudó en el corto plazo a acelerar las liquidaciones de exportadores. En el primer tramo del gobierno de Javier Milei el Banco Central consiguió hilvanar 14 ruedas operativas seguidas con compras en la plaza cambiaria, frente a una demanda diezmada por un dólar mucho más caro y ciertas restricciones que todavía se mantienen en la plaza.

Así, el panorama de compras oficiales del cierre de 2023 no tiene garantías de extenderse a lo largo del 2024. La necesidad de divisas de los sectores productivos tenderán a desplazar la demanda oficial, con un dólar que pierde rápidamente competitividad contra la inflación, y los compromisos de deuda soberana que le ponen barreras al crecimiento de los activos del Central.

En este sentido, el BCRA efectuó compras por un total de USD 2.897 millones en el mercado de cambios desde el lunes 11 de diciembre. A su vez, diciembre finalizó como el mes más positivo para la intervención cambiaria (+2.085 millones) desde septiembre de 2022 (USD 4.966 millones, con el primer esquema del dólar “soja”).

!function(e,n,i,s){var d="InfogramEmbeds";var o=e.getElementsByTagName(n)[0];if(window[d]&&window[d].initialized)window[d].process&&window[d].process();else if(!e.getElementById(i)){var r=e.createElement(n);r.async=1,r.id=i,r.src=s,o.parentNode.insertBefore(r,o)}}(document,"script","infogram-async","https://e.infogram.com/js/dist/embed-loader-min.js");

No obstante, las reservas internacionales brutas no crecieron en la misma proporción. Quedaron en USD 23.071 millones, por lo que ganaron USD 1.863 millones desde que Javier Milei llegó al Gobierno –con Santiago Bausili como presidente del BCRA–, unos USD 1.000 millones menos que lo absorbido en el mercado. La cifra refleja la dificultad para acopiar divisas en el activo de la entidad aún con todos los caminos allanados para hacerlo, ya que desde la devaluación el Central se viene quedando con más de la mitad del monto ofertado.

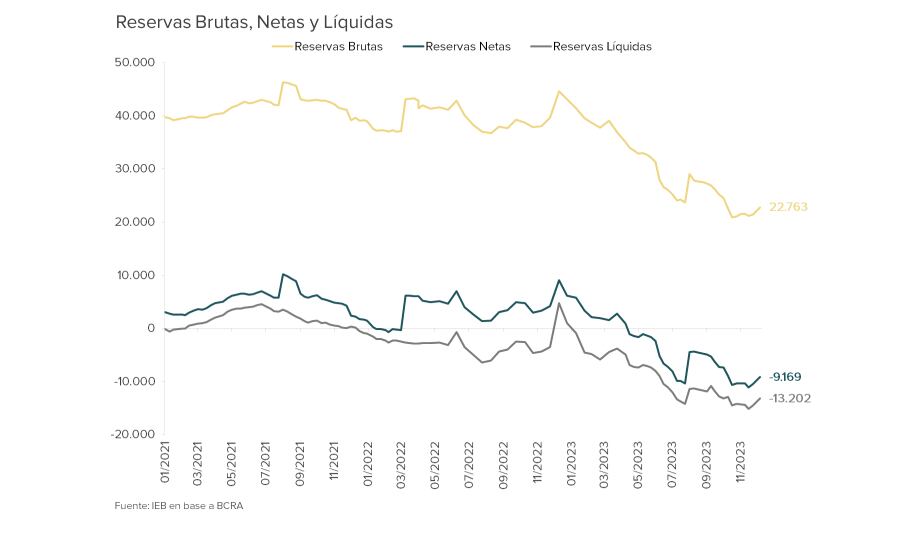

El 2023 fue calamitoso para el balance del BCRA, que perdió el 48,3% de sus reservas brutas, unos USD 21.527 millones, desde los USD 44.598 del cierre de 2022. El 10 de noviembre tocaron un piso de USD 20.905 millones, un mínimo desde el 20 de marzo de 2006.

!function(e,n,i,s){var d="InfogramEmbeds";var o=e.getElementsByTagName(n)[0];if(window[d]&&window[d].initialized)window[d].process&&window[d].process();else if(!e.getElementById(i)){var r=e.createElement(n);r.async=1,r.id=i,r.src=s,o.parentNode.insertBefore(r,o)}}(document,"script","infogram-async","https://e.infogram.com/js/dist/embed-loader-min.js");

En la misma línea, si se contabilizan las reservas netas -al descontarle a las brutas los depósitos privados y préstamos- éstas todavía marcan un histórico saldo negativo del orden de los USD 9.000 millones, apenas sobre el piso de USD 11.500 millones pre-devaluación.

“Gracias a las abultadas compras en el MULC, las reservas netas pudieron recuperarse desde un mínimo histórico de -USD 11.502 millones alcanzado en la antesala a la devaluación de Caputo. Precisamente, escalaron USD 2.268 millones desde entonces hasta un estimado de -USD 9.235 millones, el mayor nivel desde fines de octubre, en la víspera del pago al FMI de aquel mes. Tomando mayor perspectiva, en 2023 se desplomaron USD 17.941 millones desde +USD 8.706 millones al cierre de 2022″, precisaron los analistas de Portfolio Personal Inversiones.

“Dado que también se anunció que el tipo de cambio oficial nominal seguirá un crawling peg de 2% mensual, si la inflación resulta, por ejemplo, del 25% en diciembre y del 20% en enero, ya en febrero algunos tipos de cambio efectivos reales, como trigo, carne, no tradicionales y dólar tarjeta, la variación efectiva podría ubicarse en valores negativos”, aportó un reporte del IERAL de la Fundación Mediterránea.

“El Banco Central viene recuperando reservas a un ritmo del orden de los 230 millones de dólares/día, hasta un acumulado de 2,3 mil millones en las diez ruedas posteriores a la devaluación que llevó el tipo de cambio oficial a 800 pesos por dólar. Sin embargo, estas tendencias del sector externo no pueden ser extrapoladas para el 2024, ya que involucran factores temporales. Los saldos positivos del Central quedarían en 75 millones/día en caso que las importaciones se pagaran sin las demoras y regulaciones que subsisten”, apuntaron desde el IERAL.

Pagos de deuda en dólares

En lo referido al pago de obligaciones en moneda extranjera a manos del Gobierno, el primer cuatrimestre de 2024 tiene exigencias accesibles. Entre enero y abril el Tesoro nacional deberá afrontar pagos en moneda extranjera por USD 17.240 millones, aunque más de la mitad, unos USD 9.421 millones, son intra-sector público que, se prevé, se renovarán en forma automática.

Según la OPC (Oficina de Presupuesto del Congreso de la Nación), están previstos pagos de títulos públicos a acreedores privados por USD 1.577 millones en enero, otros USD 11 millones en marzo más USD 7 millones en abril. En febrero de 2024 recae un vencimiento de Letras colocadas a organismos públicos por USD 1.174 millones, que es de esperar sean refinanciadas.

Las compras oficiales de divisas desde el 11 de diciembre (USD 2.897 millones) no se replicó en la misma proporción en el crecimiento de reservas (USD 1.863 millones)

Por otra parte, hay cancelación de deuda con el FMI por USD 1.915 millones en enero, USD 763 millones en febrero y USD 1.915 millones en abril, lo que totaliza unos USD 4.592 millones en el primer tramo del año que viene. Hay otros USD 1.633 millones a saldar con otros organismos multilaterales entre enero y abril, discriminados en unos USD 436 millones en enero, USD 214 en febrero, USD 725 millones en marzo y USD 257 en abril de 2024.

Asimismo recaen vencimientos acumulados por USD 8.247 millones en el primer cuatrimestre correspondientes a Letras que el Tesoro le colocó al Banco Central. Se descuenta que “los vencimientos en dólares por Letras Intransferibles no implicarán erogaciones por parte del Tesoro ya que se renuevan al vencimiento”, consideraron desde la OPC.

Licuación implacable

A todo esto, la presión cambiaria por la excesiva liquidez en pesos será un indicador a tener en cuenta. En un principio, se espera que las colocaciones de deuda del Tesoro empiecen a tomar las riendas para capturar los pesos que quedan liberados en el mercado.

Los pasivos remunerados del BCRA alcanzaban el 28 de diciembre último unos $26 billones ($25.978.152, principalmente Pases pasivos a un día), unos USD 32.153,2 millones al tipo de cambio oficial. Si bien la “licuación” fue implacable con este stock, todavía representa más que las reservas internacionales y constituyen una amenaza de desbordante liquidez frente ante las tasas reales negativas.

!function(e,n,i,s){var d="InfogramEmbeds";var o=e.getElementsByTagName(n)[0];if(window[d]&&window[d].initialized)window[d].process&&window[d].process();else if(!e.getElementById(i)){var r=e.createElement(n);r.async=1,r.id=i,r.src=s,o.parentNode.insertBefore(r,o)}}(document,"script","infogram-async","https://e.infogram.com/js/dist/embed-loader-min.js");

La reducción de pasivos remunerados fue notoria si se tiene en cuenta que al cierre de 2022 totalizaban $10,1 billones ($10.088.614, principalmente Letras de Liquidez -Leliq- a 28 días), entonces unos USD 56.946 millones al tipo de cambio oficial.

“A esto se le suma la licuación masiva llevada a cabo por el BCRA y el Tesoro, que a través de la baja de tasa de referencia y las últimas licitaciones del Tesoro buscaron reducir al mínimo la emisión endógena por pasivos de la autoridad monetaria y migrar esos fondos a títulos del Tesoro. Con las tasas mínimas que fueron convalidadas en las licitaciones frente a un ritmo inflacionario que se espera se encuentre por encima del 20%, los rendimientos reales resultarán penosos, a lo cual se agrega que aún existe una gran masa de pesos buscando un destino”, consideraron los analistas del Grupo IEB (Invertir en Bolsa).

“De este modo, el comportamiento de los dólares financieros estará sujeto al sostenimiento de compras de divisas por parte del BCRA y la efectividad de las anclas fiscales y monetarias en la formación de expectativas para los próximos meses, la cual podría peligrar a medida que la demanda de dinero caiga y la inflación se acelere”, agregaron.

“Se confirma entonces que el saneamiento de pasivos remunerados -excedente monetario- será vía licuación inflacionaria; una estrategia arriesgada y que implicará una importante pérdida para los ahorristas”, sintetizó Invecq Consultora Económica.

Durante diciembre el BCRA emitió $2,3 billones para la compra de USD 2.897 millones en el mercado de cambios

“De acuerdo con el diagnóstico oficial, es imposible salir del cepo sin antes sanear el balance de la entidad. ¿Cómo se está realizando esa depuración en Reconquista 266 mientras rige el control de capitales? A la luz de la reciente decisión de bajar las tasas de interés, la respuesta sería una feroz licuación de todos los pesos. A su vez, los primeros pasos de la política monetaria buscan incentivar que los bancos reemplacen deuda del BCRA por títulos del Tesoro”, observaron desde GMA Capital.

Hacer Comentario