Ya con plena vigencia el régimen de regularización de activos -blanqueo- y el régimen especial de ingreso del Impuesto sobre los Bienes Personales -Reibp- aprobados con la Ley 27.743, se presentan varias oportunidades.

Son importantes las diferencias con el último blanqueo de activos exitoso, donde a principios de 2017 mediante el “sinceramiento fiscal” se exteriorizaron activos por USD 117.000 millones, y se recaudaron unos USD 9.500 millones.

Fundamentalmente el nuevo régimen de regularización de activos pone el acento en la entrada de divisas y en la inversión, en lugar de privilegiar los ingresos fiscales.

El régimen consta de tres etapas, con alícuotas crecientes sobre el excedente de activos por valor de US 100.000, del 5%, 10% y 15% para quienes adhieran, respectivamente, hasta fin de septiembre y diciembre de 2024, y de marzo de 2025, fechas en que deberán ingresar como mínimo el 75% de los fondos.

El nuevo régimen de regularización de activos pone el acento en la entrada de divisas y en la inversión, en lugar de privilegiar los ingresos fiscales

Sin embargo, quienes regularicen dinero en el país o en el exterior, incluidos los criptoactivos, solo pueden hacerlo en la primera etapa. Mientras que el dinero en efectivo deberá ser depositado o transferido a una cuenta especial de regularización de activos (CERA) abierta previamente en un banco o un sociedad de Bolsa (ALyC), los criptoactivos deben transferirse a una sociedad proveedora de servicios de activos virtuales (PSAV).

El dinero en efectivo tiene adicionalmente su propia franquicia de USD 100.000, aunque quizás el mayor incentivo sea que ni siquiera deberá pagarse el impuesto especial de regularización del 5%, sin importar el monto regularizado, si los fondos son mantenidos o invertidos hasta el 31 de diciembre de 2025 en los instrumentos o fines autorizados, incluyendo la reinversión de los resultados.

(JUSTIN LANE/)

Quienes posean tenencias no declaradas de títulos valores en el exterior pueden liquidarlas y el resultado transferirlo a una cuenta CERA en el país para gozar también de la exención del impuesto especial de regularización.

Los fondos pueden invertirse exclusivamente en títulos públicos de cualesquiera de los niveles del Estado, en fideicomisos financieros destinados a la inversión productiva, en fondos comunes de inversión y en acciones, ambos con oferta pública, y también en proyectos inmobiliarios nuevos o con un grado de avance inferior al 50% del proyecto.

Las opciones para rentabilizar el efectivo regularizado en este sentido son muchas y variadas, según la oferta disponible, pero también podrá utilizarse para adquirir bienes y servicios, en la medida que el vendedor abra a su vez una cuenta CERA para recibir los fondos.

Los beneficios

Se pueden mencionar por un lado una mejor disponibilidad de los activos regularizados, sobre todo si se trata de dinero en efectivo fuera del sistema financiero, lo que permite utilizarlo para la compra de bienes registrables o invertirlo con un retorno real en dólares.

Quienes exterioricen activos quedan liberados de toda acción civil y de las multas por evasión

Por otro lado, y entre los específicamente detallados en la regulación, quienes exterioricen activos quedan liberados de toda acción civil y de las multas por evasión, así como del pago de los impuestos omitidos originados en los activos declarados. Sin embargo, debe considerarse que este beneficio puede decaer si la AFIP detectara bienes no declarados superiores al 10% del valor de los activos exteriorizados.

Finalmente, la estabilidad fiscal hasta 2038, en conjunto con el Reibp.

Impuesto a los activos particulares

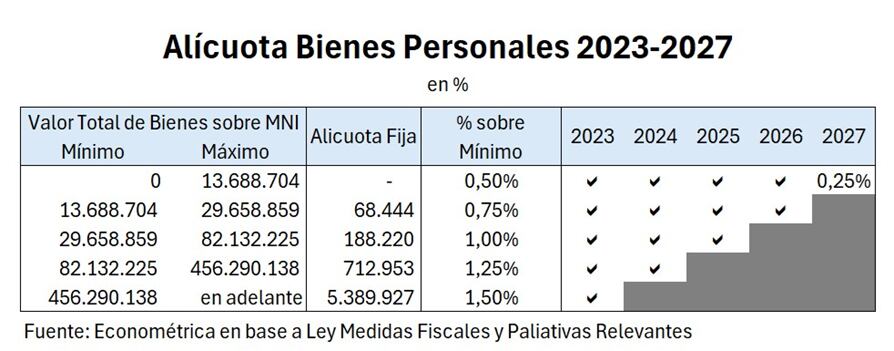

La Ley de Medidas Fiscales Paliativas y Relevantes también introdujo importantes y positivos cambios para el Impuesto sobre los Bienes Personales. El mínimo no imponible (MNI) subió desde casi $11,3 millones en 2022 a $100 millones desde 2023 para el conjunto de bienes, excepto la vivienda del contribuyente que pasó desde $56,4 millones a $350 millones, lo que equivale a un incremento real del MNI de casi 3 y 2 veces, respectivamente.

Adicionalmente, se unificaron las alícuotas de los bienes declarados en el exterior con los declarados en el país, y se recortó la escala máxima, desde 1,75% (2,25% para bienes en exterior), la cual quedó en 1,50% para el año fiscal 2023 y para todos los bienes.

La ley ya establece una poda de la última escala máxima a partir de este 2024, para pasar al 0,25% sobre el MNI a partir de 2027. También incorpora un beneficio para los contribuyentes cumplidores por los períodos fiscales 2020 a 2022 y que no tengan que ingresar el blanqueo, que consiste en una reducción de 0,50 puntos porcentuales de la alícuota correspondiente hasta 2025. Sin embargo el mayor beneficio tal vez consista en adherir voluntariamente al Reibp, el cual presenta varias ventajas respecto al régimen normal.

En primer lugar, permite pagar el impuesto solo por bienes alcanzados sobre el MNI a fin de 2023 valuados al fin de 2023 al tipo de cambio oficial a fin de 2023, a una alícuota de 0,45% por los cinco años comprendidos entre 2023 y 2027. Esto equivale a 2,25% del valor gravado por 2023, pudiendo computarse los créditos fiscales que se tengan, y los anticipos y pagos a cuenta del impuesto sobre los bienes personales realizados.

Quienes exterioricen bienes por el régimen de regularización de activos también podrán adherir al Reibp a una alícuota del 0,5% por los cuatro períodos fiscales entre 2024 a 2027, o 2% del valor de los bienes regularizados

Quienes exterioricen bienes por el régimen de regularización de activos también podrán adherir al Reibp a una alícuota del 0,5% por los cuatro períodos fiscales entre 2024 a 2027, o 2% del valor de los bienes regularizados.

Cabe destacar que de no adherir por dichos bienes exteriorizados tampoco podrán hacerlo por los bienes en situación normal.

Los beneficios del Reibp

En primer lugar, cualquier aumento patrimonial, con excepción de las donaciones y otras liberalidades, quedará exento del pago del impuesto hasta 2028. Adicionalmente quien adhiera no podrá ser gravado por el IBP, ni por cualquier otro impuesto nacional que grave parte o todo su patrimonio, por encima del 0,25% anual a partir de 2028 y hasta 2038.

La estabilidad fiscal por los próximos catorce años cobra fundamental relevancia cuando se recuerda el reciente “aporte solidario y extraordinario”, pero también los diversos intentos de establecer impuestos adicionales y periódicos sobre la riqueza.

Es importante tener en cuenta que para no perder los beneficios del Reibp se deberá pagar como mínimo 75% del impuesto determinado antes del vencimiento de la declaración jurada, que por los bienes no exteriorizados opera según el calendario para el IBP, del 18 al 20 de septiembre próximos.

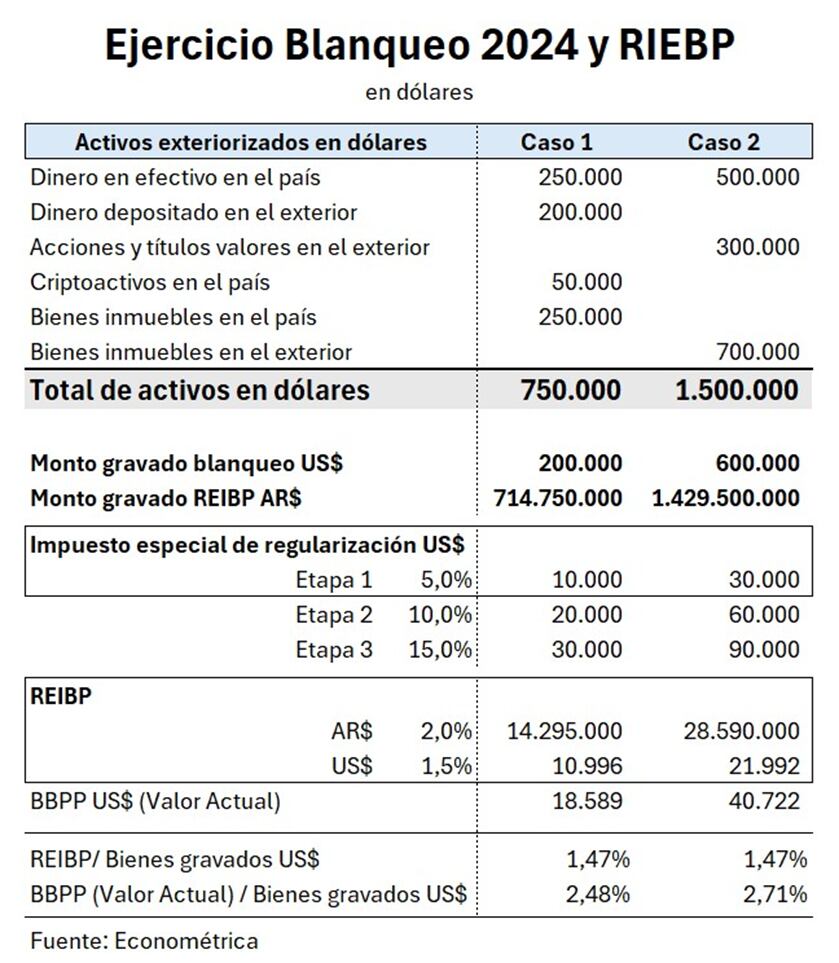

Para los bienes regularizados, deberá integrarse el dicho 75% mínimo del impuesto en cada etapa del blanqueo a la que se adhiera: 1) con activos por USD 750.000, de los cuales incluye un inmueble en el país; y 2) con activos por USD 1,5 millones, incluye un inmueble en el exterior.

En caso 1 el dinero totaliza USD 450.000, mientras USD 100.000 pueden disponerse libremente desde el 1 de octubre sin pagar el impuesto especial de regularización, por los USD 350.000 restantes deberán invertirse hasta el 31 de diciembre de 2025, sólo dieciséis meses, para no pagar la alícuota del 5 por ciento.

Por su parte, los bienes inmuebles en el país por USD 250.000 y los criptoactivos por USD 50.000 gozan de su propia franquicia de USD 100.000, e ingresando en la Etapa 1 sólo corresponderá ingresar la tasa del 5% sobre el exceso de USD 200.000, equivalente a 10.000 dólares.

En el caso 2, con USD 300.000 en acciones y títulos valores en el exterior la mejor estrategia es liquidar esos activos y reinvertir los fondos en una cuenta CERA en el país hasta el 31 de diciembre de 2025 junto con el exceso de USD de 400.000 en efectivo en el país, y así evitar el pago del impuesto especial del 5 por ciento.

Al igual que en el caso 1, por los inmuebles en el exterior por USD 700.000, ingresando en la Etapa 1 sólo corresponderá el pago de USD 30.000 equivalentes al 5% sobre el exceso de 600.000 dólares.

En ambos casos adhiriendo además al Reibp la totalidad de los bienes en dólares se valúan en pesos al tipo de cambio oficial a la fecha de presentación de la declaración jurada.

Adhiriendo al Reibp la totalidad de los bienes en dólares se valúan en pesos al tipo de cambio oficial a la fecha de presentación de la declaración jurada

En este sentido, si bien la alícuota equivale al 2% de los activos regularizados, la brecha aproximada del 36% entre el tipo de cambio libre y el oficial permite que sólo sea necesario liquidar menos del 1,5% del valor de los activos en dólares para cumplir con la obligación fiscal.

Si por el contrario se prefiriera optar por el régimen general del IBP, se pierde el beneficio de la brecha actual, y el valor actual del impuesto para los próximos cuatro años alcanza hasta 2,7% del valor en dólares de los bienes blanqueados, considerando una tasa de descuento del 5% en dólares.

Consideraciones finales

Tanto el blanqueo como el Reibp constituyen importantes mecanismos para potenciar la actividad económica a través de la inversión en el país, al reducir significativamente la presión fiscal y los incentivos a la evasión, mientras que en el corto plazo se incrementan los recursos tributarios necesarios para mantener el equilibrio de las finanzas públicas.

Pero en particular, ambos regímenes se presentan como una oportunidad, tal vez única, para reducir significativamente la carga tributaria, mantener la estabilidad fiscal por varios años, y disponer con mayor libertad de los propios activos, sobre todo en un contexto global donde prima la transparencia y se incrementa la cooperación entre países para combatir el terrorismo.

El autor es Analista económico y financiero de Econométrica y miembro de Fundación Apolo

Hacer Comentario