Con un clima en el mercado bastante más inquieto del que se percibió en los inicios de la gestión económica de Javier Milei, el Gobierno entrará esta semana en una fase mucho más compleja. La buena racha de compras netas de divisas tras la devaluación y la consiguiente acumulación de reservas del Banco Central, que ya supera los USD 3.000 millones, se topará con una agenda mucho más desafiante. En principio, el martes las reservas acusarán el impacto del pago por USD 1.600 millones a los acreedores privados. De esa cifra, sin embargo, sólo la mitad, unos USD 800, se verán reflejados en una caída de las reservas ya que se calcula que al menos 50% de la tenencia de esos bonos está en manos de organismos públicos, entre ellos, el propio Banco Central.

Los preparativos para ese pago comenzaron el viernes, cuando se publicó en el Boletín Oficial el decreto que habilita al Tesoro a colocarle una letra intransferible al Banco Central por USD 3.200 millones. Esa cifra coincide con el monto de intereses a pagar de esos bonos durante todo el año. Pero también coincide con los pagos a realizar a los acreedores privados y al FMI sólo durante enero. El dato hizo que el mercado interpretara de inmediato que la negociación con el Fondo Monetario se dilata, lo que sumó presión sobre las cotizaciones del dólar financiero. El corolario fue un ensanchamiento de la brecha cambiaria que, tras tocar mínimos de 15%, cerró la semana en 34 por ciento.

El ministro Luis Caputo buscará al menos garantizarse los desembolsos para cubrir los vencimientos más próximos y despejar dudas en el mercado

Las instancias y trascendidos de esa negociación con el FMI que se inició el viernes será, también, uno de los puntos con los que deberá lidiar el ministro de Economía, Luis Caputo, quien al menos busca garantizarse los desembolsos para cubrir los vencimientos más próximos, para despejar dudas en el mercado. Los indicios tras el primer día de encuentro con los técnicos del FMI fueron insuficientes en ese sentido. Particularmente cuando está instalada en el mercado cierta expectativa de fondos frescos.

El frente comercial también depara momentos menos auspiciosos a partir de la próxima semana. El 13 de enero se activa el calendario de pagos, por el que el Banco Central deberá afrontar pagos por al menos USD 600 millones hasta febrero. Ese cronograma probablemente se retrase unos días, ofreciendo una ventana más de oxígeno para las compras del Central ya que, en la práctica, el nuevo régimen de importación estuvo operativo entre 4 y 5 días después de los anuncios. En el equipo económico garantizan que los dólares para los importadores estarán disponibles y confían que el fluir de esos pagos tal como se estableció descomprimirá el malestar que persiste entre los importadores, particularmente del sector industrial. La cúpula de la Unión Industrial Argentina planteó el viernes al presidente del Banco Central, Santiago Bausili y el director de la entidad, Alejandro Lew, la posibilidad de una flexibilización de ese calendario y se topó con una cerrada negativa.

“Si bien esta suba no es para nada auspiciosa para los agentes económicos, no representa un problema mayor para el Gobierno dado que era previsible que la brecha vaya a valores que tenía en un principio de la gestión (50%)” (Gabriel Caamaño)

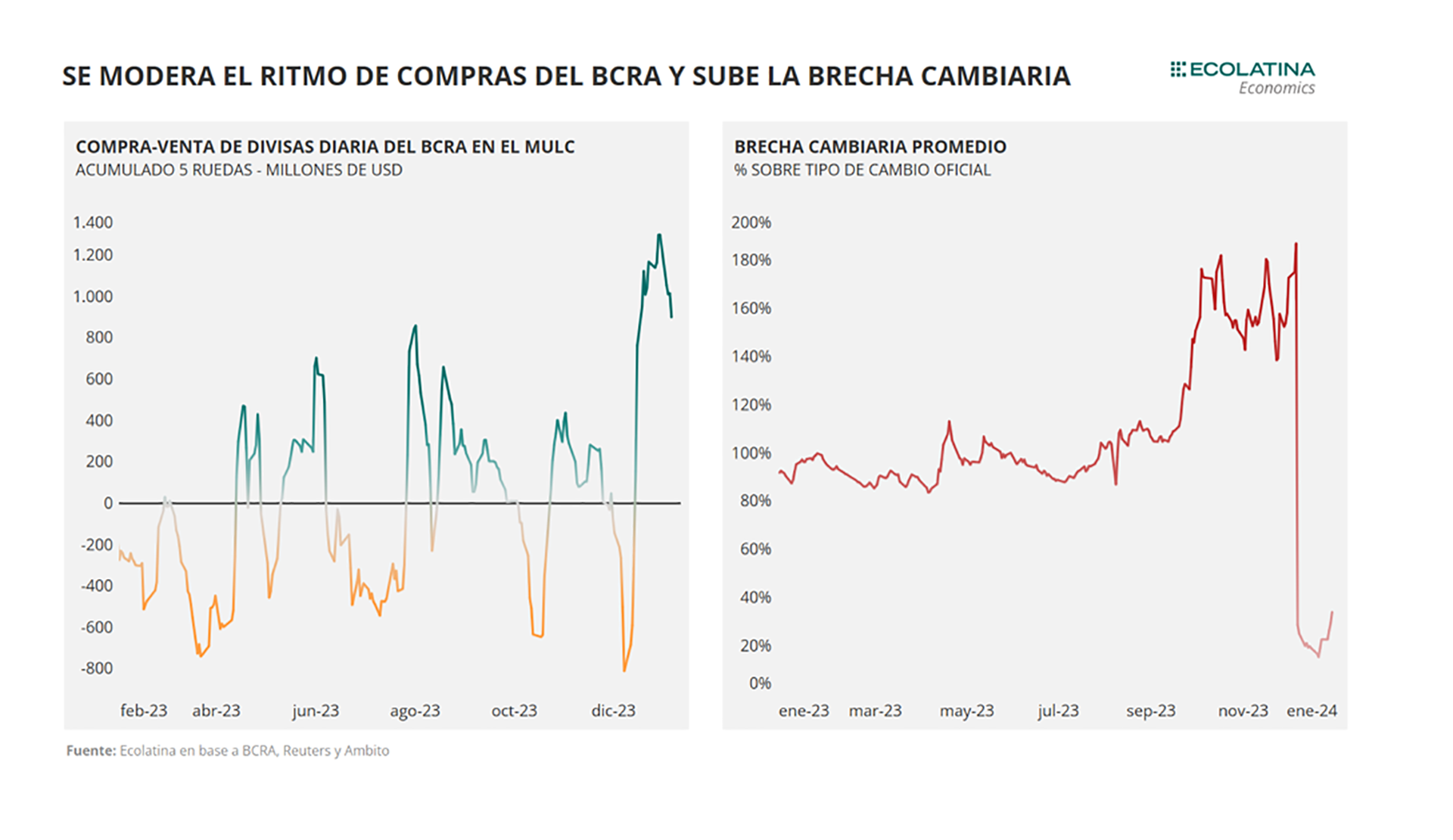

Ese panorama general indica que, seguramente, la semana que se inicia será probablemente un período relativamente amigable para Economía y el Banco Central hasta el ingreso de dólares de la cosecha gruesa en abril. Las últimas ruedas fueron, en ese sentido, un claro indicio. “El BCRA sostiene sus compras elevadas en el MULC, aunque con una notoria moderación, pese a una mayor liquidación del agro, y a costa de un bajo acceso a importadores. Las compras netas pasaron de promediar USD 241 millones a USD 158 millones diarios”, puntualizó Ecolatina en su análisis de cierre semanal, que también puso el foco en la brecha cambiaria.

Lejos de esperar una reducción, en el mercado dan por descontado que la diferencia entre cotizaciones encontrará un nuevo piso en torno a 35%-40% y que podría fluctuar incluso hasta 70% en los días por venir.

“Si bien esta suba no es para nada auspiciosa para los agentes económicos, no representa un problema mayor para el Gobierno dado que era previsible que la brecha vaya a valores que tenía en un principio de la gestión (50%)”, sostuvo Gabriel Caamaño en el informe de la consultora financiera Outlier, quien evaluó que la demanda de los dólares financieros recién está comenzando a reactivarse. “Tranquilamente puede haber más suba de brecha hacia adelante. Aunque está claro que creemos que el techo debería estar en 60/70% y el piso en 30/40%. Todo esto, sujeto a que no se flexibilice más el cepo que reduce la brecha)”, opinó.

Hacer Comentario